Ley de la Reserva Federal

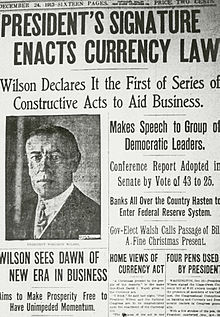

La Ley de la Reserva Federal fue aprobada por el 63.º Congreso de los Estados Unidos y promulgada por el presidente Woodrow Wilson el 23 de diciembre de 1913. La ley creó el Sistema de la Reserva Federal, el sistema de banca central del Estados Unidos.

El pánico de 1907 convenció a muchos estadounidenses de la necesidad de establecer un sistema bancario central, del que carecía el país desde la guerra bancaria de la década de 1830. Después de que los demócratas obtuvieran el control unificado del Congreso y la presidencia en las elecciones de 1912, el presidente Wilson, el congresista Carter Glass y el senador Robert Latham Owen elaboraron un proyecto de ley sobre la banca central que ocupaba un término medio entre el Plan Aldrich, que exigía el control privado de la central sistema bancario, y progresistas como William Jennings Bryan, que favorecieron el control del gobierno sobre el sistema bancario central. Wilson hizo del proyecto de ley una de las principales prioridades de su agenda nacional Nueva Libertad, y ayudó a garantizar que ambas cámaras del Congreso lo aprobaran sin enmiendas importantes.

La Ley de la Reserva Federal creó el Sistema de la Reserva Federal, que consta de doce bancos regionales de la Reserva Federal responsables conjuntamente de administrar la oferta monetaria del país, otorgar préstamos y supervisar a los bancos, y actuar como prestamista de última instancia. Para dirigir el Sistema de la Reserva Federal, la ley estableció la Junta de Gobernadores de la Reserva Federal, cuyos miembros son designados por el presidente. La Ley Bancaria de 1933 modificó la Ley de la Reserva Federal para crear el Comité Federal de Mercado Abierto, que supervisa las operaciones de mercado abierto de la Reserva Federal. Una enmienda posterior requiere que la Reserva Federal "promueva de manera efectiva los objetivos de máximo empleo, precios estables y tasas de interés moderadas a largo plazo".

Resumen

La Ley de la Reserva Federal creó un sistema de entidades públicas y privadas. Debía haber al menos ocho y no más de doce bancos regionales privados de la Reserva Federal. Se establecieron doce, y cada uno tenía varias sucursales, una junta directiva y límites de distrito. La Junta de la Reserva Federal, que consta de siete miembros, se creó como el órgano rector de la Reserva Federal. Cada miembro es designado por el Presidente de los Estados Unidos y confirmado por el Senado de los Estados Unidos. En 1935, la Junta fue renombrada y reestructurada. También se creó como parte del Sistema de la Reserva Federal un Comité Asesor Federal de 12 miembros y una única moneda nueva de los Estados Unidos, el Billete de la Reserva Federal. La Ley de la Reserva Federal creó una moneda nacional y un sistema monetario que podía responder eficazmente a las tensiones del sistema bancario y crear un sistema financiero estable. Con el objetivo de crear un sistema monetario nacional y estabilidad financiera, la Ley de la Reserva Federal también proporcionó muchas otras funciones y servicios financieros para la economía, como la compensación y el cobro de cheques para todos los miembros de la Reserva Federal.

Con la aprobación de la Ley de la Reserva Federal, el Congreso exigió que todos los bancos autorizados a nivel nacional se convirtieran en miembros del Sistema de la Reserva Federal. Estos bancos estaban obligados a comprar acciones específicas no transferibles en sus bancos regionales de la Reserva Federal y apartar una cantidad estipulada de reservas que no devengan intereses en sus respectivos bancos de reserva. Desde 1980, todas las instituciones de depósito están obligadas a reservar reservas en la Reserva Federal. Tales instituciones tienen derecho a ciertos servicios de la Reserva Federal. A los bancos autorizados por el estado se les dio la opción de convertirse en miembros del Sistema de la Reserva Federal y, en el caso del ejercicio de tal opción, estarían sujetos a la supervisión, en parte, del Sistema de la Reserva Federal. Los bancos miembros pasaron a tener acceso a préstamos con descuento en la ventanilla de descuento de sus respectivos bancos de reserva, a un dividendo anual del 6% en sus acciones de la Reserva Federal ya otros servicios.

Antecedentes

La banca central ha tenido varias apariciones institucionales a lo largo de la historia de los Estados Unidos. Estas instituciones comenzaron con los bancos Primero y Segundo de los Estados Unidos, que fueron defendidos en gran parte por Alexander Hamilton.

Primer Banco de Estados Unidos

El sistema financiero estadounidense quedó profundamente fragmentado después de la Guerra de Independencia de los Estados Unidos. El gobierno estaba agobiado por grandes deudas durante la guerra y la nueva república necesitaba una institución financiera fuerte para darle al país una base financiera resistente. Alexander Hamilton y Thomas Jefferson tenían puntos de vista opuestos con respecto a si EE. UU. podría o no beneficiarse de una institución financiera nacional al estilo europeo. Hamilton estaba a favor de construir una institución política y económica fuerte y centralizada para resolver el problema financiero del país. Argumentó que un banco central podría poner orden en el sistema monetario de EE. UU., administrar los ingresos y pagos del gobierno y otorgar crédito a los sectores público y privado. Por otro lado, Jefferson sospechaba profundamente de un banco central porque, argumentaba, socavaría la democracia. Jefferson y los miembros del Congreso del Sur también creían que una institución financiera central fuerte serviría a los intereses comerciales del norte a expensas de los intereses agrícolas del Sur cuyo crédito fue proporcionado por los bancos locales durante la era de la guerra posterior a la revolución. El Primer Banco de los Estados Unidos se estableció en 1791 por un período de veinte años. El gobierno de Estados Unidos era el mayor accionista del banco. A pesar de su condición de accionista, al gobierno no se le permitió participar en la gestión del banco. El banco aceptaba depósitos, emitía billetes de banco y otorgaba préstamos a corto plazo al gobierno. También funcionó como una cámara de compensación para la deuda pública. El banco también podría regular los bancos autorizados por el estado para evitar la sobreproducción de billetes. El banco tuvo mucho éxito en financiar al gobierno y estimular la economía. A pesar de sus éxitos, la hostilidad contra el banco no se desvaneció. Los jeffersonianos cuestionaron la constitucionalidad del banco. En 1811, el primer banco de los Estados Unidos no logró ser renovado por un voto tanto en la Cámara como en el Senado.

Segundo Banco de los Estados Unidos

Después de la guerra de 1812, la inestabilidad económica hizo necesaria la creación de un segundo banco nacional. Debido a la expansión de la oferta monetaria y la falta de supervisión, la actividad bancaria individual provocó una alta inflación. En 1816, se creó un segundo banco nacional con un estatuto de veinte años. Tres años más tarde, durante el pánico de 1819, se culpó al segundo banco de los Estados Unidos de extender en exceso el crédito en un auge inmobiliario y endureció las políticas crediticias después del pánico. El Segundo banco era impopular entre los bancos estatales del oeste y del sur, y se cuestionó la constitucionalidad de un banco nacional. El presidente Jackson asumiría el cargo y deseaba acabar con el banco central actual durante su presidencia. Bajo la premisa de que el banco favorecía a una pequeña élite económica y política a expensas de la mayoría pública, el Second Bank se convirtió en privado después de que expirara su estatuto en 1836 y se liquidaría en 1841.

Durante casi 80 años, EE. UU. estuvo sin un banco central después de que expirara la autorización del Second Bank of the United States. Después de varios pánicos financieros, particularmente uno severo en 1907, algunos estadounidenses se convencieron de que el país necesitaba algún tipo de reforma bancaria y monetaria que, cuando estuviera amenazada por pánicos financieros, proporcionaría una reserva lista de activos líquidos y, además, permitiría la circulación de moneda y dinero. crédito para expandirse y contraerse estacionalmente dentro de la economía estadounidense.

Algo de esto se registró en los informes de la Comisión Monetaria Nacional (1909-1912), que fue creada por la Ley Aldrich-Vreeland en 1908. Incluido en un informe de la Comisión, presentado al Congreso el 9 de enero de 1912, fueron recomendaciones y proyectos de ley con 59 secciones, para los cambios propuestos en las leyes bancarias y monetarias de EE. UU. La legislación propuesta se conoció como el Plan Aldrich, llamado así por el presidente de la Comisión, el senador republicano Nelson W. Aldrich de Rhode Island.

El Plan requería el establecimiento de una Asociación de Reserva Nacional con 15 sucursales de distrito regionales y 46 directores dispersos geográficamente principalmente de la profesión bancaria. La Asociación de la Reserva haría préstamos de emergencia a los bancos miembros, imprimiría dinero y actuaría como agente fiscal del gobierno de los Estados Unidos. Los bancos autorizados estatales y nacionales tendrían la opción de suscribir acciones específicas en su sucursal de la asociación local. En general, se cree que el esquema del Plan se formuló en una reunión secreta en Jekyll Island en noviembre de 1910, a la que asistieron Aldrich y otros financieros bien conectados.

Dado que el Plan Aldrich otorgó muy poco poder al gobierno, hubo una fuerte oposición de los estados rurales y del oeste por temor a que se convirtiera en una herramienta de los banqueros, específicamente del Money Trust de Nueva York. De hecho, desde mayo de 1912 hasta enero de 1913, el Comité Pujo, un subcomité del Comité de Banca y Moneda de la Cámara de Representantes, celebró audiencias de investigación sobre el supuesto Money Trust y sus juntas directivas entrelazadas. Estas audiencias fueron presididas por el representante Arsene Pujo, un representante demócrata de Louisiana.

En las elecciones de 1912, el Partido Demócrata obtuvo el control de la Casa Blanca y de ambas cámaras del Congreso. La plataforma del partido expresó una fuerte oposición al Plan Aldrich. La plataforma también pidió una revisión sistemática de las leyes bancarias de manera que proporcione alivio de los pánicos financieros, el desempleo y la depresión empresarial, y proteja al público de la "dominación de lo que se conoce como Money Trust".; El plan final, sin embargo, fue bastante similar al Plan Aldrich, con algunas revisiones. El Senador Carter Glass hizo estas revisiones, aunque la premisa principal del Plan Aldrich estaba allí. Cambios en el Sistema Bancario y Monetario de los Estados Unidos]. Informe de la Cámara No. 69, 63º Congreso para acompañar H.R. 7837, presentado a la Cámara en pleno por Carter Glass, del Comité de Banca y Moneda de la Cámara, 9 de septiembre de 1913. Una discusión sobre las deficiencias del sistema bancario actual en ese momento, así como las del Plan Aldrich y las citas de la plataforma demócrata de 1912 se presentan en este informe, páginas 3–11.

Historia legislativa

Se habían realizado intentos de reformar la moneda y la banca en los Estados Unidos antes de la introducción de H.R. 7837. La primera forma importante de este tipo de legislación llegó con el Primer Banco de los Estados Unidos en 1791. Defendida por Alexander Hamilton, esto estableció un banco central que incluía una expansión en tres partes del poder fiscal y monetario federal (incluidos los impuestos federales de menta y al consumo). Se hicieron intentos para extender los estatutos de este banco, pero fracasaron antes de que expiraran los estatutos en 1811. Esto condujo a la creación del Segundo Banco de los Estados Unidos. En 1816, el Congreso de los EE. UU. autorizó este Segundo banco por un período de veinte años para crear una moneda irredimible con la que pagar los costos de la Guerra de 1812. La creación de una moneda irredimible autorizada por el Congreso por parte del Segundo Banco de los Estados Unidos abrió el puerta a la posibilidad de tributación por inflación. El Congreso no quería bancos autorizados por el estado como competencia en la inflación de la moneda. El estatuto del Second Bank expiraría en 1836, dejando a los EE. UU. sin un banco central durante casi ochenta años.

Después del pánico de 1907, hubo un acuerdo general entre los líderes de ambos partidos sobre la necesidad de crear algún tipo de sistema bancario central para brindar coordinación durante las emergencias financieras. La mayoría de los líderes también buscaron una reforma monetaria, ya que creían que los aproximadamente $ 3.8 mil millones en monedas y billetes no proporcionaron una oferta monetaria adecuada durante los pánicos financieros. Bajo el liderazgo del senador republicano conservador Nelson Aldrich, la Comisión Monetaria Nacional había presentado un plan para establecer un sistema bancario central que emitiera moneda y proporcionara supervisión y préstamos a los bancos del país. Sin embargo, muchos progresistas desconfiaron del plan debido al grado de influencia que los banqueros tendrían sobre el sistema bancario central. Confiando en gran medida en el consejo de Louis Brandeis, Wilson buscó un término medio entre progresistas como William Jennings Bryan y republicanos conservadores como Aldrich. Declaró que el sistema bancario debe ser 'público, no privado, [y] debe estar en manos del gobierno mismo, de modo que los bancos deben ser los instrumentos, no los amos, de los negocios'.

El congresista demócrata Carter Glass y el senador Robert L. Owen elaboraron un plan de compromiso en el que los bancos privados controlarían doce bancos regionales de la Reserva Federal, pero se colocó una participación mayoritaria en el sistema en una junta central llena de personas designadas por el presidente. El sistema de doce bancos regionales fue diseñado con el objetivo de disminuir la influencia de Wall Street. Wilson convenció a los partidarios de Bryan de que el plan satisfacía sus demandas de una moneda elástica porque los billetes de la Reserva Federal serían obligaciones del gobierno. El proyecto de ley fue aprobado por la Cámara en septiembre de 1913, pero enfrentó una oposición más fuerte en el Senado. Después de que Wilson convenciera a suficientes demócratas para derrotar una enmienda presentada por el presidente del banco, Frank A. Vanderlip, que habría dado a los bancos privados un mayor control sobre el sistema bancario central, el Senado votó 54 a 34 para aprobar la Ley de la Reserva Federal. Wilson firmó el proyecto de ley en diciembre de 1913.

Enmiendas

La Ley de la Reserva Federal se modificó de manera importante a lo largo del tiempo, p. para dar cuenta de la admisión de Hawái y Alaska a la Unión, para la reestructuración de los distritos de la Fed y para especificar jurisdicciones.

Expansión monetaria en la Primera Guerra Mundial

En junio de 1917, el Congreso aprobó enmiendas importantes a la ley para permitir que la expansión monetaria cubriera los costos esperados de la Primera Guerra Mundial, en la que Estados Unidos acababa de entrar en abril. Las enmiendas permitieron una definición más flexible del oro que respalda al dólar como moneda en circulación. Esta relajación de facto permitió menos respaldo en oro para cada billete de dólar y permitió que la moneda en circulación se duplicara con creces de $ 465 millones a $ 1247 millones solo de junio a diciembre de 1917. Se ha argumentado que esta reforma fue necesaria para financiar el esperado Costo de $ 2 mil millones de dólares de participar en la guerra durante un año. Siguió la inflación de precios.

Extensión de la carta

La Ley de la Reserva Federal otorgó originalmente un estatuto de veinte años a los Bancos de la Reserva Federal: "Tener sucesión por un período de veinte años a partir de su organización, a menos que se disuelva antes por una Ley del Congreso, o a menos que su la franquicia se pierde por alguna violación de la ley.". Esta cláusula fue enmendada el 25 de febrero de 1927: "Tener sucesión después de la aprobación de esta Ley hasta que se disuelva por Ley del Congreso o hasta la pérdida de franquicia por violación de la ley." El éxito de esta enmienda es notable, ya que en 1933, EE. UU. estaba en medio de la Gran Depresión y el sentimiento público con respecto al Sistema de la Reserva Federal y la comunidad bancaria en general se había deteriorado significativamente. Dado el clima político, incluido el de la administración de Franklin D. Roosevelt y la legislación del New Deal, no está claro si el Sistema de la Reserva Federal habría sobrevivido.

Comité Federal de Mercado Abierto

En 1933, mediante la Ley Bancaria de 1933, se modificó la Ley de la Reserva Federal para crear el Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés), que consta de los siete miembros de la Junta de Gobernadores del Sistema de la Reserva Federal y cinco representantes de los Bancos de la Reserva Federal. Se requiere que el FOMC se reúna al menos cuatro veces al año (en la práctica, el FOMC generalmente se reúne ocho veces) y tiene el poder de dirigir todas las operaciones de mercado abierto de los bancos de la Reserva Federal.

12 USC § 225a

El 16 de noviembre de 1977, se modificó la Ley de la Reserva Federal para exigir que la Junta y el FOMC "promuevan de manera efectiva los objetivos de máximo empleo, precios estables y tasas de interés moderadas a largo plazo". También se requería que el presidente compareciera ante el Congreso en audiencias semestrales para informar sobre la conducción de la política monetaria, el desarrollo económico y las perspectivas para el futuro. La Ley de la Reserva Federal ha sido enmendada por unas 200 leyes posteriores del Congreso. Sigue siendo una de las principales leyes bancarias de los Estados Unidos.

Impacto

La aprobación de la Ley de la Reserva Federal de 1913 tuvo implicaciones tanto a nivel nacional como internacional para el sistema económico de los Estados Unidos. La ausencia de una estructura de banca central en los EE. UU. antes de este acto dejó una esencia financiera que se caracterizó por reservas inmóviles y moneda inelástica. La creación de la Reserva Federal le dio a la Reserva Federal el control para regular la inflación, aunque el control del gobierno sobre tales poderes eventualmente conduciría a decisiones que fueron controvertidas. Algunas de las implicaciones más destacadas incluyen la internacionalización del dólar estadounidense como moneda global, el impacto de la percepción de la estructura del Banco Central como un bien público al crear un sistema de estabilidad financiera (Parthemos 19-28), y el impacto de la Reserva Federal en respuesta a los pánicos económicos. La Ley de la Reserva Federal también permitió a los bancos nacionales otorgar préstamos hipotecarios para tierras agrícolas, lo que antes no estaba permitido.

Críticas

A lo largo de la historia de los Estados Unidos, ha habido un debate económico y político persistente sobre los costos y beneficios de la banca central. Desde la creación de un banco central en los Estados Unidos, hubo múltiples puntos de vista opuestos a este tipo de sistema económico. La oposición se basó en un sentimiento proteccionista; un banco central serviría a un puñado de financistas a expensas de los pequeños productores, empresas, agricultores y consumidores, y podría desestabilizar la economía a través de la especulación y la inflación. Esto creó aún más controversia sobre quién seleccionaría a los tomadores de decisiones a cargo de la Reserva Federal. Los defensores argumentaron que un sistema bancario fuerte podría proporcionar suficiente crédito para una economía en crecimiento y evitar depresiones económicas. Otras opiniones críticas incluyeron la creencia de que el proyecto de ley otorgaba demasiado poder al gobierno federal después de que el Senado revisara el proyecto de ley para crear 12 miembros de la junta, cada uno designado por el presidente.

Antes de la creación de la Reserva Federal, ningún sistema bancario central de EE. UU. duraba más de 25 años. Algunas de las preguntas planteadas incluyen: si el Congreso tiene el poder constitucional para delegar su poder para acuñar dinero o emitir papel moneda (una referencia obvia al Artículo 1, Sec. 8, Cláusula 5, que establece: "El Congreso tendrá poder para acuñar dinero, regular el valor del mismo y de la moneda extranjera, y fijar el estándar de pesos y medidas "), si la estructura de la reserva federal es lo suficientemente transparente, si la reserva federal es un cártel público de bancos privados (también llamado cártel de banca privada) establecido para proteger poderosos intereses financieros, temores de inflación, altos déficits gubernamentales y si las acciones de la Reserva Federal aumentaron la severidad de la Gran Depresión en la década de 1930 (y/o la severidad o frecuencia de otros ciclos económicos de auge y caída, como la recesión de finales de la década de 2000).

Contenido relacionado

Agripina la Mayor

Abidos, Egipto

Recesión del COVID-19