Impuesto eclesiástico

Un impuesto eclesiástico o impuesto pro-iglesia es un impuesto recaudado por el estado de miembros de algunas denominaciones religiosas para brindar apoyo financiero a las iglesias, como los salarios de su clero y para pagar el costo operativo de la iglesia. Se recauda un impuesto eclesiástico en Austria, Dinamarca, Finlandia, Alemania, Islandia, Italia, Suecia, algunas partes de Suiza y varios otros países.

La constitución de varios países, como los Estados Unidos, podría interpretarse y se ha interpretado en el sentido de que apoya y prohíbe el cobro de impuestos a las iglesias; prohibir el impuesto a la iglesia podría separar fiscalmente a la iglesia y al estado, pero también podría ser un trato favorable por parte del gobierno.Está explícitamente prohibido en la India que el estado imponga impuestos por motivos religiosos en virtud del artículo 27 de la Constitución de la India. En Australia no existe una exención constitucional específica. La sección 116 de la Constitución de Australia impide que la Mancomunidad de Australia (es decir, el parlamento federal) promulgue leyes para establecer cualquier religión, imponer cualquier observancia religiosa o prohibir el libre ejercicio de cualquier religión, pero no hace ninguna referencia específica a impuestos. Sin embargo, las organizaciones religiosas están exentas en virtud de la legislación de varios parlamentos federales y estatales que les otorgan el estatus de organizaciones benéficas.

Austria

Todos los grupos religiosos reconocidos en Austria pueden recaudar impuestos eclesiásticos a una tasa del 1,1 %, aunque actualmente solo la Iglesia católica y la protestante aprovechan esa oportunidad. El impuesto eclesiástico es obligatorio para los católicos en Austria. Este impuesto fue introducido por Adolf Hitler en 1939. Después de la Segunda Guerra Mundial, el impuesto se mantuvo para mantener a la Iglesia independiente de los poderes políticos.

Dinamarca

Los miembros de la Iglesia nacional de Dinamarca pagan un impuesto eclesiástico, llamado " kirkeskat ". La tasa varía entre municipios con un mínimo de 0,4% y un máximo de 1,3% de la renta imponible en 2019. El impuesto generalmente ronda el 0,7% de la renta imponible. La recaudación del impuesto eclesiástico es administrada por las autoridades fiscales danesas, pero el impuesto eclesiástico no se considera un impuesto genuino, por ejemplo, por Estadísticas de Dinamarca, sino como una "transferencia voluntaria de los hogares al estado".

El impuesto eclesiástico no cubre todo el presupuesto de la Iglesia de Dinamarca. El gobierno paga un 9% adicional a través de subvenciones en bloque (" bloktilskud "), lo que significa que las personas que no son miembros de la Iglesia de Dinamarca también financian sus actividades a través de impuestos.

Finlandia

Todos los miembros de la Iglesia Evangélica Luterana de Finlandia y la Iglesia Ortodoxa Finlandesa (las dos iglesias estatales de Finlandia) pagan un impuesto eclesiástico basado en los ingresos de entre el 1% y el 2%, según el municipio. En promedio, el impuesto es de alrededor del 1,4%.

Anteriormente, para dejar de pagar el impuesto eclesiástico, uno tenía que abandonar formalmente la iglesia yendo personalmente a la oficina de registro local y esperando durante un tiempo de reflexión. Este requisito se eliminó en 2003 y actualmente es suficiente una declaración escrita (pero no firmada) a la iglesia. La mayoría de las renuncias desde 2005 ahora se manejan a través de un sitio web, Eroakirkosta.fi. Si uno es miembro de la iglesia cuando comienza el año, pagará impuestos por todo el año. Los estudios muestran que las renuncias de miembros de la iglesia en Finlandia se deben principalmente a la secularización general de la sociedad, no a la evasión fiscal.

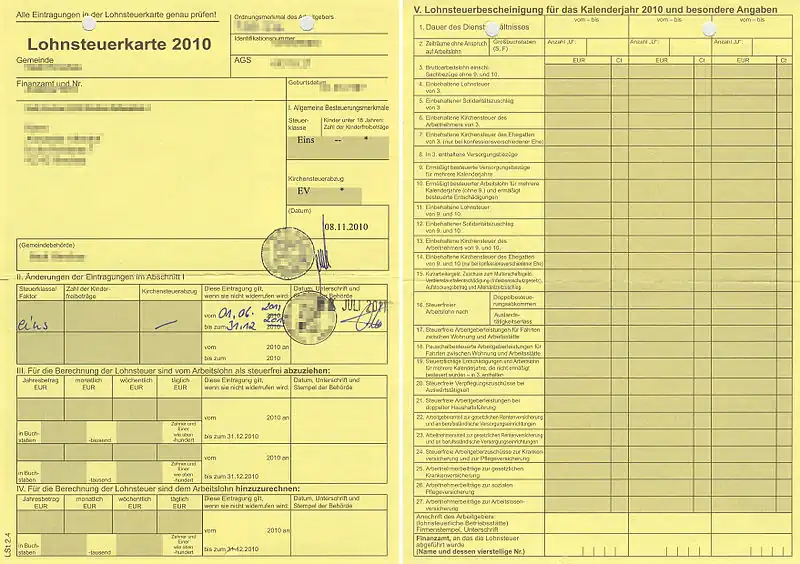

Alemania

Alrededor del 70% de los ingresos de la iglesia provienen del impuesto eclesiástico (Kirchensteuer), también llamado impuesto de culto (Kultussteuer) cuando se refiere a organismos religiosos no cristianos como las sinagogas judías. Se trata de unos 9.200 millones de euros (en 2010).

El artículo 137 de la Constitución de Weimar de 1919 y el artículo 140 de la Ley Básica Alemana de 1949 forman las bases legales de esta práctica.

En Alemania, sobre la base de las normas fiscales aprobadas por las comunidades religiosas y dentro de los límites establecidos por las leyes estatales, las comunidades pueden

- exigir a las autoridades fiscales del estado que cobren las cuotas de los miembros sobre la base de la evaluación del impuesto sobre la renta (entonces, las autoridades retienen una cuota de recaudación), o

- elegir cobrar el impuesto de la iglesia ellos mismos.

En el primer caso, la pertenencia a la comunidad religiosa se almacena en una base de datos en la Oficina Federal de Impuestos de la que los empleadores reciben extractos con el fin de retener impuestos sobre los ingresos pagados. Si los datos de un empleado indican membresía en una comunidad religiosa recaudadora de impuestos, el empleador debe retener los pagos anticipados de impuestos eclesiásticos de sus ingresos además de otros pagos anticipados de impuestos. En relación con la evaluación final anual del impuesto sobre la renta, las autoridades fiscales estatales también evalúan finalmente el impuesto eclesiástico adeudado. En el caso de los trabajadores por cuenta propia o de los contribuyentes desempleados, las autoridades tributarias estatales recaudan anticipos del impuesto eclesiástico junto con los anticipos del impuesto sobre la renta.

Sin embargo, si las comunidades religiosas optan por cobrar ellos mismos los impuestos eclesiásticos, pueden exigir que las autoridades fiscales revelen los datos fiscales de sus miembros para calcular las contribuciones y los pagos anticipados adeudados. En particular, algunas comunidades más pequeñas (p. ej., la comunidad judía de Berlín) optan por recaudar impuestos ellos mismos para ahorrar las tarifas de recaudación que el gobierno cobraría de otro modo.

La recaudación del impuesto eclesiástico se puede utilizar para cubrir cualquier gasto relacionado con la iglesia, como el financiamiento de instituciones y fundaciones o el pago de ministros.

El impuesto eclesiástico solo lo pagan los miembros de la respectiva iglesia, aunque el concepto de “membresía” está lejos de ser claro, y cabe preguntarse qué derecho tiene el estado laico de decirle a los fieles qué aporte deben hacer a su propia denominación. Las personas que no son miembros de una denominación de recaudación de impuestos de la iglesia no tienen que pagarlo. Los miembros de una comunidad religiosa de derecho público pueden declarar formalmente su deseo de abandonar la comunidad a las autoridades estatales (no religiosas). La obligación de pagar impuestos eclesiásticos termina una vez que se ha hecho tal declaración. Algunas comunidades se niegan a administrar matrimonios y entierros de (antiguos) miembros que habían declarado abandonarla.

El flujo de dinero del estado y las iglesias es distinto en todos los niveles de los procedimientos. El impuesto eclesiástico no pretende ser una forma en que el estado apoye directamente a las iglesias, pero dado que los gastos del impuesto eclesiástico son totalmente deducibles (al igual que los gastos voluntarios para la Iglesia, para la caridad o un conjunto de otros fines privilegiados), de hecho, dicho apoyo ocurre en una escala algo grande. El esfuerzo de recaudación propiamente dicho, realizado por el Estado, lo sufragan íntegramente las Iglesias con una parte de los ingresos del impuesto.

El impuesto eclesiástico tiene sus raíces históricas en la costumbre germánica precristiana en la que el jefe de la tribu era directamente responsable del mantenimiento de los sacerdotes y grupos religiosos. Durante la cristianización de Europa occidental, esta costumbre fue adoptada por las iglesias cristianas (arrianas y católicas) en el concepto de "Eigenkirchen" (iglesias propiedad del propietario) que contrastaba fuertemente con la organización eclesiástica central de la Iglesia Católica Romana. A pesar del conflicto medieval resultante entre el emperador y el papa, el concepto de mantenimiento de la iglesia por parte del gobernante siguió siendo la costumbre aceptada en la mayoría de los países de Europa occidental. En tiempos de la Reforma, los príncipes locales en Alemania se convirtieron oficialmente en cabezas de la iglesia en las áreas protestantes y eran legalmente responsables del mantenimiento de las iglesias. No fue sino hasta el siglo XIX, ¿Se regularon las finanzas de las iglesias y el estado hasta el punto en que las iglesias se volvieron financieramente independientes? En este punto, se introdujo el impuesto eclesiástico para reemplazar los beneficios estatales que las iglesias habían obtenido anteriormente.

El impuesto eclesiástico fue reafirmado en el artículo 13 del Reichskonkordat entre la Alemania nazi y el Vaticano, donde se entiende que se garantiza el derecho de la Iglesia a recaudar impuestos. Los contribuyentes, ya sean católicos romanos, protestantes o miembros de otras comunidades recaudadoras de impuestos, pagan una cantidad equivalente a entre el 8 % (en Baviera y Baden-Württemberg) y el 9 % (en el resto del país) de su impuesto sobre la renta a la iglesia u otra comunidad a la que pertenecen.

Por ejemplo, una persona soltera que gane 50.000€ puede pagar un impuesto sobre la renta medio del 20%, es decir, 10.000€. El impuesto eclesiástico es entonces un 8% (o 9%) adicional de esos 10.000€ (800€ o 900€) para un total de 10.800€ o 10.900€ en impuestos.

En 2017, la iglesia católica de Alemania registró aproximadamente 6 000 millones de euros repartidos entre sus 27 diócesis diferentes, también conocidas como distritos eclesiásticos. Esto es a pesar de la caída masiva en la asistencia. Según el periódico nacional alemán Handelsblatt, la asistencia a la iglesia se ha reducido en más de 2,2 millones de asistentes desde el comienzo del milenio. En contraste con 50 años antes, donde la asistencia ascendió a más de 11 millones, el número ahora es de apenas 2,5 millones de católicos. La Iglesia alemana también tiene una fortuna total de al menos 20 mil millones de euros. Las tres diócesis con mayores beneficios son Paderborn, con 3500 millones de euros, Múnich con 2800 millones de euros y Colonia con 2600 millones de euros. A pesar del éxito extremo de este proyecto de ley sobre la obligatoriedad del pago de impuestos, muchos ciudadanos todavía encuentran formas de evitar pagarlo. Al mudarse a Alemania, uno debe completar un formulario que declara la afiliación religiosa y la denominación. También se puede optar por no pagar el impuesto en una fecha posterior, si es un miembro no practicante de su fe. Esto ha llevado a muchas personas a declarar que han abandonado la religión de su nacimiento.

Islandia

Los contribuyentes en Islandia que pertenecen a un grupo religioso registrado oficialmente o una organización humanista secular deben pagar un impuesto de congregación (islandés: sóknargjald, plural sóknargjöld) que se deduce de los impuestos sobre la renta y va a la organización respectiva del individuo. En el pasado, el sóknargjald de quienes no pertenecen a ninguna organización religiosa reconocida iba a la Universidad de Islandia, pero esto cambió en 2009. En los casos de personas que no pertenecen a un grupo religioso registrado u organización humanista secular, la cantidad que de lo contrario se utilizaría para el sóknargjald sigue siendo ahora parte del presupuesto del impuesto sobre la renta. En 2015, el messóknargjald ascendió a 824 coronas islandesas, unos 6 dólares estadounidenses. En marzo de 2021, el judaísmo se agregó a la lista de grupos religiosos reconocidos por el estado de Islandia.

La Iglesia de Islandia recibe apoyo gubernamental más allá de los impuestos de congregación pagados por sus miembros.

Italia

Los contribuyentes en Italia pagan un impuesto obligatorio del ocho por mil y tienen la opción de elegir a quién asignar los fondos. Este impuesto asciende al 0,8% del total del impuesto sobre la renta (IRPEF) y cada contribuyente puede elegir el destinatario de la contribución en su formulario fiscal. Independientemente de que el contribuyente manifieste o no su preferencia, el 0,8% ya está incluido en su gravamen.

Actualmente las opciones son:

- Estado italiano

- Iglesia católica romana

- Iglesia Evangélica Valdense

- Iglesia Adventista del Séptimo Día

- Asambleas de Dios en Italia

- Unión de las Comunidades Judías en Italia

- Iglesia Evangélica Luterana en Italia

- Unión Cristiana Evangélica Bautista de Italia

- Arquidiócesis ortodoxa griega de Italia

- Iglesia Apostólica en Italia (Pentecostalismo)

- Unión Budista Italiana

- Unión hindú italiana

Si la elección no se declara expresamente en el formulario fiscal, el impuesto se distribuye de acuerdo con los porcentajes de los contribuyentes que hayan declarado su elección de beneficiario. Si bien se pretendía que el Estado utilizara su propia parte del impuesto del 0,8 % para fines sociales o culturales, en la práctica lo ha empleado para fines generales, incluida su misión militar en Irak en 2004 y la mejora de la infraestructura penitenciaria en 2011.

Suecia

Los miembros de la Iglesia de Suecia pagan la tarifa de la iglesia, que varía según los municipios, pero puede llegar al 2%. Iglesia y estado están separados a partir de 2000; sin embargo, el impuesto de entierro (begravningsavgift) lo pagan todos, independientemente de la membresía.

En un desarrollo reciente, el gobierno sueco acordó continuar recaudando de los contribuyentes individuales el pago anual que siempre ha ido a la iglesia. Pero ahora la tarifa será una casilla de verificación opcional en la declaración de impuestos. El gobierno asignará el dinero recaudado a la fe católica, musulmana, judía y de otras religiones, así como a los luteranos, y cada contribuyente decidirá dónde deben ir sus impuestos.

Suiza

No hay una iglesia estatal oficial en Suiza. Sin embargo, excepto Ginebra y Neuchâtel, cada cantón (estado) apoya financieramente al menos una de las tres denominaciones tradicionales: católica romana, católica antigua (en Suiza, Iglesia católica cristiana de Suiza) o reformada evangélica, con fondos recaudados a través de impuestos. Cada impuesto de la iglesia del cantón puede tener que abandonar formalmente la iglesia. En algunos cantones, las empresas privadas no pueden evitar el pago del impuesto eclesiástico.

En Ginebra y Neuchâtel no hay impuesto eclesiástico: cada contribuyente es libre de hacer una contribución voluntaria deducible de impuestos o una donación a su iglesia, ya sea directamente al beneficiario o utilizando el sistema fiscal del cantón (estado).

Estados Unidos

En los Estados Unidos, las iglesias generalmente están exentas de pagar impuestos. La Corte Suprema de los Estados Unidos ha sostenido que la exención de impuestos para las iglesias es constitucional bajo la Cláusula de Establecimiento y que las iglesias y organizaciones religiosas pueden estar sujetas a un impuesto general sobre las ventas y el uso; sin embargo, el Tribunal no ha abordado si el gobierno puede promulgar un "impuesto eclesiástico" específico. La Cláusula de Establecimiento de la Constitución de los EE. UU. prohíbe que el gobierno federal de los EE. UU. y (a través de la doctrina de incorporación) los 50 gobiernos estatales establezcan una religión estatal o favorezcan una religión sobre otra.

Antes de la independencia estadounidense, la mayoría de las colonias originales apoyaban las actividades religiosas con impuestos, y cada colonia a menudo elegía una sola iglesia como su religión oficial. Estas iglesias oficiales disfrutaban de privilegios que no se otorgaban a otros grupos religiosos. Massachusetts y Connecticut apoyaron a la iglesia congregacional a través de impuestos. En la Carolina del Sur colonial, la Iglesia Anglicana se benefició de los impuestos eclesiásticos.Otras colonias apoyarían de manera más general la religión al exigir impuestos que financiarían parcialmente las instituciones religiosas: los contribuyentes podrían dirigir los pagos a la denominación protestante de su elección. Solo las colonias de Delaware, Nueva Jersey, Pensilvania y Rhode Island no requerían un impuesto para apoyar la religión. Durante y después de la Revolución Americana, las minorías religiosas, como los metodistas y los bautistas, argumentaron que los impuestos para apoyar la religión violaban las libertades ganadas a los británicos. Los defensores de la práctica argumentaron que el gobierno necesitaba financiar instituciones religiosas porque la virtud pública dependía de estas instituciones que no podían sobrevivir únicamente con el apoyo privado.

Contenido relacionado

Mercado negro

Incidencia fiscal

Jizya