Decimosexta Enmienda a la Constitución de los Estados Unidos

La Decimosexta Enmienda (Enmienda XVI) a la Constitución de los Estados Unidos permite al Congreso recaudar un impuesto sobre la renta sin distribuirlo entre los estados sobre la base de la población. Fue aprobada por el Congreso en 1909 en respuesta al caso de la Corte Suprema de 1895 de Pollock v. Farmers' Préstamo &erio; Trust Co. La Decimosexta Enmienda fue ratificada por el número requerido de estados el 3 de febrero de 1913 y anuló efectivamente el fallo de la Corte Suprema en Pollock.

Antes de principios del siglo XX, la mayor parte de los ingresos federales procedían de aranceles en lugar de impuestos, aunque el Congreso a menudo había impuesto impuestos especiales sobre diversos bienes. La Ley de Ingresos de 1861 había introducido el primer impuesto sobre la renta federal, pero ese impuesto fue derogado en 1872. A fines del siglo XIX, varios grupos, incluido el Partido Populista, favorecieron el establecimiento de un impuesto sobre la renta progresivo a nivel federal. Estos grupos creían que los aranceles gravaban injustamente a los pobres y favorecían el uso del impuesto sobre la renta para trasladar la carga fiscal a las personas más ricas. La Ley de Aranceles Wilson-Gorman de 1894 contenía una disposición sobre el impuesto sobre la renta, pero el impuesto fue anulado por la Corte Suprema en el caso de Pollock v. Farmers' Préstamo &erio; Trust Co. En su fallo, la Corte Suprema no sostuvo que todos los impuestos federales sobre la renta fueran inconstitucionales, sino que los impuestos sobre la renta sobre rentas, dividendos e intereses eran impuestos directos y, por lo tanto, debían distribuirse entre los estados. sobre la base de la población.

Durante varios años después de Pollock, el Congreso no intentó implementar otro impuesto sobre la renta, en gran parte debido a la preocupación de que la Corte Suprema rechazaría cualquier intento de imponer un impuesto sobre la renta. En 1909, durante el debate sobre la Ley de Aranceles Payne-Aldrich, el Congreso propuso la Decimosexta Enmienda a los estados. Aunque los líderes republicanos conservadores inicialmente esperaban que la enmienda no fuera ratificada, una coalición de demócratas, republicanos progresistas y otros grupos se aseguró de que el número necesario de estados ratificara la enmienda. Poco después de que se ratificara la enmienda, el Congreso impuso un impuesto federal sobre la renta con la Ley de Ingresos de 1913. La Corte Suprema confirmó ese impuesto sobre la renta en el caso de 1916 de Brushaber v. Union Pacific Railroad Co., y el El gobierno federal ha seguido recaudando un impuesto sobre la renta desde 1913.

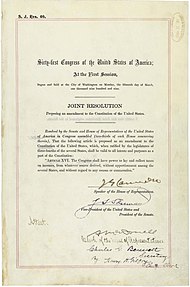

Texto

El Congreso tendrá poder para establecer y recaudar impuestos sobre los ingresos, de cualquier fuente derivada, sin prorrateo entre los diversos Estados, y sin tener en cuenta ningún censo o enumeración.

Otras disposiciones constitucionales en materia tributaria

Artículo I, Sección 2, Cláusula 3:

Los representantes e impuestos directos serán prorrateados entre los diversos Estados que puedan ser incluidos en esta Unión, según sus respectivos Números...

Artículo I, Sección 8, Cláusula 1:

El Congreso tendrá poder para establecer y recaudar impuestos, deberes, puestos y excesos, para pagar las deudas y prever la defensa común y el bienestar general de los Estados Unidos; pero todos los deberes, puestos e impuestos serán uniformes en todos los Estados Unidos.

Artículo I, Sección 9, Cláusula 4:

No se impondrá ningún impuesto, ni otro directo, a menos que se indique en proporción al Censo o Enumeración antes de que se indique.

Esta cláusula se refiere básicamente a un impuesto sobre la propiedad, como un impuesto basado en el valor de la tierra, así como una capitación.

Artículo I, Sección 9, Cláusula 5:

No se impondrán impuestos ni derechos sobre los artículos exportados de ningún Estado.

Impuestos sobre la renta antes del caso Pollock

Hasta 1913, los derechos de aduana (aranceles) y los impuestos especiales fueron las principales fuentes de ingresos federales. Durante la Guerra de 1812, el secretario del Tesoro, Alexander J. Dallas, hizo la primera propuesta pública de un impuesto sobre la renta, pero nunca se implementó. El Congreso introdujo un impuesto sobre la renta para financiar la Guerra Civil a través de la Ley de Ingresos de 1861. Impuso un impuesto fijo del tres por ciento sobre los ingresos anuales superiores a $800. Esta ley fue reemplazada al año siguiente por la Ley de Ingresos de 1862, que impuso un impuesto gradual del tres al cinco por ciento sobre los ingresos superiores a $600 y especificó la terminación del impuesto sobre la renta en 1866. Los impuestos sobre la renta de la Guerra Civil, que expiraron en 1872, demostraron ser altamente lucrativo y atraer principalmente de los estados más industrializados, con Nueva York, Pensilvania y Massachusetts generando alrededor del sesenta por ciento de los ingresos totales que se recaudaron. Durante las dos décadas posteriores a la expiración del impuesto sobre la renta de la Guerra Civil, el movimiento Greenback, el Partido de la Reforma Laboral, el Partido Populista, el Partido Demócrata y muchos otros pidieron un impuesto sobre la renta graduado.

El Partido Laborista Socialista abogó por un impuesto sobre la renta graduado en 1887. El Partido Populista "exigió[ed] un impuesto sobre la renta graduado" en su plataforma de 1892. El Partido Demócrata, dirigido por William Jennings Bryan, abogó por la ley del impuesto sobre la renta aprobada en 1894 y propuso un impuesto sobre la renta en su plataforma de 1908. Los defensores del impuesto sobre la renta generalmente creían que las tasas arancelarias altas exacerbaban la desigualdad de ingresos y querían usar el impuesto sobre la renta para trasladar la carga de financiamiento del gobierno de los consumidores de clase trabajadora a los empresarios de altos ingresos.

Antes de Pollock v. Farmers' Préstamo &erio; Trust Co., todos los impuestos sobre la renta se habían considerado impuestos indirectos impuestos sin tener en cuenta la geografía, a diferencia de los impuestos directos, que deben distribuirse entre los estados según la población.

El caso Pollock

En 1894, se adjuntó una enmienda a la Ley de Aranceles Wilson-Gorman que intentaba imponer un impuesto federal del dos por ciento sobre los ingresos superiores a $4000 (equivalente a $125 000 en 2021). El impuesto federal sobre la renta fue fuertemente favorecido en el sur y moderadamente apoyado en los estados del este del centro norte, pero recibió una fuerte oposición en los estados del lejano oeste y del noreste (con la excepción de Nueva Jersey). El impuesto fue ridiculizado como "antidemocrático, inquisitorial y erróneo en principio".

En Pollock v. Farmers' Préstamo &erio; Trust Co., la Corte Suprema de los EE. UU. declaró ciertos impuestos sobre los ingresos, como los impuestos sobre la propiedad en virtud de la Ley de 1894, como impuestos directos inconstitucionalmente no prorrateados. El Tribunal razonó que un impuesto sobre los ingresos de la propiedad debería tratarse como un impuesto sobre la "propiedad en razón de su propiedad" y así debe ser requerido para ser prorrateado. El razonamiento fue que los impuestos sobre las rentas de la tierra, los dividendos de las acciones, etc., gravaban la propiedad que generaba la renta de la misma manera que un impuesto sobre la 'propiedad en razón de su propiedad' gravaba esa propiedad.

Después de Pollock, mientras que los impuestos sobre la renta sobre los salarios (como impuestos indirectos) todavía no estaban obligados a distribuirse por población, los impuestos sobre intereses, dividendos e ingresos por alquileres debían distribuirse por población. El fallo de Pollock hizo que la fuente de los ingresos (por ejemplo, propiedad versus trabajo, etc.) fuera relevante para determinar si el impuesto gravado sobre esos ingresos se consideraba "directo" (y, por lo tanto, se requiere que se reparta entre los estados según la población) o, alternativamente, "indirecto" (y por lo tanto solo se requiere que se imponga con uniformidad geográfica).

Al disentir en Pollock, el juez John Marshall Harlan declaró:

Cuando, por lo tanto, este tribunal juzga, como lo hace ahora, que el Congreso no puede imponer un deber o impuesto sobre bienes personales, o sobre los ingresos derivados de alquileres de bienes inmuebles o de bienes personales, incluyendo bienes personales invertidos, bonos, acciones e inversiones de todo tipo, excepto mediante la asignación de la suma a ser levantada entre los Estados según la población, prácticamente decide que, sin una enmienda de la Constitución—dos tercios del Congreso

Los miembros del Congreso respondieron a Pollock expresando una preocupación generalizada de que muchos de los estadounidenses más ricos habían consolidado demasiado poder económico. No obstante, en los años posteriores a Pollock, el Congreso no implementó otro impuesto federal sobre la renta, en parte porque muchos congresistas temían que la Corte Suprema anulara cualquier impuesto. Pocos consideraron intentar imponer un impuesto sobre la renta prorrateado, ya que tal impuesto se consideraba inviable en general.

Adopción

El 16 de junio de 1909, el presidente William Howard Taft, en un discurso ante el Sexagésimo Primer Congreso, propuso un impuesto federal sobre la renta del dos por ciento para las corporaciones mediante un impuesto especial y una enmienda constitucional para permitir que el impuesto sobre la renta previamente promulgado.

Sobre el privilegio de hacer negocios como entidad artificial y de no tener una responsabilidad de asociación general que gocen los dueños del stock.

El Senador Norris Brown de Nebraska propuso por primera vez una enmienda al impuesto sobre la renta a la Constitución. Presentó dos propuestas, las Resoluciones del Senado Núm. 25 y 39. La propuesta de enmienda finalmente aceptada fue la Resolución Conjunta del Senado Núm. 40, presentada por el Senador Nelson W. Aldrich de Rhode Island, líder de la mayoría del Senado y Presidente del Comité de Finanzas. La enmienda se propuso como parte del debate en el Congreso sobre la Ley de Aranceles Payne-Aldrich de 1909; al proponer la enmienda, Aldrich esperaba desactivar temporalmente los llamados progresistas para la imposición de nuevos impuestos en la ley arancelaria. Aldrich y otros líderes conservadores en el Congreso se opusieron en gran medida a la ratificación real de la enmienda, pero creían que tenía pocas posibilidades de ser ratificada, ya que la ratificación requería la aprobación de las tres cuartas partes de las legislaturas estatales.

El 12 de julio de 1909, el Congreso aprobó la resolución que proponía la Decimosexta Enmienda y se presentó a las legislaturas estatales. El apoyo al impuesto sobre la renta fue más fuerte en los estados del oeste y del sur, mientras que la oposición fue más fuerte en los estados del noreste. Los partidarios del impuesto sobre la renta creían que sería un método mucho mejor para recaudar ingresos que los aranceles, que eran la principal fuente de ingresos en ese momento. Desde mucho antes de 1894, los demócratas, los progresistas, los populistas y otros partidos de izquierda argumentaron que los aranceles afectaban de manera desproporcionada a los pobres, interferían con los precios, eran impredecibles y eran una fuente de ingresos intrínsecamente limitada. El Sur y el Oeste tendían a respaldar los impuestos sobre la renta porque sus residentes eran generalmente menos prósperos, más agrícolas y más sensibles a las fluctuaciones en los precios de las materias primas. Un fuerte aumento en el costo de vida entre 1897 y 1913 aumentó en gran medida el apoyo a la idea de los impuestos sobre la renta, incluso en el noreste urbano. Un número creciente de republicanos también comenzó a apoyar la idea, en particular Theodore Roosevelt y el "Insurgent" republicanos (que pasarían a formar el Partido Progresista). Estos republicanos estaban motivados principalmente por el miedo a las fuerzas militares cada vez más grandes y sofisticadas de Japón, Gran Bretaña y las potencias europeas, sus propias ambiciones imperiales y la necesidad percibida de defender los barcos mercantes estadounidenses. Además, estos republicanos progresistas estaban convencidos de que los gobiernos centrales podían desempeñar un papel positivo en las economías nacionales. Argumentaron que un gobierno más grande y un ejército más grande requerían una fuente de ingresos correspondientemente más grande y constante para apoyarlo.

La oposición a la Decimosexta Enmienda estuvo encabezada por republicanos establecidos debido a sus estrechos vínculos con los industriales ricos, aunque ni siquiera ellos se opusieron uniformemente a la idea general de un impuesto sobre la renta permanente. En 1910, el gobernador de Nueva York, Charles Evans Hughes, poco antes de convertirse en juez de la Corte Suprema, se pronunció en contra de la enmienda del impuesto sobre la renta. Hughes apoyó la idea de un impuesto federal sobre la renta, pero creía que las palabras "de cualquier fuente derivada" en la enmienda propuesta implicaba que el gobierno federal tendría el poder de gravar los bonos estatales y municipales. Creía que esto centralizaría excesivamente el poder gubernamental y "haría imposible que el estado se quedara con cualquier propiedad".

Entre 1909 y 1913, varias condiciones favorecieron la aprobación de la Decimosexta Enmienda. La inflación era alta y muchos culparon a las tarifas federales por el aumento de los precios. El Partido Republicano estaba dividido y debilitado por la pérdida de Roosevelt y los Insurgentes que se unieron al Partido Progresista, un problema que debilitó la oposición incluso en el Noreste. En 1912, los demócratas ganaron la presidencia y el control de ambas cámaras del Congreso. En general, el país tenía una inclinación hacia la izquierda, con un miembro del Partido Socialista ganando un escaño en la Cámara de los Estados Unidos en 1910 y el candidato presidencial del partido obteniendo el seis por ciento del voto popular en 1912.

Tres defensores de un impuesto federal sobre la renta se presentaron a las elecciones presidenciales de 1912. El 25 de febrero de 1913, el secretario de Estado Philander Knox proclamó que la enmienda había sido ratificada por las tres cuartas partes de los estados y, por lo tanto, se había convertido en parte de la Constitución. La Ley de Ingresos de 1913, que redujo considerablemente los aranceles e implementó un impuesto federal sobre la renta, se promulgó poco después de que se ratificara la Decimosexta Enmienda.

Ratificación

Según la Oficina de Publicaciones del Gobierno de los Estados Unidos, los siguientes estados ratificaron la enmienda:

- Alabama: 10 de agosto de 1909

- Kentucky: 8 de febrero de 1910

- Carolina del Sur: 19 de febrero de 1910

- Illinois: 1 de marzo de 1910

- Mississippi: 7 de marzo de 1910

- Oklahoma: 10 de marzo de 1910

- Maryland: 8 de abril de 1910

- Georgia: 3 de agosto de 1910

- Texas: 16 de agosto de 1910

- Ohio: 19 de enero de 1911

- Idaho: 20 de enero de 1911

- Oregon: 23 de enero de 1911

- Washington: 26 de enero de 1911

- Montana: 27 de enero de 1911

- Indiana: 30 de enero de 1911

- California: 31 de enero de 1911

- Nevada: 31 de enero de 1911

- Dakota del Sur: 1 de febrero de 1911

- Nebraska: 9 de febrero de 1911

- Carolina del Norte: 11 de febrero de 1911

- Colorado: 15 de febrero de 1911

- Dakota del Norte: 17 de febrero de 1911

- Michigan: 23 de febrero de 1911

- Iowa: 24 de febrero de 1911

- Kansas: 2 de marzo de 1911

- Missouri: 16 de marzo de 1911

- Maine: 31 de marzo de 1911

- Tennessee: 7 de abril de 1911

- Arkansas: 22 de abril de 1911, después de haber rechazado previamente la enmienda

- Wisconsin: 16 de mayo de 1911

- Nueva York: 12 de julio de 1911

- Arizona: 3 de abril de 1912

- Minnesota: 11 de junio de 1912

- Louisiana: 28 de junio de 1912

- West Virginia: 31 de enero de 1913

- Delaware: 3 de febrero de 1913

La ratificación (por los 36 estados requeridos) se completó el 3 de febrero de 1913, con la ratificación de Delaware. Posteriormente, la enmienda fue ratificada por los siguientes estados, lo que elevó el número total de estados ratificantes a cuarenta y dos de los cuarenta y ocho existentes en ese momento:

- Nuevo México: (3 de febrero de 1913)

- Wyoming: (3 de febrero de 1913)

- Nueva Jersey: (4 de febrero de 1913)

- Vermont: 19 de febrero de 1913)

- Massachusetts: (Marzo 4, 1913)

- New Hampshire: (7 de marzo de 1913), después de rechazar la enmienda el 2 de marzo de 1911

Las legislaturas de los siguientes estados rechazaron la enmienda sin ratificarla posteriormente:

- Connecticut

- Rhode Island

- Utah

- Virginia

Las legislaturas de los siguientes estados nunca consideraron la enmienda propuesta:

- Florida

- Pennsylvania

Pollock anulado

La Decimosexta Enmienda eliminó el precedente establecido por la decisión Pollock.

El profesor Sheldon D. Pollack de la Universidad de Delaware escribió:

El 25 de febrero de 1913, en los días finales del gobierno de Taft, el secretario de Estado Philander C. Knox, ex senador republicano de Pensilvania y fiscal general bajo McKinley y Roosevelt, certificó que la enmienda había sido debidamente ratificada por el número requerido de legislaturas estatales. Tres estados más ratificaron la enmienda poco después, y finalmente el total alcanzó 42. Los seis estados restantes rechazaron la enmienda o no adoptaron ninguna medida. A pesar de las numerosas afirmaciones frívolas presentadas repetidamente por los llamados manifestantes fiscales, la 16a enmienda de la Constitución fue debidamente ratificada el 3 de febrero de 1913. Con eso, el Pollock la decisión fue revocada, restableciendo status quo ante. Una vez más, el Congreso tenía el "poder de establecer y recaudar impuestos sobre los ingresos, de cualquier fuente derivada, sin prorrateo entre los varios Estados, y sin tener en cuenta ningún censo o enumeración".

De William D. Andrews, Profesor de Derecho, Facultad de Derecho de Harvard:

En 1913 se aprobó la 16a enmienda de la Constitución, que fue desestimada Pollock, y el Congreso entonces levió un impuesto sobre la renta tanto en los ingresos corporativos como individuales.

Del profesor Boris Bittker, que fue profesor de derecho tributario en la Facultad de Derecho de Yale:

Como lo interpreta el Tribunal Supremo en el caso Brushaber, el poder del Congreso a los ingresos fiscales se deriva del artículo I, artículo 8, cláusula 1, de la Constitución original en lugar de de la 16a enmienda; esta última simplemente eliminadas el requisito de que impuesto sobre la renta, en la medida en que sea un impuesto directo, debe ser prorrateado entre los estados. Un corolario de esta conclusión es que cualquier impuesto directo que no se imponga a los "ingresos" sigue sujeto a la regla de prorrateo. Debido a que la 16a Enmienda no pretende definir el término "impuesto directo", el alcance de esa frase constitucional sigue siendo tan debatible como antes de 1913, pero el significado práctico del tema se redujo enormemente una vez impuestos sobre la renta, incluso si, fueron aliviados del requisito del prorrateo.

El profesor Erik Jensen de la Facultad de Derecho de la Universidad Case Western Reserve ha escrito:

[La 16a enmienda] fue una respuesta a los casos de impuestos sobre la renta (Pollock v. Préstamo de agricultores " Trust Co.), y exime sólo "los impuestos sobre los ingresos" de la regla de prorrateo que de otra manera se aplica a los impuestos directos.

El profesor Calvin H. Johnson, profesor de impuestos en la Facultad de Derecho de la Universidad de Texas, ha escrito:

La 16a Enmienda de la Constitución, ratificada en 1913, fue escrita para permitir al Congreso obtener ingresos fiscales sin el requisito de apropiación.... Pollock fue anulado en sí mismo por la 16a Enmienda en cuanto al prorrateo de los ingresos...

De Gale Ann Norton:

Los tribunales han abandonado esencialmente la interpretación permisiva creada en Pollock. Los casos posteriores han visto la Enmienda XVI como un rechazo a la definición de Pollock de "impuesto directo". El requisito de prorrateo se aplica de nuevo sólo a los impuestos sobre bienes raíces y sobre la capitación. Incluso si la 16a enmienda no se considera como una reducción de la definición de impuestos directos, al menos presenta una consideración adicional para el análisis en virtud de la cláusula de prorrateo. Para que el Tribunal pueda imponer un impuesto no porcionado, los demandantes deben establecer no sólo que un impuesto es un impuesto directo, sino también que no está en el subconjunto de impuestos directos conocidos como un impuesto sobre la renta.

De Alan O. Dixler:

In Brushaber, the Supreme Court validated the first post - 16th Amendment income tax. El Presidente del Tribunal Supremo White, que como juez asociado había disentido articuladamente en Pollock, escribió para un tribunal unánime. Manteniendo las disposiciones de los impuestos sobre la renta del acto arancelario del 3 de octubre de 1913, el Jefe de Justicia White observó que la 16a Enmienda no otorgaba al Congreso ningún nuevo poder para establecer y recaudar un impuesto sobre la renta; más bien, la 16a Enmienda permitió al Congreso hacerlo sin prorrateo...

El Congreso puede imponer impuestos sobre los ingresos de cualquier fuente sin tener que prorratear el monto total en dólares del impuesto recaudado de cada estado de acuerdo con la población de cada estado en relación con la población nacional total.

En Wikoff v. Comisionado, el Tribunal Fiscal de los Estados Unidos dijo:

[No es inmaterial, con respecto a los impuestos federales sobre la renta, si el impuesto es un impuesto directo o indirecto. El Sr. Wikoff [el contribuyente] se basó en la decisión de la Corte Suprema en Pollock v. Farmers' Loan & Trust Co.... pero el efecto de esa decisión ha sido anulado por la promulgación de la 16a Enmienda.

En Abrams v. Comisionado, el Tribunal Fiscal dijo:

Since the ratification of the Sixteenth Amendment, it is immaterial with respect to income tax, whether the tax is a direct or indirect tax. Todo el propósito de la 16a Enmienda era aliviar todos los impuestos sobre la renta cuando se imponían de [el requisito de] prorrateo y de [el requisito de] una consideración de la fuente de donde se derivaban los ingresos.

Necesidad de enmienda

A fines del siglo XIX y principios del siglo XX, muchos observadores legales creían que la Corte Suprema se había equivocado al designar algunos impuestos sobre la renta como impuestos directos. La Corte Suprema había rechazado previamente el argumento de que los impuestos sobre la renta constituían impuestos directos en Springer v. United States (1881). Algunos juristas continúan cuestionando si la Corte Suprema falló correctamente en Pollock, pero otros sostienen que el significado original de los impuestos directos sí incluía los impuestos sobre la renta.

Jurisprudencia

Los tribunales federales' Las interpretaciones de la Decimosexta Enmienda han cambiado considerablemente con el tiempo y ha habido muchas disputas sobre la aplicabilidad de la enmienda.

El caso Brushaber

En Brushaber v. Union Pacific Railroad, 240 U.S. 1 (1916), la Corte Suprema dictaminó que (1) la Decimosexta Enmienda elimina el requisito Pollock de que ciertos ingresos los impuestos (como los impuestos sobre la renta "derivados de bienes inmuebles" que fueron objeto de la decisión Pollock), se distribuirán entre los estados de acuerdo con la población; (2) el estatuto del impuesto sobre la renta federal no viola la prohibición de la Quinta Enmienda de que el gobierno tome propiedad sin el debido proceso legal; (3) el estatuto del impuesto sobre la renta federal no infringe el requisito del Artículo I, Sección 8, Cláusula 1 de que los impuestos especiales, también conocidos como impuestos indirectos, se impongan con uniformidad geográfica.

El caso Kerbaugh-Empire Co.

En Bowers v. Kerbaugh-Empire Co., 271 U.S. 170 (1926), la Corte Suprema, a través del juez Pierce Butler, declaró:

No era el propósito o el efecto de esa enmienda traer a cualquier nuevo sujeto dentro del poder fiscal. El Congreso ya tenía el poder de gravar todos los ingresos. Pero los impuestos sobre los ingresos procedentes de algunas fuentes se han mantenido como "impuestos directos" en el sentido del requisito constitucional de prorrateo. [citaciones omitidas] La Enmienda se aliviaba de ese requisito y borraba la distinción en ese sentido entre los impuestos sobre los ingresos que son impuestos directos y los que no lo son, y así se puso en la misma base todos los ingresos "de cualquier fuente derivada". [citaciones omitidas] "Ingresos" se ha tomado para significar lo mismo que se utiliza en el Impuesto sobre la corporación de 1909 (36 Stat. 112), en la 16a Enmienda, y en los diversos actos de ingresos aprobados posteriormente. [citaciones omitidas] Tras la consideración plena, este tribunal declaró que los ingresos pueden definirse como ganancia derivada del capital, del trabajo o de ambos combinados, incluyendo los beneficios obtenidos mediante la venta o conversión del capital.

La caja de cristal de Glenshaw

En Commissioner v. Glenshaw Glass Co., 348 U.S. 426 (1955), la Corte Suprema expuso lo que se ha convertido en la comprensión moderna de lo que constituye "ingreso bruto" a los que se aplica la Decimosexta Enmienda, que declara que los impuestos sobre la renta pueden gravarse sobre "accesos a la riqueza, claramente realizados, y sobre los cuales los contribuyentes tienen dominio completo". Según esta definición, cualquier aumento de la riqueza, ya sea a través de salarios, beneficios, bonificaciones, venta de acciones u otros bienes con fines de lucro, apuestas ganadas, hallazgos fortuitos, adjudicaciones de daños punitivos en una demanda, qui tam acciones—están todos dentro de la definición de ingresos, a menos que el Congreso haga una exención específica, como lo ha hecho para elementos tales como los ingresos del seguro de vida recibidos con motivo de la muerte del asegurado, regalos, legados, legados y herencias, y ciertas becas.

Imposición sobre la renta de los salarios, etc.

Los tribunales federales han dictaminado que la Decimosexta Enmienda permite un impuesto directo sobre "sueldos, salarios, comisiones, etc. sin prorrateo".

El caso de Penn Mutual

Aunque la Decimosexta Enmienda a menudo se cita como la "fuente" del poder del Congreso para gravar los ingresos, al menos un tribunal ha reiterado el punto hecho en Brushaber y otros casos de que la Decimosexta Enmienda en sí misma no otorgaba al Congreso el poder de gravar los ingresos, un poder que el Congreso tenía desde 1789, pero solo eliminó el posible requisito de que cualquier impuesto sobre la renta se prorratee entre los estados de acuerdo con sus respectivas poblaciones. En Penn Mutual Indemnity, el Tribunal Fiscal de los Estados Unidos declaró:

Al tratar el alcance del poder fiscal, la cuestión a veces se ha enmarcado en términos de si algo puede ser impuesto como ingreso en virtud de la 16a Enmienda. Esta es una formulación inexacta...y ha llevado a pensar mucho sobre el tema. La fuente del poder fiscal no es la 16a Enmienda; es el artículo I, artículo 8, de la Constitución.

El Tribunal de Apelaciones del Tercer Circuito de los Estados Unidos estuvo de acuerdo con el Tribunal Fiscal al afirmar:

No se requiere una enmienda constitucional para dar derecho a los Estados Unidos a imponer un impuesto sobre la renta. Pollock v. Farmers' Loan & Trust Co., 157 U. S. 429, 158 U. S. 601 (1895), sostuvo que un impuesto sobre los ingresos derivados de bienes reales o personales estaba tan cerca de un impuesto sobre esa propiedad que no podía imponerse sin prorrateo. La 16a enmienda removió esa barrera. De hecho, el requisito para el prorrateo se limita estrictamente a los impuestos sobre bienes inmuebles y personales e impuestos sobre la capitación.

No es necesario defender la validez del impuesto impuesto impuesto por los Estados Unidos que el impuesto en sí mismo lleva una etiqueta exacta. De hecho, el impuesto sobre la destilación de los espíritus, impuesto muy temprano por la autoridad federal, ahora lee y ha leído en términos de un impuesto sobre los mismos espíritus, sin embargo la validez de esta imposición ha sido sostenida durante muchos años.

Podría argumentarse bien que el impuesto involucrado aquí [un impuesto sobre la renta] es un "impuesto explícito" basado en la recepción del dinero por el contribuyente. Ciertamente no es un impuesto sobre la propiedad y ciertamente no es un impuesto sobre la apropiación; por lo tanto, no necesita ser prorrateado. No creemos que sea rentable, sin embargo, hacer la etiqueta tan precisa como la requerida en la Ley de Alimentos y Medicamentos. El Congreso tiene el poder de imponer impuestos en general, y si la imposición particular no es contraria a ninguna restricción constitucional entonces el impuesto es legal, llámalo lo que quieras.

El caso Murphy

El 22 de diciembre de 2006, un panel de tres jueces de la Corte de Apelaciones del Circuito del Distrito de Columbia de los Estados Unidos anuló su decisión unánime (de agosto de 2006) en Murphy v. Internal Revenue Service y Estados Unidos< /i>. En un asunto no relacionado, el tribunal también concedió la moción del gobierno para desestimar la demanda de Murphy contra el Servicio de Impuestos Internos. Bajo la inmunidad soberana federal, un contribuyente puede demandar al gobierno federal, pero no a una agencia, funcionario o empleado del gobierno (con algunas excepciones). El Tribunal dictaminó:

En la medida en que el Congreso ha renunciado a la inmunidad soberana con respecto a las demandas de reembolso de impuestos bajo , esa disposición contempla específicamente sólo acciones contra los "Estados Unidos". Por lo tanto, tenemos al IRS, a diferencia de los Estados Unidos, puede no ser demandado eo nomine en este caso.

Una excepción a la inmunidad soberana federal se encuentra en el Tribunal Fiscal de los Estados Unidos, en el que un contribuyente puede demandar al Comisionado de Rentas Internas. El panel original de tres jueces luego acordó volver a escuchar el caso. En su decisión original, el Tribunal había dictaminado que era inconstitucional según la Decimosexta Enmienda en la medida en que el estatuto pretendía gravar, como ingreso, una recuperación por una lesión personal no física por angustia mental y pérdida de reputación no recibida en lugar de ingresos sujetos a impuestos, como salarios o ganancias perdidos.

Debido a que se anuló la opinión de agosto de 2006, la Corte de Apelaciones no escuchó el caso en pleno.

El 3 de julio de 2007, el Tribunal (a través del panel original de tres jueces) dictaminó (1) que la compensación del contribuyente se recibió a causa de una lesión o enfermedad no física; (2) que el ingreso bruto según la sección 61 del Código de Impuestos Internos incluye daños compensatorios por lesiones no físicas, incluso si la adjudicación no es una 'acceso a la riqueza', (3) que el impuesto sobre la renta impuesto a un adjudicación por lesiones no físicas es un impuesto indirecto, independientemente de si la recuperación es la restauración del "capital humano" y, por lo tanto, el impuesto no viola el requisito constitucional del Artículo I, Sección 9, Cláusula 4, de que las capitaciones o otros impuestos directos deben establecerse entre los estados solo en proporción a la población; (4) que el impuesto sobre la renta aplicado a una indemnización por lesiones no físicas no viola el requisito constitucional del Artículo I, Sección 8, Cláusula 1, de que todos los aranceles, impuestos e impuestos especiales sean uniformes en todo Estados Unidos; (5) que bajo la doctrina de la inmunidad soberana, el Servicio de Impuestos Internos no puede ser demandado en su propio nombre.

El Tribunal declaró que "[a]unque el 'Congreso no puede hacer que una cosa sea rentable si no lo es de hecho', .. Puede etiquetar una cosa como ingreso y gravarla, siempre que actúe dentro de su autoridad constitucional, que incluye no solo la Decimosexta Enmienda sino también el Artículo I, Secciones 8 y 9." El tribunal dictaminó que la Sra. Murphy no tenía derecho al reembolso de impuestos que reclamaba, y que la indemnización por lesiones personales que recibió estaba "dentro del alcance de la facultad tributaria del Congreso en virtud del Artículo I, Sección 8 de la Constitución" incluso si la adjudicación "no fue un ingreso en el sentido de la Decimosexta Enmienda". Véase también el caso Penn Mutual citado anteriormente.

El 21 de abril de 2008, la Corte Suprema de los Estados Unidos se negó a revisar la decisión de la Corte de Apelaciones.

Contenido relacionado

Compañía cervecera Labatt

Guadalupe

Revolución artística