Banco de Inglaterra

El Banco de Inglaterra es el banco central del Reino Unido y el modelo en el que se han basado la mayoría de los bancos centrales modernos. Establecido en 1694 para actuar como banquero del gobierno inglés y todavía uno de los banqueros del gobierno del Reino Unido, es el octavo banco más antiguo del mundo. Fue propiedad privada de accionistas desde su fundación en 1694 hasta que fue nacionalizada en 1946 por el ministerio Attlee.

El Banco se convirtió en una organización pública independiente en 1998, de propiedad total del Procurador del Tesoro en nombre del gobierno, con el mandato de apoyar las políticas económicas del gobierno de turno, pero con independencia para mantener la estabilidad de precios.

El Banco es uno de los ocho bancos autorizados para emitir billetes en el Reino Unido, tiene el monopolio de la emisión de billetes en Inglaterra y Gales y regula la emisión de billetes por parte de los bancos comerciales en Escocia e Irlanda del Norte.

El Comité de Política Monetaria del Banco ha delegado la responsabilidad de administrar la política monetaria. El Tesoro tiene poderes de reserva para dar órdenes al comité 'si son requeridas por el interés público y por circunstancias económicas extremas', pero el Parlamento debe aprobar dichas órdenes dentro de los 28 días. Además, el Comité de Política Financiera del Banco se creó en 2011 como regulador macroprudencial para supervisar el sector financiero del Reino Unido.

La sede del Banco ha estado en el principal distrito financiero de Londres, la City de Londres, en Threadneedle Street, desde 1734. A veces se le conoce como La anciana de Threadneedle Street un nombre tomado de una caricatura satírica de James Gillray en 1797. El cruce de carreteras en el exterior se conoce como Bank Junction.

Como regulador y banco central, el Banco de Inglaterra no ha ofrecido servicios de banca de consumo durante muchos años, pero aún administra algunos servicios públicos, como el intercambio de billetes de banco reemplazados. Hasta 2016, el banco brindaba servicios de banca personal como un privilegio para los empleados.

Historia

Fundación

La aplastante derrota de Inglaterra ante Francia, la potencia naval dominante, en enfrentamientos navales que culminaron en la Batalla de Beachy Head en 1690, se convirtió en el catalizador para que Inglaterra se reconstruyera como una potencia global. El gobierno de Guillermo III quería construir una flota naval que rivalizara con la de Francia; sin embargo, la capacidad de construir esta flota se vio obstaculizada tanto por la falta de fondos públicos disponibles como por el bajo crédito del gobierno inglés en Londres. Esta falta de crédito hizo imposible que el gobierno inglés tomara prestadas las 1.200.000 libras esterlinas (al 8% anual) que quería para construir la flota.

Para inducir la suscripción del préstamo, los suscriptores debían ser incorporados a nombre del Gobernador y Compañía del Banco de Inglaterra. El Banco recibió la posesión exclusiva de los saldos del gobierno y fue la única corporación de responsabilidad limitada autorizada para emitir billetes de banco. Los prestamistas le darían al gobierno efectivo (lingotes) y emitirían notas contra los bonos del gobierno, que podrían volver a prestarse. Los 1,2 millones de libras esterlinas se recaudaron en 12 días; la mitad de esto se utilizó para reconstruir la marina.

Como efecto secundario, el gran esfuerzo industrial necesario, incluido el establecimiento de herrajes para fabricar más clavos y los avances en la agricultura que alimentaban la fuerza cuadruplicada de la marina, comenzaron a transformar la economía. Esto ayudó al nuevo Reino de Gran Bretaña (Inglaterra y Escocia se unieron formalmente en 1707) a volverse poderoso. El poder de la marina convirtió a Gran Bretaña en la potencia mundial dominante a finales del siglo XVIII y principios del XIX.

El establecimiento del banco fue ideado por Charles Montagu, primer conde de Halifax, en 1694. El plan de 1691, que había sido propuesto por William Paterson tres años antes, aún no se había aplicado. Cincuenta y ocho años antes, en 1636, el financiero del rey, Philip Burlamachi, había propuesto exactamente la misma idea en una carta dirigida a Francis Windebank. Propuso un préstamo de £ 1,2 millones al gobierno; a cambio, los suscriptores se incorporarían como Gobernador y compañía del Banco de Inglaterra con privilegios bancarios a largo plazo, incluida la emisión de billetes.

La cédula real se otorgó el 27 de julio mediante la aprobación de la Ley de tonelaje de 1694. Las finanzas públicas se encontraban en una condición tan desesperada en ese momento que los términos del préstamo eran que se pagaría a una tasa del 8 % por anual, y también hubo un cargo por servicio de £ 4.000 por año para la gestión del préstamo. El primer gobernador fue John Houblon (quien luego fue representado en un billete de £ 50).

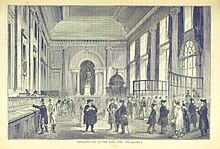

El banco inicialmente no tenía su propio edificio, abrió por primera vez el 1 de agosto de 1694 en Mercers' Pasillo en Cheapside. Sin embargo, se encontró que esto era demasiado pequeño y desde el 31 de diciembre de 1694 el banco operó desde Grocers' Hall, ubicado entonces en Avícola, donde permanecería durante casi 40 años.

Siglo XVIII

En 1700, Hollow Sword Blade Company fue comprada por un grupo de hombres de negocios que deseaban establecer un banco inglés competidor (en una acción que hoy se consideraría una "lista de puertas traseras"). El monopolio inicial del Banco de Inglaterra sobre la banca inglesa expiraba en 1710. Sin embargo, se renovó y la compañía Sword Blade no logró su objetivo.

La South Sea Company se estableció en 1711. En 1720 se hizo responsable de parte de la deuda nacional del Reino Unido y se convirtió en un importante competidor del Banco de Inglaterra. Mientras que la "Burbuja de los Mares del Sur" Pronto se produjo el desastre, la empresa continuó gestionando parte de la deuda nacional del Reino Unido hasta 1853.

El Banco de Inglaterra se mudó a su ubicación actual en Threadneedle Street en 1734 y, a partir de entonces, adquirió lentamente terrenos vecinos para crear el sitio necesario para erigir la sede original del Banco en este lugar, bajo la dirección de su arquitecto principal, John Soane, entre 1790 y 1827. (La reconstrucción del Banco por parte de Herbert Baker en la primera mitad del siglo XX, demoliendo la mayor parte de la obra maestra de Soane, fue descrita por el historiador de la arquitectura Nikolaus Pevsner como "el mayor crimen arquitectónico, en la City de Londres, del siglo XX".)

El estatuto del Banco se renovó nuevamente en 1742 y 1764.

La crisis crediticia de 1772 ha sido descrita como la primera crisis bancaria moderna que enfrentó el Banco de Inglaterra. Toda la City de Londres estaba alborotada cuando Alexander Fordyce fue declarado en bancarrota. En agosto de 1773, el Banco de Inglaterra ayudó al EIC con un préstamo. La presión sobre las reservas del Banco de Inglaterra no se alivió hasta finales de año.

Cuando surgió la idea y la realidad de la deuda pública durante el siglo XVIII, ésta también fue administrada en gran medida por el Banco.

Durante la Guerra de Independencia de los Estados Unidos, el negocio del Banco fue tan bueno que George Washington siguió siendo accionista durante todo el período.

Por la renovación de los estatutos del Banco en 1781, también era el derecho de los banqueros; banco – guardó suficiente oro para pagar sus pagarés a la vista hasta el 26 de febrero de 1797, cuando la guerra había disminuido tanto las reservas de oro que, luego de un susto de invasión causado por la Batalla de Fishguard días antes, el gobierno prohibió que el Banco pagara en oro al pasar de la Ley de Restricción Bancaria de 1797. Esta prohibición duró hasta 1821.

Siglo XIX

En 1825–26, el banco pudo evitar una crisis de liquidez cuando Nathan Mayer Rothschild logró suministrarle oro.

La Bank Charter Act de 1844 vinculó la emisión de billetes a las reservas de oro y otorgó al Banco derechos exclusivos con respecto a la emisión de billetes en Inglaterra. Los bancos privados que anteriormente habían tenido ese derecho lo conservaron, siempre que su sede estuviera fuera de Londres y que depositaran garantía contra los billetes que emitían.

El banco actuó como prestamista de última instancia por primera vez en el pánico de 1866.

Siglo XX

El último banco privado en Inglaterra que emitió sus propios billetes fue el banco Fox, Fowler and Company de Thomas Fox en Wellington, que se expandió rápidamente hasta fusionarse con Lloyds Bank en 1927. Fueron moneda de curso legal hasta 1964. quedan nueve billetes en circulación; uno se encuentra en Tone Dale House, Wellington. (Los bancos privados escoceses e irlandeses del norte continúan emitiendo billetes regulados por el Banco).

Gran Bretaña estaba en el patrón oro, lo que significa que el valor de la libra esterlina estaba fijado por el precio del oro, hasta 1931, cuando el Banco de Inglaterra tuvo que sacar a Gran Bretaña del patrón oro debido a los efectos de la Gran Depresión que se extendía a Europa.

Durante el gobierno de Montagu Norman, de 1920 a 1944, el Banco hizo esfuerzos deliberados para alejarse de la banca comercial y convertirse en un banco central.

Durante la Segunda Guerra Mundial, más del 10 % del valor nominal de los billetes de libra esterlina en circulación eran falsificaciones producidas por Alemania.

En 1946, poco después del final del mandato de Montagu Norman, el gobierno laborista nacionalizó el banco.

El Banco persiguió los múltiples objetivos de la economía keynesiana después de 1945, especialmente el "dinero fácil" y tasas de interés bajas para apoyar la demanda agregada. Trató de mantener un tipo de cambio fijo e intentó lidiar con la inflación y la debilidad de la libra esterlina mediante controles de crédito y de cambio.

El 'billete de 10 bobs' del Banco se retiró de circulación en 1970 en preparación para el Día Decimal en 1971.

En 1977, el banco creó una subsidiaria de propiedad absoluta llamada Bank of England Nominees Limited (BOEN), una sociedad de responsabilidad limitada ahora desaparecida, con dos de sus cien acciones de 1 libra emitidas. De acuerdo con su escritura de constitución, sus objetivos eran: "Actuar como representante o agente o abogado ya sea solo o conjuntamente con otros, para cualquier persona o personas, sociedad, compañía, corporación, gobierno, estado, organización, soberano, provincia, autoridad u organismo público, o cualquier grupo o asociación de ellos". Edmund Dell, Secretario de Estado de Comercio, otorgó a Bank of England Nominees Limited una exención de los requisitos de divulgación en virtud de la Sección 27(9) de la Ley de Sociedades de 1976, porque "se consideró indeseable que se aplicaran los requisitos de divulgación". a determinadas categorías de accionistas". El Banco de Inglaterra también está protegido por su estatus de estatuto real y la Ley de Secretos Oficiales. BOEN era un vehículo para que los gobiernos y los jefes de estado invirtieran en empresas del Reino Unido (sujeto a la aprobación del Secretario de Estado), siempre que se comprometieran a "no influir en los asuntos de la empresa". En sus últimos años, BOEN ya no estaba exento de los requisitos de divulgación de la ley de sociedades. Aunque se trata de una empresa inactiva, la inactividad no impide que una empresa opere activamente como accionista nominal. BOEN tenía dos accionistas: el Banco de Inglaterra y el Secretario del Banco de Inglaterra.

El requisito de reserva para que los bancos mantengan una proporción fija mínima de sus depósitos como reservas en el Banco de Inglaterra se abolió en 1981: consulte Requisito de reserva § Reino Unido para obtener más detalles. La transición contemporánea de la economía keynesiana a la economía de Chicago fue analizada por Nicholas Kaldor en The Scourge of Monetarism.

La entrega de la política monetaria al Banco se convirtió en un elemento clave de la política de los liberaldemócratas' política económica para las elecciones generales de 1992. El parlamentario conservador Nicholas Budgen también había propuesto esto como un proyecto de ley de miembros privados en 1996, pero el proyecto de ley fracasó porque no contó con el apoyo del gobierno ni de la oposición.

El gobierno del Reino Unido abandonó el mecanismo de tipo de cambio europeo, cuyo mantenimiento es costoso, en septiembre de 1992, en una acción que le costó al Tesoro de Su Majestad más de 3.000 millones de libras esterlinas. Esto condujo a una comunicación más estrecha entre el gobierno y el Banco.

En 1993, el Banco produjo su primer Informe de Inflación para el gobierno, detallando las tendencias y presiones inflacionarias. Este informe producido anualmente sigue siendo una de las principales publicaciones del banco. El éxito de las metas de inflación en el Reino Unido se ha atribuido al enfoque del Banco en la transparencia. El Banco de Inglaterra ha sido líder en la producción de formas innovadoras de comunicar información al público, especialmente a través de su Informe sobre la inflación, que muchos otros bancos centrales han emulado.

El Banco celebró su tricentenario en 1994.

En 1996, el Banco produjo su primera Revisión de Estabilidad Financiera. Esta publicación anual se conoció como el Informe de Estabilidad Financiera en 2006. También ese año, el banco estableció su sistema de liquidación bruta en tiempo real (LBTR) para mejorar la liquidación sin riesgo entre los bancos del Reino Unido.

El 6 de mayo de 1997, después de las elecciones generales de 1997 que llevaron al poder a un gobierno laborista por primera vez desde 1979, el Ministro de Hacienda, Gordon Brown, anunció que se otorgaría al Banco independencia operativa en materia monetaria. política. Según los términos de la Ley del Banco de Inglaterra de 1998 (que entró en vigor el 1 de junio de 1998), el Comité de Política Monetaria (MPC) del Banco tenía la responsabilidad exclusiva de establecer las tasas de interés para cumplir con los precios minoristas del gobierno. Índice (RPI) objetivo de inflación del 2,5%. El objetivo ha cambiado a 2% desde que el Índice de Precios al Consumidor (IPC) reemplazó al Índice de Precios Minoristas como índice de inflación del Tesoro. Si la inflación supera o no alcanza el objetivo en más del 1%, el Gobernador debe escribir una carta al Ministro de Hacienda explicando por qué y cómo remediará la situación.

Los bancos centrales independientes que adoptan un objetivo de inflación se conocen como bancos centrales de Friedman. Este cambio en la política laborista fue descrito por Skidelsky en The Return of the Master como un error y como una adopción de la hipótesis de las expectativas racionales promulgada por Alan Walters. Los objetivos de inflación combinados con la independencia del banco central se han caracterizado como un 'matar de hambre a la bestia'. estrategia que crea una falta de dinero en el sector público.

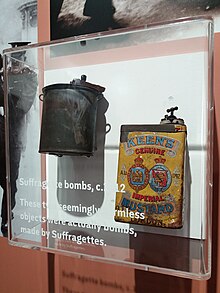

Intento de bombardeo de 1913

El 4 de abril de 1913, se intentó un atentado terrorista fuera del edificio del Banco de Inglaterra. Se descubrió una bomba humeante y lista para explotar junto a las barandillas del exterior del edificio. La bomba había sido colocada como parte de la campaña sufragista de bombardeos e incendios provocados, en la que la Unión Social y Política de Mujeres (WSPU) lanzó una serie de bombardeos e incendios provocados por motivos políticos en todo el país como parte de su campaña a favor de las mujeres. 39;s sufragio. La bomba se desactivó antes de que pudiera detonar, en lo que entonces era una de las calles públicas más concurridas de la capital, lo que probablemente evitó muchas bajas civiles. La bomba había sido colocada el día después de que la líder de la WSPU, Emmeline Pankhurst, fuera sentenciada a tres años. prisión por llevar a cabo un atentado con bomba en la casa del político David Lloyd George.

Los restos de la bomba, que se construyó en una lechera, ahora se exhiben en el Museo de la Policía de la Ciudad de Londres.

Siglo XXI

Mervyn King se convirtió en gobernador del Banco de Inglaterra el 30 de junio de 2003.

En 2009, una solicitud realizada al Tesoro de Su Majestad en virtud de la Ley de libertad de información buscaba detalles sobre el 3 % de las acciones del Banco de Inglaterra propiedad de accionistas anónimos cuya identidad el Banco no tiene la libertad de revelar. En una carta de respuesta fechada el 15 de octubre de 2009, el Tesoro de Su Majestad explicó que "Parte del 3 % de las acciones del Tesoro que se utilizó para compensar a los antiguos propietarios de acciones del Banco no se ha reembolsado. Sin embargo, el interés se paga dos veces al año y no se trata de que se haya acumulado y compuesto."

La Ley de Servicios Financieros de 2012 otorgó al Banco funciones y órganos adicionales, incluido un Comité de Política Financiera (FPC) independiente, la Autoridad de Regulación Prudencial (PRA) y más poderes para supervisar a los proveedores de infraestructura del mercado financiero.

El canadiense Mark Carney asumió el cargo de gobernador del Banco de Inglaterra el 1 de julio de 2013. Cumplió un mandato inicial de cinco años en lugar de los ocho habituales. Se convirtió en el primer gobernador en no ser ciudadano del Reino Unido, pero desde entonces se le ha otorgado la ciudadanía. A pedido del Gobierno, su mandato se extendió hasta 2019 y luego nuevamente hasta 2020. A partir de enero de 2014, el Banco también tenía cuatro Vicegobernadores.

BOEN se disolvió, tras su liquidación, en julio de 2017.

Andrew Bailey sucedió a Carney como gobernador del Banco de Inglaterra el 16 de marzo de 2020.

Funciones

El Banco aborda dos áreas principales para garantizar que lleva a cabo estas funciones de manera eficiente:

Estabilidad monetaria

Los precios estables y la confianza en la moneda son los dos criterios principales para la estabilidad monetaria. Los precios estables se mantienen buscando asegurar que los aumentos de precios cumplan con la meta de inflación del Gobierno. El Banco pretende cumplir con este objetivo a través del ajuste de la tasa de interés base, que decide el Comité de Política Monetaria, ya través de su estrategia de comunicación, como la publicación de las curvas de rendimiento.

Mantener la estabilidad financiera implica protegerse contra amenazas a todo el sistema financiero. Las amenazas son detectadas por las funciones de vigilancia e inteligencia de mercado del Banco. Luego, las amenazas se enfrentan a través de operaciones financieras y de otro tipo, tanto en el país como en el extranjero. En circunstancias excepcionales, el Banco podrá actuar como prestamista de última instancia otorgando crédito cuando ninguna otra institución lo haga. El Banco trabaja en conjunto con otras instituciones para asegurar la estabilidad tanto monetaria como financiera, incluyendo:

- HM Treasury, the Government department responsible for financial and economic policy; and

- Otros bancos centrales y organizaciones internacionales, con el objetivo de mejorar el sistema financiero internacional.

El memorando de entendimiento de 1997 describe los términos bajo los cuales el Banco, el Tesoro y la FSA trabajan hacia el objetivo común de una mayor estabilidad financiera. En 2010, el Canciller entrante anunció su intención de fusionar la FSA nuevamente con el Banco. A partir de 2012, el actual director de estabilidad financiera es Andy Haldane.

El Banco actúa como el banquero del gobierno y mantiene la cuenta del Fondo Consolidado del gobierno. También administra las reservas de divisas y oro del país. El Banco también actúa como los banqueros' banco, especialmente en su calidad de prestamista de última instancia.

El Banco tiene el monopolio de la emisión de billetes en Inglaterra y Gales. Los bancos escoceses e irlandeses del norte conservan el derecho de emitir sus propios billetes, pero deben estar respaldados uno por uno con depósitos en el Banco, excepto unos pocos millones de libras que representan el valor de los billetes que tenían en circulación en 1845. El Banco decidió vender sus operaciones de impresión de billetes a De La Rue en diciembre de 2002, bajo el asesoramiento de Close Brothers Corporate Finance Ltd.

Desde 1998, el Comité de Política Monetaria (MPC) tiene la responsabilidad de fijar la tasa de interés oficial. Sin embargo, con la decisión de otorgar al Banco independencia operativa, la responsabilidad de la gestión de la deuda del gobierno se transfirió en 1998 a la nueva Oficina de Gestión de la Deuda, que también se hizo cargo de la gestión del efectivo del gobierno en 2000. Computershare asumió el cargo de registrador de los bonos del gobierno del Reino Unido (gilt -titulares o 'gilts') del Banco a finales de 2004.

El Banco solía ser responsable de la regulación y supervisión de las industrias bancaria y de seguros. Esta responsabilidad se transfirió a la Autoridad de Servicios Financieros en junio de 1998, pero luego de la crisis financiera de 2008, la nueva legislación bancaria transfirió la responsabilidad de la regulación y supervisión de las industrias bancaria y de seguros nuevamente al Banco.

En 2011, se creó el Comité de Política Financiera (FPC) interino como un comité espejo del MPC para encabezar el nuevo mandato del Banco sobre estabilidad financiera. El FPC es responsable de la regulación macroprudencial de todos los bancos y compañías de seguros del Reino Unido.

Para ayudar a mantener la estabilidad económica, el Banco intenta ampliar la comprensión de su función, tanto a través de discursos y publicaciones regulares de personalidades importantes del Banco, un Informe de Estabilidad Financiera semestral, como a través de una estrategia de educación más amplia dirigida al público en general. Actualmente mantiene un museo gratuito y realizó la competencia Target Two Point Zero para estudiantes de nivel A, que cerró en 2017.

Facilidad de compra de activos

El Banco opera, desde enero de 2009, una Facilidad de Compra de Activos (APF) para comprar "activos de alta calidad financiados por la emisión de letras del Tesoro y las operaciones de gestión de efectivo de la DMO" y con ello mejorar la liquidez en los mercados crediticios. Desde marzo de 2009, también proporciona el mecanismo mediante el cual se logra la política de flexibilización cuantitativa (QE) del Banco, bajo los auspicios del MPC. Junto con la gestión de los fondos QE, que ascendieron a 895.000 millones de libras esterlinas en su punto máximo, la APF continúa operando sus instalaciones corporativas. Ambos están a cargo de una empresa subsidiaria del Banco de Inglaterra, el Bank of England Asset Purchase Facility Fund Limited (BEAPFF).

QE fue diseñado principalmente como un instrumento de política monetaria. El mecanismo requería que el Banco de Inglaterra comprara bonos del gobierno en el mercado secundario, financiados mediante la creación de nuevo dinero del banco central. Esto tendría el efecto de aumentar los precios de los activos de los bonos comprados, lo que reduciría los rendimientos y reduciría las tasas de interés a más largo plazo. El objetivo de la política era inicialmente aliviar las restricciones de liquidez en el sistema de reservas en libras esterlinas, pero se convirtió en una política más amplia para brindar estímulo económico.

QE se promulgó en seis tramos entre 2009 y 2020. En su punto máximo en 2020, la cartera totalizó £895 mil millones, que incluye £875 mil millones de bonos del gobierno del Reino Unido y £20 mil millones de bonos comerciales de alto grado.

En febrero de 2022, el Banco de Inglaterra anunció su intención de comenzar a liquidar la cartera QE. Inicialmente, esto se lograría al no reemplazar tramos de bonos que vencen, y luego se aceleraría a través de ventas activas de bonos.

En agosto de 2022, el Banco de Inglaterra reiteró su intención de acelerar la liquidación del QE mediante la venta activa de bonos. Esta política se confirmó en un intercambio de notas entre el Banco de Inglaterra y el Ministro de Hacienda del Reino Unido en septiembre de 2022. Entre febrero de 2022 y septiembre de 2022, venció un total de 37 100 millones de libras esterlinas en bonos del gobierno, lo que redujo el stock en circulación de 875 libras esterlinas. bn a fines de 2021 a £837,9bn. Además, venció un total de 1.100 millones de libras esterlinas en bonos corporativos, lo que redujo las existencias de 20.000 millones de libras esterlinas a 18.900 millones de libras esterlinas, y se prevé que las ventas de las acciones restantes comiencen el 27 de septiembre.

Emisión de billetes

El Banco ha emitido billetes desde 1694. Los billetes originalmente se escribían a mano; aunque se imprimieron parcialmente a partir de 1725, los cajeros todavía tenían que firmar cada billete y hacerlos pagaderos a alguien. Los billetes se imprimieron íntegramente a partir de 1855. Hasta 1928, todos los billetes eran 'billetes blancos', impresos en negro y con el reverso en blanco. En los siglos XVIII y XIX, los billetes blancos se emitieron en denominaciones de £ 1 y £ 2. Durante el siglo XX, los billetes blancos se emitieron en denominaciones entre £5 y £1000.

Hasta mediados del siglo XIX, a los bancos comerciales se les permitía emitir sus propios billetes y los billetes emitidos por compañías bancarias provinciales solían estar en circulación. La Ley de Constitución Bancaria de 1844 inició el proceso de restricción de la emisión de billetes al Banco; Se prohibió a los nuevos bancos emitir sus propios billetes y no se permitió a los bancos emisores de billetes existentes ampliar su emisión. A medida que las empresas bancarias provinciales se fusionaron para formar bancos más grandes, perdieron su derecho a emitir billetes y el billete de banco privado inglés finalmente desapareció, dejando al Banco con el monopolio de la emisión de billetes en Inglaterra y Gales. El último banco privado en emitir sus propios billetes en Inglaterra y Gales fue Fox, Fowler and Company en 1921. Sin embargo, las limitaciones de la Ley de 1844 solo afectaron a los bancos de Inglaterra y Gales, y en la actualidad tres bancos comerciales en Escocia y cuatro en Irlanda del Norte. continuar emitiendo sus propios billetes, regulados por el Banco.

Al comienzo de la Primera Guerra Mundial, se aprobó la Ley de Moneda y Billetes de Banco de 1914, que otorgó poderes temporales a la Tesorería de Su Majestad para emitir billetes por valor de £1 y 10/- (diez chelines). Los pagarés del Tesoro tenían pleno curso legal y no eran convertibles en oro a través del Banco; reemplazaron la moneda de oro en circulación para evitar una corrida de la libra esterlina y permitir la compra de materias primas para la producción de armamento. Estos billetes presentaban una imagen del rey Jorge V (los billetes del Banco de Inglaterra no comenzaron a mostrar una imagen del monarca hasta 1960). El texto de cada nota era:

REINO UNIDO OF GREAT BRITAIN AND IRELAND – Las notas de moneda son Legal Tender para el pago de cualquier cantidad – Publicado por los Señores Comisionados del Tesoro de Su Majestad bajo la Autoridad del Acto del Parlamento (4 & 5 Geo. V c.14).

Los billetes del Tesoro se emitieron hasta 1928, cuando la Ley de Moneda y Billetes de Banco de 1928 devolvió los poderes de emisión de billetes a los bancos. El Banco de Inglaterra emitió billetes de diez chelines y una libra por primera vez el 22 de noviembre de 1928.

Durante la Segunda Guerra Mundial, la operación alemana Bernhard intentó falsificar billetes de entre 5 y 50 libras esterlinas, produciendo 500 000 billetes cada mes en 1943. El plan original era enviar el dinero en paracaídas al Reino Unido en un intento de desestabilizar a los británicos. economía, pero se encontró más útil usar las notas para pagar a los agentes alemanes que operan en toda Europa. Aunque la mayoría cayó en manos de los aliados al final de la guerra, las falsificaciones aparecieron con frecuencia durante los años posteriores, lo que llevó a que los billetes de más de 5 libras esterlinas fueran retirados de circulación.

En 2006, más de 53 millones de libras esterlinas en billetes pertenecientes al Banco fueron robados de un depósito en Tonbridge, Kent.

Los billetes modernos se imprimen por contrato con De La Rue Currency en Loughton, Essex.

Bóveda de oro

El Banco es el custodio de las reservas oficiales de oro del Reino Unido y de otros 30 países. A partir de abril de 2016, el banco posee alrededor de 5134 toneladas (5659 toneladas) de oro, por un valor de 141 000 millones de libras esterlinas. Estas estimaciones sugieren que la bóveda podría contener hasta el 3% de las 171.300 toneladas de oro extraídas a lo largo de la historia humana.

Gobierno del Banco de Inglaterra

Gobernadores

La siguiente es una lista de los gobernadores del Banco de Inglaterra desde principios del siglo XX:

| Nombre | Período |

|---|---|

| Samuel Gladstone | 1899–1901 |

| Augustus Prevost | 1901-1903 |

| Samuel Morley | 1903-1905 |

| Alexander Wallace | 1905-1907 |

| William Campbell | 1907-1909 |

| Reginald Eden Johnston | 1909-1911 |

| Alfred Cole | 1911–1913 |

| Walter Cunliffe | 1913-1918 |

| Brien Cokayne | 1918-1920 |

| Montagu Norman | 1920-1944 |

| Thomas Catto | 1944–1949 |

| Cameron Cobbold | 1949-1961 |

| Rowland Baring (3rd Earl of Cromer) | 1961-1966 |

| Leslie O'Brien | 1966-1973 |

| Gordon Richardson | 1973-1983 |

| Robert Leigh-Pemberton | 1983 a 1993 |

| Edward George | 1993–2003 |

| Mervyn King | 2003–2013 |

| Mark Carney | 2013–2020 |

| Andrew Bailey | 2020–presente |

Corte de Directores

El Tribunal de Directores es una junta unitaria que es responsable de establecer la estrategia y el presupuesto de la organización y de tomar decisiones clave sobre recursos y nombramientos. Está compuesto por cinco miembros ejecutivos del Banco más hasta 9 miembros no ejecutivos, todos designados por la Corona. El Canciller elige al Presidente de la Corte de entre los miembros no ejecutivos. El Tribunal debe reunirse al menos siete veces al año.

El Gobernador sirve por un período de ocho años, los Vicegobernadores por cinco años y los miembros no ejecutivos por hasta cuatro años.

| Nombre | Función |

|---|---|

| David Roberts | Presidente de la Corte |

| Andrew Bailey | Gobernador, Banco de Inglaterra |

| Benjamin Broadbent | Deputy Governor, Monetary Policy |

| Sir Jon Cunliffe | Deputy Governor, Financial Stability |

| Sam Woods | Deputy Governor, Prudential Regulation and Chief Executive of the Prudential Regulation Authority |

| Sir Dave Ramsden | Deputy Governor, Markets and Banking |

| Jitesh Gadhia | Non-Executive Director |

| Anne Glover | Non-Executive Director |

| Diana Noble | Non-Executive Director |

| Sir Ron Kalifa | Non-Executive Director |

| Frances O'Grady | Non-Executive Director |

| Tom Shropshire | Non-Executive Director |

| Dorothy Thompson | Non-Executive Director and Senior Independent Director |

Otro personal

Desde 2013, el Banco cuenta con un director de operaciones (COO). A partir de 2017, el director de operaciones del banco ha sido Joanna Place.

A partir de 2021, el economista jefe del Banco es Huw Pill.

Contenido relacionado

Partido Comunista de la Unión Soviética

Carlos Evers

Economía de la República Centroafricana