Actuario

Un actuario es un profesional de negocios con habilidades estadísticas avanzadas que se ocupa de la medición y gestión del riesgo y la incertidumbre. El nombre del campo correspondiente es ciencia actuarial. Estos riesgos pueden afectar a ambos lados del balance general y requieren habilidades de gestión de activos, gestión de pasivos y valoración. Los actuarios brindan evaluaciones de los sistemas de seguridad financiera, con un enfoque en su complejidad, sus matemáticas y sus mecanismos.

Si bien el concepto de seguro data de la antigüedad, los conceptos necesarios para medir y mitigar los riesgos científicamente tienen su origen en los estudios de probabilidad y anualidades del siglo XVII. Los actuarios del siglo XXI requieren habilidades analíticas, conocimiento empresarial y una comprensión del comportamiento humano y los sistemas de información para diseñar y gestionar programas que controlen el riesgo. Los pasos reales necesarios para convertirse en actuario suelen ser específicos de cada país; sin embargo, casi todos los procesos comparten una estructura rigurosa de escolarización o examen y tardan muchos años en completarse.

La profesión ha sido constantemente clasificada como una de las más deseadas. En varios estudios en los Estados Unidos, ser actuario ocupó el primer o segundo lugar varias veces desde 2010 y entre los 20 primeros durante la mayor parte de la última década.

Responsabilidades

Los actuarios utilizan habilidades principalmente en matemáticas, en particular, probabilidad basada en cálculo y estadística matemática, pero también en economía, informática, finanzas y negocios. Por esta razón, los actuarios son esenciales para las industrias de seguros y reaseguros, ya sea como empleados o como consultores; a otras empresas, incluidos los patrocinadores de planes de pensiones; ya agencias gubernamentales como el Departamento de Actuarios del Gobierno en el Reino Unido o la Administración de la Seguridad Social en los Estados Unidos de América. Los actuarios recopilan y analizan datos para estimar la probabilidad y el costo probable de que ocurra un evento como muerte, enfermedad, lesión, discapacidad o pérdida de propiedad. Los actuarios también abordan cuestiones financieras, incluidas las relacionadas con el nivel de aportes de pensión requeridos para producir un determinado ingreso de jubilación y la forma en que una empresa debe invertir recursos para maximizar el rendimiento de sus inversiones a la luz del riesgo potencial. Utilizando su amplio conocimiento, los actuarios ayudan a diseñar y cotizar pólizas de seguro, planes de pensiones y otras estrategias financieras de una manera que ayudará a garantizar que los planes se mantengan sobre una base financiera sólida.

Disciplinas

La mayoría de las disciplinas actuariales tradicionales se dividen en dos categorías principales: vida y no vida.

Los actuarios de vida, que incluyen actuarios de salud y pensiones, se ocupan principalmente del riesgo de mortalidad, el riesgo de morbilidad y el riesgo de inversión. Los productos destacados en su trabajo incluyen seguros de vida, rentas vitalicias, pensiones, seguros de discapacidad a corto y largo plazo, seguros de salud, cuentas de ahorro para la salud y seguros de atención a largo plazo. Además de estos riesgos, los programas de seguro social se ven influidos por la opinión pública, la política, las restricciones presupuestarias, los cambios demográficos y otros factores, como la tecnología médica, la inflación y el costo de vida.

Los actuarios de no vida, también conocidos como actuarios de propiedad y accidentes o de seguros generales, se ocupan de los riesgos físicos y legales que afectan a las personas o sus bienes. Los productos destacados en su trabajo incluyen seguros de automóviles, seguros de propietarios de viviendas, seguros de propiedad comercial, seguros para trabajadores compensación, seguro de mala praxis, seguro de responsabilidad del producto, seguro marítimo, seguro de terrorismo y otros tipos de seguro de responsabilidad.

También se recurre a los actuarios por su experiencia en la gestión de riesgos empresariales. Esto puede implicar un análisis financiero dinámico, pruebas de estrés, la formulación de una política de riesgo corporativo y la creación y operación de departamentos de riesgo corporativo. Los actuarios también participan en otras áreas de la industria de servicios financieros, como el análisis de ofertas de valores o la investigación de mercado.

Empleo tradicional

Tanto en el ámbito de vida como en el de accidentes, la función clásica de los actuarios es calcular las primas y las reservas de las pólizas de seguro que cubren diversos riesgos. Por el lado de los siniestros, este análisis a menudo implica cuantificar la probabilidad de un evento de pérdida, llamado frecuencia, y el tamaño de ese evento de pérdida, llamado gravedad. La cantidad de tiempo que transcurre antes del siniestro es importante, ya que la aseguradora no tendrá que pagar nada hasta después de ocurrido el siniestro. Por el lado de la vida, el análisis a menudo implica cuantificar cuánto valdrá una posible suma de dinero o un pasivo financiero en diferentes puntos en el futuro. Dado que ninguno de estos tipos de análisis son procesos puramente deterministas, a menudo se utilizan modelos estocásticos para determinar las distribuciones de frecuencia y gravedad y los parámetros de estas distribuciones. Pronosticar los rendimientos de los intereses y los movimientos de las divisas también juega un papel en la determinación de los costos futuros, especialmente en el lado de la vida.

Los actuarios no siempre intentan predecir eventos futuros agregados. A menudo, su trabajo puede estar relacionado con la determinación del costo de los pasivos financieros que ya han ocurrido, llamado reaseguro retrospectivo, o el desarrollo o la revalorización de nuevos productos.

Los actuarios también diseñan y mantienen productos y sistemas. Están involucrados en la información financiera de las empresas' activos y pasivos. Deben comunicar conceptos complejos a clientes que pueden no compartir su idioma o profundidad de conocimiento. Los actuarios trabajan bajo un código de ética que cubre sus comunicaciones y productos de trabajo.

Empleo no tradicional

Como consecuencia de sus roles más tradicionales, los actuarios también trabajan en los campos de gestión de riesgos y gestión de riesgos empresariales para corporaciones financieras y no financieras. Los actuarios en roles tradicionales estudian y utilizan las herramientas y los datos previamente en el dominio de las finanzas. El acuerdo de Basilea II para las instituciones financieras (2004), y su análogo, el acuerdo de Solvencia II para las compañías de seguros (en vigor desde 2016), requieren que las instituciones contabilicen el riesgo operativo por separado y además del crédito, las reservas, los activos y riesgo de insolvencia. Las habilidades actuariales se adaptan bien a este entorno debido a su capacitación para analizar diversas formas de riesgo y juzgar el potencial de ganancias al alza, así como las pérdidas a la baja asociadas con estas formas de riesgo.

Los actuarios también participan en el asesoramiento de inversiones y la gestión de activos, y pueden ser gerentes comerciales generales y directores financieros. Analizan las perspectivas comerciales con sus habilidades financieras para valorar o descontar flujos de efectivo futuros riesgosos, y aplican su experiencia en fijación de precios de seguros a otras líneas de negocios. Por ejemplo, la titulización de seguros requiere habilidades tanto actuariales como financieras. Los actuarios también actúan como testigos expertos al aplicar su análisis en los juicios judiciales para estimar el valor económico de las pérdidas, como la pérdida de ganancias o la pérdida de salarios.

Historia

Necesidad de seguro

Los requisitos básicos de los intereses comunales dieron lugar al riesgo compartido desde los albores de la civilización. Por ejemplo, las personas que vivían toda su vida en un campamento corrían el riesgo de sufrir un incendio, lo que dejaría a su banda o familia sin refugio. Después de la aparición del trueque, surgieron riesgos más complejos y se manifestaron nuevas formas de riesgo. Los comerciantes que se embarcaban en viajes comerciales corrían el riesgo de perder los bienes que se les habían confiado, sus propias posesiones o incluso sus vidas. Los intermediarios se desarrollaron para almacenar y comercializar bienes, lo que los exponía a riesgos financieros. Los proveedores primarios en familias extensas u hogares corrían el riesgo de muerte prematura, discapacidad o dolencia, lo que podría dejar a sus dependientes morir de hambre. La obtención de crédito era difícil si el acreedor se preocupaba por el reembolso en caso de muerte o enfermedad del prestatario. Alternativamente, las personas a veces vivían demasiado desde una perspectiva financiera, agotando sus ahorros, si los tenían, o convirtiéndose en una carga para otros en la familia extensa o la sociedad.

Primeros intentos

En el mundo antiguo no siempre había lugar para los enfermos, los que sufrían, los discapacitados, los ancianos o los pobres; estos a menudo no formaban parte de la conciencia cultural de las sociedades. Los primeros métodos de protección, además del apoyo normal de la familia extendida, implicaban la caridad; las organizaciones religiosas o los vecinos recolectaban para los indigentes y necesitados. A mediados del siglo III, las operaciones de caridad en Roma ayudaron a 1.500 personas que sufrían. La protección caritativa sigue siendo una forma activa de apoyo en la era moderna, pero recibir caridad es incierto y, a menudo, va acompañado de un estigma social.

Los acuerdos elementales de ayuda mutua y las pensiones surgieron en la antigüedad. A principios del imperio romano, se formaron asociaciones para sufragar los gastos de entierro, cremación y monumentos, precursores del seguro de entierro y sociedades de beneficencia. Se pagaba una pequeña suma semanalmente a un fondo comunal y, tras la muerte de un miembro, el fondo cubría los gastos de los ritos y el entierro. Estas sociedades a veces vendían acciones en la construcción de columbāria, o bóvedas funerarias, propiedad del fondo. Otros ejemplos tempranos de pactos de seguridad y garantía mutua se remontan a varias formas de compañerismo dentro de los clanes sajones de Inglaterra y sus antepasados germánicos, y a la sociedad celta.

El seguro de no vida comenzó como una cobertura contra la pérdida de carga durante el viaje por mar. Informes anecdóticos de tales garantías se encuentran en los escritos de Demóstenes, que vivió en el siglo IV a. C. Los registros más antiguos de una póliza oficial de seguro que no es de vida provienen de Sicilia, donde existe un registro de un contrato del siglo XIV para asegurar un envío de trigo. En 1350, Lenardo Cattaneo asumió "todos los riesgos de caso fortuito o del hombre, y de los peligros del mar" que puede ocurrir a un envío de trigo de Sicilia a Túnez hasta un máximo de 300 florines. Por ello se le pagó una prima del 18%.

Desarrollo de la teoría

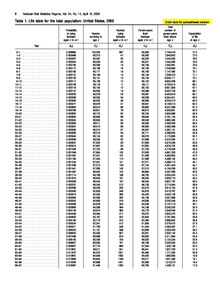

Durante el siglo XVII, se desarrolló una base más científica para la gestión de riesgos. En 1662, un pañero londinense llamado John Graunt demostró que había patrones predecibles de longevidad y muerte en un grupo definido, o cohorte, de personas, a pesar de la incertidumbre sobre la futura longevidad o mortalidad de cualquier individuo. Este estudio se convirtió en la base de la tabla de vida original. Combinando esta idea con la del interés compuesto y la valoración de las rentas vitalicias, se hizo posible establecer un plan de seguro para brindar un seguro de vida o pensiones para un grupo de personas, y calcular con cierto grado de precisión las contribuciones necesarias de cada miembro para un fondo común, suponiendo una tasa de interés fija. La primera persona en calcular correctamente estos valores fue Edmond Halley. En su trabajo, Halley demostró un método de usar su tabla de vida para calcular la prima que alguien de una edad dada debería pagar para comprar una renta vitalicia.

Primeros actuarios

El trabajo pionero de James Dodson sobre el sistema de prima nivelada condujo a la formación de la Society for Equitable Assurances on Lives and Survivorship (ahora conocida comúnmente como Equitable Life) en Londres en 1762. Esta fue la primera compañía de seguros de vida utilizar tasas de primas que se calcularon científicamente para pólizas de vida a largo plazo, utilizando el trabajo de Dodson. Después de la muerte de Dodson en 1757, Edward Rowe Mores asumió el liderazgo del grupo que finalmente se convirtió en la Sociedad de Garantías Equitativas. Fue él quien especificó que el oficial principal debería llamarse actuario. Anteriormente, el uso del término se restringía a un funcionario que registraba las decisiones, o actos, de los tribunales eclesiásticos, en la antigüedad originalmente el secretario del senado romano, responsable de compilar los Acta Senatus. Otras empresas que originalmente no utilizaron tales métodos matemáticos y científicos fracasaron con mayor frecuencia o se vieron obligadas a adoptar los métodos iniciados por Equitable.

Desarrollo de la profesión moderna

En los siglos XVIII y XIX, la complejidad computacional se limitaba a los cálculos manuales. Los cálculos reales requeridos para computar primas de seguros justas son complejos. Los actuarios de esa época desarrollaron métodos para construir tablas de fácil uso, usando aproximaciones sofisticadas llamadas funciones de conmutación, para facilitar cálculos manuales precisos y oportunos de las primas. Con el tiempo, se fundaron organizaciones actuariales para apoyar y promover tanto a los actuarios como a la ciencia actuarial, y para proteger el interés público al garantizar la competencia y los estándares éticos. Dado que los cálculos eran engorrosos, los atajos actuariales eran comunes.

Los actuarios de no vida siguieron los pasos de sus compatriotas de vida a principios del siglo XX. En los Estados Unidos, la revisión de 1920 a los trabajadores' las tasas de compensación requirieron más de dos meses de trabajo ininterrumpido de equipos de actuarios diurnos y nocturnos. En las décadas de 1930 y 1940 se desarrollaron fundamentos matemáticos rigurosos para los procesos estocásticos. Los actuarios comenzaron a pronosticar pérdidas utilizando modelos de eventos aleatorios en lugar de métodos deterministas. Las computadoras revolucionaron aún más la profesión actuarial. Desde lápiz y papel hasta tarjetas perforadas y microcomputadoras, la capacidad de modelado y pronóstico del actuario ha crecido exponencialmente.

Otro desarrollo moderno es la convergencia de la teoría financiera moderna con la ciencia actuarial. A principios del siglo XX, los actuarios estaban desarrollando técnicas que se pueden encontrar en la teoría financiera moderna, pero por varias razones históricas, estos desarrollos no lograron mucho reconocimiento. A fines de la década de 1980 y principios de la de 1990, hubo un claro esfuerzo por parte de los actuarios para combinar la teoría financiera y los métodos estocásticos en sus modelos establecidos. En el siglo XXI, la profesión, tanto en la práctica como en los programas educativos de muchas organizaciones actuariales, combina tablas, modelos de pérdida, métodos estocásticos y teoría financiera, pero aún no está completamente alineada con la economía financiera moderna.

Remuneración y ranking

Como hay relativamente pocos actuarios en el mundo en comparación con otras profesiones, los actuarios tienen una gran demanda y se les paga muy bien por los servicios que prestan. Según la Oficina de Estadísticas Laborales de EE. UU., en 2022, el salario medio anual de los actuarios en EE. UU. era de $105 900. De manera similar, una encuesta de 2022 en el Reino Unido realizada por Hays plc indicó un salario inicial para un actuario recién acreditado de alrededor de £ 35,500; los actuarios con más experiencia pueden ganar más de 100.000 libras esterlinas.

La profesión actuarial ha sido constantemente clasificada durante décadas como una de las más deseables. Los actuarios trabajan horas comparativamente razonables, en condiciones cómodas, sin la necesidad de un esfuerzo físico que pueda provocar lesiones, están bien pagados y la profesión siempre tiene buenas perspectivas de contratación. La profesión en general no solo tiene una alta calificación, sino que también se considera una de las mejores profesiones para las mujeres y una de las mejores profesiones a prueba de recesión. En los Estados Unidos, la profesión fue calificada como la mejor por CareerCast, que utiliza cinco criterios clave para clasificar los trabajos: entorno, ingresos, perspectivas de empleo, demandas físicas y estrés, en 2010, 2013 y 2015. En otros años, se mantuvo entre los 20 primeros. En el Reino Unido y en todo el mundo, los actuarios siguen ocupando un lugar destacado como profesión.

Acreditación y exámenes

Convertirse en un actuario con todas las credenciales requiere aprobar una serie rigurosa de exámenes profesionales, que generalmente demoran varios años. En algunos países, como Dinamarca, la mayor parte del estudio se lleva a cabo en un entorno universitario. En otros, como EE. UU., la mayor parte del estudio se lleva a cabo durante el empleo a través de una serie de exámenes. En el Reino Unido y en los países basados en su proceso, existe una estructura híbrida de examen universitario.

Apoyo para exámenes

Como estos exámenes de calificación son extremadamente rigurosos, el apoyo suele estar disponible para las personas que avanzan en los exámenes. A menudo, los empleadores brindan tiempo de estudio pagado en el trabajo y asistencia paga a seminarios diseñados para los exámenes. Además, muchas empresas que emplean actuarios tienen aumentos de sueldo automáticos o promociones cuando se aprueban los exámenes. Como resultado, los estudiantes actuariales tienen fuertes incentivos para dedicar un tiempo de estudio adecuado fuera del horario laboral. Una regla general común para los estudiantes de examen es que, para los exámenes de la Sociedad de Actuarios, se necesitan aproximadamente 400 horas de tiempo de estudio para cada examen de cuatro horas. Por lo tanto, se deben anticipar miles de horas de tiempo de estudio durante varios años, suponiendo que no haya fallas.

Calificaciones y tasas de aprobación

Históricamente, la profesión actuarial se ha mostrado renuente a especificar las calificaciones para aprobar sus exámenes. Para abordar las preocupaciones de que existen cuotas de aprobación/reprobación preexistentes, un ex presidente de la Junta Examinadora del Instituto y la Facultad de Actuarios declaró: "Aunque a los estudiantes les resulta difícil de creer, la Junta Examinadora no tiene no cumplir con las cuotas de lograr. En consecuencia, las tasas de aprobación son libres de variar (y lo hacen). Están determinados por la calidad de los candidatos que se presentan al examen y, en particular, qué tan bien preparados están. El criterio es la aptitud para aprobar, no si puede lograr una calificación en el 40% superior de los candidatos presentados." En 2000, la Casualty Actuarial Society (CAS) decidió comenzar a publicar notas de aprobación para los exámenes que ofrece. La política de CAS también es no calificar con índices de aprobación específicos; la junta de CAS afirmó en 2001 que "la CAS no utilizará un índice de aprobación predeterminado como guía para establecer la nota de aprobación para cualquier examen. Si el CAS determina que el 70 % de todos los candidatos han demostrado un dominio suficiente del material del programa de estudios, ese 70 % debería aprobar. De manera similar, si el CAS determina que solo el 30 % de todos los candidatos han demostrado un dominio suficiente del material del programa de estudios, entonces solo ese 30 % debería aprobar."

Actuarios notables

- Nathaniel Bowditch (1773–1838)

- El matemático americano temprano se acordó por su trabajo en navegación oceánica. En 1804, Bowditch se convirtió en lo que probablemente fue el segundo actuario de seguros de los Estados Unidos de América como presidente de la Essex Fire and Marine Insurance Company en Salem, Massachusetts

- Harald Cramér (1893-1985)

- actuario y probabilista sueco notable por sus contribuciones en estadísticas matemáticas, como la desigualdad Cramér-Rao. Cramér fue presidente honorario de la Sociedad Actuarial de Suecia

- James Dodson (c. 1705 – 1757)

- Jefe de la Escuela Matemática Real, y la Escuela de Piedra, Dodson construido en las tablas de mortalidad estadística desarrolladas por Edmund Halley en 1693

- Edmond Halley (1656-1742)

- Mientras Halley depredaba mucho de lo que ahora se considera el comienzo de la profesión actuarial, fue el primero en calcular rigurosamente las primas para una póliza de seguro de vida matemática y estadísticamente

- James C. Hickman (1927–2006)

- Educador actuarial americano, investigador y autor

- Oswald Jacoby (1902-1984)

- El actuario estadounidense más conocido como un jugador de puente de contrato, fue la persona más joven para pasar cuatro exámenes de la Sociedad de Actuarios

- David X. Li

- actuario cualificado canadiense que en el primer decenio del siglo XXI fue pionero en el uso de modelos de copula gausiana para la fijación de precios de las obligaciones de deuda colateralizadas (CDO)

- Edward Rowe Mores (1731–1778)

- Primera persona para utilizar el título 'actuary' con respecto a una posición de negocio

- William Morgan (1750–1833)

- Morgan fue el Actuary designado de la Sociedad para las Garantías Equitativas en 1775. Se expandió en el trabajo de Mores y Dodson, y puede ser considerado el padre de la profesión actuarial en que su título se aplicó al campo en su conjunto.

- Robert J. Myers (1912–2010)

- actuario estadounidense que fue instrumental en la creación del programa de Seguridad Social de EE.UU.

- Frank Redington (1906-1984)

- actuario británico que desarrolló la Teoría de Inmunización de Redington.

- Isaac M. Rubinow (1875-1936)

- Fundador y primer presidente de la Sociedad Actuario de Casualty.

- Elizur Wright (1804-1885)

- actuario americano y abolicionista, profesor de matemáticas en Western Reserve College (Ohio). Ha hecho campaña por leyes que requieren que las compañías de seguros de vida tengan reservas suficientes para garantizar que se pagarán las políticas.

Actuarios ficticios

Los actuarios han aparecido en obras de ficción que incluyen literatura, teatro, televisión y cine. En ocasiones, han sido retratados como "individuos socialmente desconectados y obsesionados con las matemáticas con peinados sorprendentemente malos", lo que ha resultado en una respuesta mixta entre los propios actuarios.

Obras citadas

- Actuarial Careers (2022). "Actuarial Salaries & Benefits 2022 – Hays". Retrieved December 8, 2022.

- Actuarial Standards Board (2022). "About ASB". Retrieved December 7, 2022.

- "The Greatest British Actuary ever®". The Actuary. Institute and Faculty of Actuaries. 2003. Archived from the original on October 5, 2015. Retrieved May 1, 2015.

- American Insurance Association (2014). Property-Casualty Insurance Basics (Report). Archived from the original (PDF) on March 23, 2015. Retrieved April 29, 2015.

- Bader, Lawrence N.; Gold, Jeremy (2003). "Reinventing Pension Actuarial Science" (PDF). Pension Forum. Vol. 14, no. 2. pp. 1–39. Archived (PDF) from the original on October 10, 2022. Retrieved September 14, 2008.

- "What Do We Do?". Be an Actuary. 2022. Retrieved December 5, 2022.

- "How we manage risk". Be an Actuary. 2022. Retrieved December 5, 2022.

- "Exam FAQs". Be an Actuary. 2022. Retrieved December 5, 2022.

- Bühlmann, Hans (November 1997). "The actuary: The role and limitations of the profession since the mid-19th century" (PDF). ASTIN Bulletin. 27 (2): 165–171. doi:10.2143/ast.27.2.542046. Archived (PDF) from the original on October 10, 2022. Retrieved June 28, 2006.

- "Actuaries". Occupational Outlook Handbook. Bureau of Labor Statistics, U.S. Department of Labor. September 8, 2022. Retrieved December 5, 2022.

- CareerCast (2014). "Best Jobs of 2014: 4. Actuary". CareerCast. Archived from the original on April 25, 2015. Retrieved April 26, 2015.

- CareerCast (2015). "The Best Jobs of 2015: No. 1 Actuary". CareerCast. Archived from the original on April 27, 2015. Retrieved April 27, 2015.

- CareerCast (2016). "The Best Jobs of 2016: 10. Actuary". CareerCast. Archived from the original on January 11, 2018. Retrieved January 10, 2018.

- CareerCast (2019). "The Best Jobs of 2019: 10. Actuary". CareerCast. Retrieved December 5, 2022.

- CareerCast (2021). "The Best Jobs of 2021: 9. Actuary". CareerCast. Retrieved December 5, 2022.

- "Policy For Setting Pass Marks". Exams & Admissions. Casualty Actuarial Society. March 2, 2001. Archived from the original on August 7, 2013. Retrieved June 12, 2013.

- "History". CAS Overview. Casualty Actuarial Society. 2008. Archived from the original on October 30, 2008. Retrieved August 14, 2011.

- "Exams". Exams & Admissions. Casualty Actuarial Society. 2022. Retrieved December 5, 2022.

- Chaptman, Dennis (September 13, 2006). "James C. Hickman, former business school dean, dies". News. University of Wisconsin–Madison. Archived from the original on January 9, 2008. Retrieved January 11, 2008.

- "Best Jobs in America". CNN Money. 2017. Retrieved April 14, 2020.

- Coleman, Lynn G. (Spring 2003). "Was "About Schmidt" about actuaries?". The Future Actuary. 12 (1). Archived from the original on August 28, 2006. Retrieved September 24, 2017.

- Cramér, Harald (1946). Mathematical Methods of Statistics. Princeton, NJ: Princeton Univ. Press. ISBN 978-0-691-08004-8. OCLC 185436716.

- D'Arcy, Stephen P. (May 1989). "On Becoming An Actuary of the Third Kind" (PDF). Proceedings of the Casualty Actuarial Society. LXXVI (145): 45–76. Archived (PDF) from the original on October 10, 2022. Retrieved June 28, 2006.

- D'Arcy, Stephen P. (November 2005). "On Becoming An Actuary of the Fourth Kind" (PDF). Proceedings of the Casualty Actuarial Society. XCII (177): 745–754. Archived from the original (PDF) on August 8, 2007. Retrieved July 5, 2007.

- "Actuary, the World's Best Job?". ESSEC Business School. February 26, 2014. Retrieved May 15, 2015.

- Feldblum, Sholom (2001) [1990]. "Introduction". In Lowe, Robert F. (ed.). Foundations of Casualty Actuarial Science (4th ed.). Arlington, Virginia: Casualty Actuarial Society. ISBN 978-0-9624762-2-8. LCCN 2001088378.

- Gillam, William R. (1991). "Retrospective Rating: Excess Loss Factors" (PDF). Proceedings of the Casualty Actuarial Society. LXXVIII: 1–40. Retrieved January 10, 2021.

- "U.S. charitable giving estimated to be $307.65 billion in 2008" (PDF). Giving USA. Giving USA Foundation. June 10, 2009. Archived from the original (PDF) on March 4, 2012. Retrieved August 4, 2011.

- Government Accountability Office (January 14, 2000). Social Security: Actuarial Projections of the Trust Funds (PDF) (Report). pp. 19–85. AIMD-00-53R. Retrieved December 8, 2022.

- "About us". Government Actuary's Department. Gov.uk. 2015. Retrieved April 29, 2015.

- Halley, Edmond (1693). "An Estimate of the Degrees of the Mortality of Mankind, Drawn from Curious Tables of the Births and Funerals at the City of Breslaw; With an Attempt to Ascertain the Price of Annuities upon Lives". Philosophical Transactions of the Royal Society of London. 17 (192–206): 596–610. doi:10.1098/rstl.1693.0007. S2CID 186214203.

- Heeney, David; Probert, Terry (March 22, 2002). Actuaries and Product Development: A step beyond Px:n = Ax:n / äx:n (PDF). 27th International Congress of Actuaries. Retrieved January 10, 2021.

- Hennessy, Kathleen (February 16, 2003). "Actuaries". Wage slaves: careers profiled. The Guardian. Retrieved May 4, 2015.

- Heywood, Geoffrey (1985). "Edmond Halley: astronomer and actuary" (PDF). Journal of the Institute of Actuaries. 112 (2): 279–301. doi:10.1017/S002026810004213X. Archived (PDF) from the original on October 8, 2015. Retrieved April 29, 2015.

- Hickman, James (2004). "History of Actuarial Profession" (PDF). Encyclopedia of Actuarial Science. John Wiley & Sons, Ltd. p. 4. Archived from the original (PDF) on August 4, 2004. Retrieved June 28, 2006.

- "Our qualifications". Student. Institute and Faculty of Actuaries. 2011. Archived from the original on February 12, 2012. Retrieved February 27, 2012.

- "Actuaries in Risk Management Actuarial Profession Survey 2010/2011" (PDF). Institute and Faculty of Actuaries. May 2011. Archived from the original (PDF) on March 20, 2012. Retrieved February 27, 2012.

- "Practice areas" (PDF). The Official Guide to Becoming an Actuary. Institute and Faculty of Actuaries. September 26, 2014. Retrieved September 24, 2017. Alt URL

- Johnston, Harold Whetstone (1932) [1903]. "Burial places and funeral ceremonies". The Private Life of the Romans. Revised by Mary Johnston. Chicago, Atlanta: Scott, Foresman and Company. pp. §475–§476. ISBN 978-0-8154-0453-8. LCCN 32007692. Retrieved June 26, 2006.

Early in the Empire, associations were formed for the purpose of meeting the funeral expenses of their members, whether the remains were to be buried or cremated, or for the purpose of building columbāria, or for both... If the members had provided places for the disposal of their bodies after death, they now provided for the necessary funeral expenses by paying into the common fund weekly a small fixed sum, easily within the reach of the poorest of them. When a member died, a stated sum was drawn from the treasury for his funeral... If the purpose of the society was the building of a columbārium, the cost was first determined and the sum total divided into what we should call shares (sortēs virīlēs), each member taking as many as he could afford and paying their value into the treasury.

- Kendall, David (1983). "A Tribute to Harald Cramer". Journal of the Royal Statistical Society. Series A (General). 146 (3): 211–212. ISSN 0035-9238. JSTOR 2981652.

- Kiviat, Barbara (November 13, 2008). "Where the Recession-Proof Jobs Are". Time. Retrieved May 15, 2015.

- Krutov, Alex (2006). "Insurance Linked Securities". Financial Engineering News Magazine (48). Archived from the original on June 9, 2007. Retrieved November 30, 2006.

- Kurtz, Annalyn (April 25, 2013). "The best job you never thought of". Money. CNN. Retrieved May 4, 2015.

- Lewin, Chris (June 14, 2007). "Actuarial History". Institute and Faculty of Actuaries. Archived from the original on October 20, 2011. Retrieved February 27, 2012.

- Loan, Albert (Winter 1991–1992). "Institutional Bases of the Spontaneous Order: Surety and Assurance". Humane Studies Review. 7 (1). Archived from the original on June 14, 2006. Retrieved June 26, 2006.

- MacGinnitie, James (November 1980). "The Actuary and his Profession: Growth, Development, Promise" (PDF). Proceedings of the Casualty Actuarial Society. LXVII (127): 49–56. Archived from the original (PDF) on March 5, 2016. Retrieved July 20, 2015.

- Michelbacher, Gustav F. (1920). "The Technique of Rate Making as Illustrated by the 1920 National Revision of Workmen's Compensations Insurance Rates" (PDF). Proceedings of the Casualty Actuarial Society. VI (14): 201–249. Archived (PDF) from the original on October 10, 2022. Retrieved June 28, 2006.

- Muckart, Richard (2010). "Q&A: Making the grade". The Actuary. Archived from the original on May 5, 2015. Retrieved June 13, 2013.

- Mungan, Kenneth P. (2002). "The Practicing Investment Actuary" (PDF). The Record. Society of Actuaries. 28 (3): 1–27. Retrieved May 4, 2015.

- Needleman, Sarah E. (January 5, 2010). "The Best and Worst Jobs". The Wall Street Journal. Retrieved January 7, 2010.

- Norberg, Ragnar (1990). Actuarial Statistics – The European Perspective (PDF). International Conference on the Teaching of Statistics 3, Dunedin, New Zealand. Auckland, New Zealand: International Association for Statistical Education. pp. 405–410. Archived from the original (PDF) on March 9, 2012. Retrieved February 27, 2012.

- Ogborn, M. E. (December 1956). "The Professional Name of Actuary" (PDF). Journal of the Institute of Actuaries. Faculty and Institute of Actuaries. 82 (2): 233–246. doi:10.1017/S0020268100046424. JSTOR 41139195. Archived (PDF) from the original on March 20, 2012. Retrieved April 27, 2011.

- Ogborn, M. E. (July 1973). "Catalogue of an exhibition illustrating the history of actuarial science in the United Kingdom" (PDF). Journal of the Institute of Actuaries. Faculty and Institute of Actuaries. 100: 7–8. Archived (PDF) from the original on March 20, 2012. Retrieved April 27, 2011.

- Perkins, Judith (August 25, 1995). The Suffering Self; Pain and Narrative Representation in the Early Christian Era. London, England: Routledge. ISBN 978-0-415-11363-2. LCCN 94042650.

- Prevosto, Virginia R. (December 2000). "CAS Board of Directors Approves New Pass Mark Disclosure Policy" (PDF). Future Fellows. Casualty Actuarial Society. Archived from the original (PDF) on September 23, 2015. Retrieved May 4, 2015.

- Riley, Cindy (2013). "Actuaries in action: Why it's rated the number one profession". STEM Education. Archived from the original on February 23, 2014. Retrieved July 20, 2015.

- Salmon, Felix (March 2009). "Recipe for Disaster: The Formula That Killed Wall Street". Wired Magazine. Vol. 17, no. 3. Archived from the original on May 16, 2015. Retrieved May 1, 2015.

- Seltzer, Frederic; Alin, Steven I. (1969). "The First American Actuary" (PDF). The Actuary. Society of Actuaries. 3 (8). Retrieved May 1, 2015.

- Shavin, Naomi (June 13, 2014). "The 12 Best Jobs For Women In 2014". Forbes. Retrieved May 15, 2015.

- Sieger, Richard (March 1998). "What is an Actuary?". Future Fellows. 4 (1). Archived from the original on September 15, 2015. Retrieved July 20, 2015.

- Slud, Eric V. (2006) [2001]. "6: Commutation Functions, Reserves & Select Mortality" (PDF). Actuarial Mathematics and Life-Table Statistics (PDF). pp. 149–150. Archived (PDF) from the original on October 10, 2022. Retrieved June 28, 2006.

The Commutation Functions are a computational device to ensure that net single premiums... can all be obtained from a single table lookup. Historically, this idea has been very important in saving calculational labor when arriving at premium quotes. Even now... company employees without quantitative training could calculate premiums in a spreadsheet format with the aid of a life table.

- "Admission Requirements to the SOA". Education & Exams. Society of Actuaries. 2018. Retrieved January 10, 2018.

- "Oswald Jacoby". Obituary. Transactions of the Society of Actuaries. Society of Actuaries. 36: 616. October 1984. Archived from the original (PDF) on October 9, 2016. Retrieved March 5, 2016.

- Stearns, Frank Preston (1905). "Elizur Wright" (text). Cambridge sketches (1st ed.). Philadelphia, Pennsylvania: J. B. Lippincott Company. LCCN 05011051. Retrieved June 10, 2015.

This danger could only be averted by placing their rates of insurance on a scientific basis, which should be the same and unalterable for all companies.... After two or three interviews with Elizur Wright the presidents of the companies came to the conclusion that he was exactly the man that they wanted, and they commissioned him to draw up a revised set of tables and rates which could serve them for a uniform standard.

- Stefan, Michael (2010). "Careers: Breaking the actuarial ceiling". The Actuary. Institute and Faculty of Actuaries. Archived from the original on July 4, 2015. Retrieved April 27, 2015.

- Sweeting, Paul (2011). Financial Enterprise Risk Management. International Series on Actuarial Science. Cambridge University Press. ISBN 978-0-521-11164-5. LCCN 2011025050.

- Thomas, David (2012). "Be happy: Become an actuary". Archived from the original on April 20, 2012. Retrieved December 8, 2022.

- Thucydides (2009) [c. 431 BCE]. "VI – Funeral Oration of Pericles". The History of the Peloponnesian War. Translated by Richard Crawley. Greece. ISBN 978-0-525-26035-6. Retrieved October 28, 2014.

My task is now finished... those who are here interred have received part of their honours already, and for the rest, their children will be brought up till manhood at the public expense: the state thus offers a valuable prize, as the garland of victory in this race of valour, for the reward both of those who have fallen and their survivors.

- Tolley, H. Dennis; Hickman, James C.; Lew, Edward A. (2012). "Actuarial and Demographic Forecasting Methods". In Manton, Kenneth G.; Singer, Burton; Suzman, Richard M. (eds.). Forecasting the Health of Elderly Populations. Springer Series in Statistics. Springer Science & Business Media. p. 42. ISBN 978-1-4613-9332-0. LCCN 92048819.

- Trowbridge, Charles L. (1989). "Fundamental Concepts of Actuarial Science" (PDF). Revised Edition. Actuarial Education and Research Fund. Archived from the original (PDF) on June 29, 2006. Retrieved June 28, 2006.

- Ugwumadu, Judith (September 12, 2013). "Actuary one of ten best UK jobs, says study". The Actuary. Institute and Faculty of Actuaries. Archived from the original on October 6, 2015. Retrieved May 15, 2015.

- Wagner, Darryl G. (2006). "Is Serving as an Expert Witness in Your Future? You be the Judge". Society of Actuaries. Retrieved April 26, 2015.

- Weber, Lauren (2013). "Dust Off Your Math Skills: Actuary Is Best Job of 2013". The Wall Street Journal. Retrieved April 24, 2013.

- Whelan, Shane (December 2002). "Actuaries' contributions to financial economics" (PDF). The Actuary. Staple Inn Actuarial Society. pp. 34–35. Archived from the original (PDF) on July 24, 2006. Retrieved June 28, 2006.

- Williams Walsh, Mary (February 25, 2010). "Robert J. Myers, Actuary Who Shaped Social Security Program, Dies at 97". The New York Times. Archived from the original on January 6, 2022. Retrieved December 8, 2022.

Contenido relacionado

Wim Duisenberg

Telecomunicaciones en Perú

Economía de la Polinesia Francesa