Economia keynesiana

Economia Keynesiana (KAYN-zee-ən; às vezes Keynesianismo, em homenagem ao economista britânico John Maynard Keynes) são as várias teorias e modelos macroeconômicos de como a demanda agregada (total gastos na economia) influencia fortemente a produção econômica e a inflação. Na visão keynesiana, a demanda agregada não é necessariamente igual à capacidade produtiva da economia. Em vez disso, é influenciado por uma série de fatores – às vezes se comportando de forma irregular – afetando a produção, o emprego e a inflação.

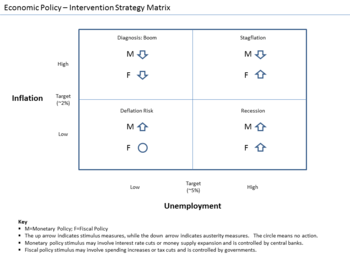

Os economistas keynesianos geralmente argumentam que a demanda agregada é volátil e instável e que, consequentemente, uma economia de mercado geralmente experimenta resultados macroeconômicos ineficientes – uma recessão, quando a demanda é baixa, ou inflação, quando a demanda é alta. Além disso, eles argumentam que essas flutuações econômicas podem ser mitigadas por respostas de política econômica coordenadas entre o governo e o banco central. Em particular, as ações de política fiscal (tomadas pelo governo) e ações de política monetária (tomadas pelo banco central) podem ajudar a estabilizar a produção econômica, a inflação e o desemprego ao longo do ciclo econômico. Os economistas keynesianos geralmente defendem uma economia de mercado regulada – predominantemente do setor privado, mas com um papel ativo para a intervenção do governo durante recessões e depressões.

A economia keynesiana desenvolveu-se durante e após a Grande Depressão a partir das ideias apresentadas por Keynes em seu livro de 1936, A Teoria Geral do Emprego, Juros e Moeda. Keynes' A abordagem foi um forte contraste com a economia clássica focada na oferta agregada que precedeu seu livro. A interpretação da obra de Keynes é um tema controverso, e várias escolas de pensamento econômico reivindicam seu legado.

A economia keynesiana, como parte da síntese neoclássica, serviu como modelo macroeconômico padrão nas nações desenvolvidas durante a parte posterior da Grande Depressão, Segunda Guerra Mundial e expansão econômica do pós-guerra (1945-1973). Foi desenvolvido em parte para tentar explicar a Grande Depressão e para ajudar os economistas a entender as crises futuras. Perdeu alguma influência após o choque do petróleo e a estagflação resultante da década de 1970. A economia keynesiana foi posteriormente reconstruída como nova economia keynesiana, tornando-se parte da nova síntese neoclássica contemporânea, que forma a macroeconomia mainstream atual. O advento da crise financeira de 2007-2008 despertou um interesse renovado nas políticas keynesianas por parte dos governos de todo o mundo.

Contexto histórico

Macroeconomia pré-keynesiana

A macroeconomia é o estudo dos fatores que se aplicam a uma economia como um todo. Variáveis macroeconômicas importantes incluem o nível geral de preços, a taxa de juros, o nível de emprego e a renda (ou produção equivalente) medidos em termos reais.

A tradição clássica da teoria do equilíbrio parcial era dividir a economia em mercados separados, cada um de cujas condições de equilíbrio poderiam ser expressas como uma única equação determinando uma única variável. O aparato teórico das curvas de oferta e demanda desenvolvido por Fleeming Jenkin e Alfred Marshall forneceu uma base matemática unificada para essa abordagem, que a Escola de Lausanne generalizou para a teoria do equilíbrio geral.

Para a macroeconomia, as teorias parciais relevantes incluíam a teoria quantitativa da moeda determinando o nível de preços e a teoria clássica da taxa de juros. Em relação ao emprego, a condição referida por Keynes como o "primeiro postulado da economia clássica" afirmou que o salário é igual ao produto marginal, o que é uma aplicação direta dos princípios marginalistas desenvolvidos durante o século XIX (ver The General Theory). Keynes procurou suplantar todos os três aspectos da teoria clássica.

Precursores do keynesianismo

Embora o trabalho de Keynes tenha sido cristalizado e impulsionado pelo advento da Grande Depressão, ele fez parte de um longo debate dentro da economia sobre a existência e a natureza dos excessos gerais. Várias das políticas que Keynes defendeu para lidar com a Grande Depressão (notavelmente o déficit governamental em tempos de baixo investimento ou consumo privado) e muitas das ideias teóricas que ele propôs (demanda efetiva, o multiplicador, o paradoxo da parcimônia) foram avançado por autores no século XIX e início do século XX. (Por exemplo, J. M. Robertson levantou o paradoxo da parcimônia em 1892.) A contribuição única de Keynes foi fornecer uma teoria geral disso, que se mostrou aceitável para o estabelecimento econômico.

Um precursor intelectual da economia keynesiana foram as teorias do subconsumo associadas a John Law, Thomas Malthus, a Birmingham School of Thomas Attwood e os economistas americanos William Trufant Foster e Waddill Catchings, que foram influentes nas décadas de 1920 e 1930. Os subconsumistas estavam, como Keynes depois deles, preocupados com o fracasso da demanda agregada em atingir o produto potencial, chamando isso de "subconsumo" (com foco no lado da demanda), em vez de "superprodução" (que focaria no lado da oferta) e defendendo o intervencionismo econômico. Keynes discutiu especificamente o subconsumo (que ele escreveu "subconsumo") na Teoria Geral, no Capítulo 22, Seção IV e Capítulo 23, Seção VII.

Numerosos conceitos foram desenvolvidos antes e independentemente de Keynes pela escola de Estocolmo durante a década de 1930; essas realizações foram descritas em um artigo de 1937, publicado em resposta à Teoria Geral de 1936, compartilhando as descobertas suecas.

Primeiros escritos de Keynes

Em 1923, Keynes publicou sua primeira contribuição à teoria econômica, A Tract on Monetary Reform, cujo ponto de vista é clássico, mas incorpora ideias que mais tarde desempenharam um papel na Teoria Geral. Em particular, olhando para a hiperinflação nas economias europeias, ele chamou a atenção para o custo de oportunidade de reter moeda (identificado com inflação em vez de juros) e sua influência na velocidade de circulação.

Em 1930, ele publicou Um tratado sobre o dinheiro, com a intenção de ser um tratamento abrangente de seu assunto "o que confirmaria sua estatura como um estudioso acadêmico sério, e não apenas como autor de polêmicas pungentes', e marca um grande passo na direção de suas visões posteriores. Nela, ele atribui o desemprego à rigidez salarial e trata a poupança e o investimento como regidos por decisões independentes: a primeira variando positivamente com a taxa de juros, a segunda negativamente. A velocidade de circulação é expressa em função da taxa de juros. Ele interpretou seu tratamento da liquidez como implicando uma teoria puramente monetária dos juros.

Os colegas mais jovens de Keynes no Cambridge Circus e Ralph Hawtrey acreditavam que seus argumentos pressupunham implicitamente o pleno emprego, e isso influenciou a direção de seu trabalho subsequente. Durante 1933, ele escreveu ensaios sobre vários tópicos econômicos "todos os quais são expressos em termos de movimento da produção como um todo".

Desenvolvimento da Teoria Geral

Na época em que Keynes escreveu a Teoria Geral, era um princípio do pensamento econômico dominante que a economia voltaria automaticamente a um estado de equilíbrio geral: presumia-se que, porque as necessidades dos consumidores são sempre maiores do que a capacidade dos produtores para satisfazer essas necessidades, tudo o que é produzido acabaria por ser consumido uma vez que o preço adequado fosse encontrado. Essa percepção é refletida na lei de Say e na escrita de David Ricardo, que afirma que os indivíduos produzem para que possam consumir o que fabricaram ou vender sua produção para que possam comprar a produção de outra pessoa. Esse argumento baseia-se na suposição de que, havendo excedente de bens ou serviços, eles naturalmente cairiam de preço a ponto de serem consumidos.

Dado o cenário de alto e persistente desemprego durante a Grande Depressão, Keynes argumentou que não havia garantia de que os bens que os indivíduos produzem seriam atendidos com demanda efetiva adequada, e períodos de alto desemprego poderiam ser esperados, especialmente quando a economia estava diminuindo de tamanho. Ele via a economia como incapaz de se manter automaticamente em pleno emprego e acreditava que era necessário que o governo interviesse e colocasse o poder de compra nas mãos da população trabalhadora por meio dos gastos do governo. Assim, de acordo com a teoria keynesiana, algumas ações de nível microeconômico individualmente racionais, como não investir poupança nos bens e serviços produzidos pela economia, se tomadas coletivamente por uma grande proporção de indivíduos e empresas, podem levar a resultados em que a economia opera abaixo seu produto potencial e taxa de crescimento.

Antes de Keynes, uma situação em que a demanda agregada por bens e serviços não satisfazia a oferta era chamada pelos economistas clássicos de superabundância geral, embora houvesse discordância entre eles quanto à possibilidade de uma superabundância geral excesso era possível. Keynes argumentou que, quando ocorria uma superabundância, era a reação exagerada dos produtores e a demissão de trabalhadores que levava a uma queda na demanda e perpetuava o problema. Os keynesianos defendem, portanto, uma política ativa de estabilização para reduzir a amplitude do ciclo econômico, que eles classificam entre os mais graves problemas econômicos. Segundo a teoria, os gastos do governo podem ser usados para aumentar a demanda agregada, aumentando assim a atividade econômica, reduzindo o desemprego e a deflação.

Origens do multiplicador

O Partido Liberal lutou nas eleições gerais de 1929 com a promessa de "reduzir os níveis de desemprego ao normal dentro de um ano, utilizando a força de trabalho estagnada em vastos esquemas de desenvolvimento nacional". David Lloyd George lançou sua campanha em março com um documento de política, Podemos curar o desemprego, que afirmava provisoriamente que "As obras públicas levariam a uma segunda rodada de gastos, pois os trabalhadores gastavam seus salários." Dois meses depois, Keynes, quase finalizando seu Tratado sobre o dinheiro, e Hubert Henderson colaboraram em um panfleto político que procurava "fornecer argumentos econômicos academicamente respeitáveis" para as políticas de Lloyd George. Intitulou-se Pode Lloyd George fazer isso? e endossou a alegação de que "maior atividade comercial resultaria em maior atividade comercial... com um efeito cumulativo". Isso se tornou o mecanismo da "relação" publicado por Richard Kahn em seu artigo de 1931 "A relação do investimento doméstico com o desemprego", descrito por Alvin Hansen como "um dos grandes marcos da análise econômica". A "relação" logo foi rebatizado de "multiplicador" por sugestão de Keynes.

O multiplicador do papel de Kahn é baseado em um mecanismo de respingo familiar hoje em dia nos livros didáticos. Samuelson assim se expressa:

Vamos supor que eu contrata recursos desempregados para construir um US $ 1000 woodshed. Os meus carpinteiros e produtores de madeira receberão mais $1000 de renda... Se todos eles têm uma propensão marginal para consumir de 2/3, eles agora gastarão $666.67 em novos bens de consumo. Os produtores destes bens agora terão rendimentos extras... eles por sua vez gastarão $444.44... Assim, uma cadeia infinita de responsabilidade do consumo secundárioestá em movimento pelo meu primáriainvestimento de $1000.

O tratamento de Samuelson segue de perto o relato de Joan Robinson de 1937 e é o principal canal pelo qual o multiplicador influenciou a teoria keynesiana. Difere significativamente do artigo de Kahn e ainda mais do livro de Keynes.

A designação do gasto inicial como "investimento" e o gasto gerador de empregos como "consumo" ecoa Kahn fielmente, embora ele não dê nenhuma razão para que o consumo inicial ou o investimento subsequente não devam ter exatamente os mesmos efeitos. Henry Hazlitt, que considerava Keynes tão culpado quanto Kahn e Samuelson, escreveu que...

... em conexão com o multiplicador (e na maioria das vezes) o que Keynes está se referindo como "investimento" realmente significa qualquer adição ao gasto para qualquer finalidade... A palavra "investimento" está sendo usada em um Pickwickian, ou Keynesian, sentido.

Kahn imaginou o dinheiro passando de mão em mão, criando empregos a cada passo, até parar em um cul-de-sac (o termo de Hansen era ";vazamento"); os únicos culs-de-sac que ele reconheceu foram as importações e o entesouramento, embora também tenha dito que um aumento nos preços pode diluir o efeito multiplicador. Jens Warming reconheceu que a poupança pessoal deveria ser considerada, tratando-a como um "vazamento" (p. 214) ao reconhecer na p. 217 que poderia de fato ser investido.

O multiplicador de livro didático dá a impressão de que tornar a sociedade mais rica é a coisa mais fácil do mundo: o governo só precisa gastar mais. No papel de Kahn, é mais difícil. Para ele, o gasto inicial não deve ser um desvio de recursos de outros usos, mas um aumento do gasto total: algo impossível – se entendido em termos reais – sob a teoria clássica de que o nível de gasto é limitado pela economia's rendimento/saída. Na página 174, Kahn rejeita a alegação de que o efeito das obras públicas ocorre às custas de gastos em outros lugares, admitindo que isso pode surgir se a receita for gerada por impostos, mas diz que outros meios disponíveis não têm tais consequências. Como exemplo, ele sugere que o dinheiro pode ser levantado por meio de empréstimos em bancos, já que...

... está sempre no poder do sistema bancário avançar para o governo o custo das estradas sem afetar de alguma forma o fluxo de investimento ao longo dos canais normais.

Isso pressupõe que os bancos são livres para criar recursos para atender a qualquer demanda. Mas Kahn acrescenta que...

... nenhuma hipótese é realmente necessária. Pois será demonstrado mais tarde nisso, pari passucom a construção de estradas, os fundos são liberados de várias fontes, precisamente a taxa que é necessária para pagar o custo das estradas.

A demonstração baseia-se na "relação do Sr. Meade" (devido a James Meade) afirmando que a quantidade total de dinheiro que desaparece em culs-de-sac é igual ao desembolso original, o que nas palavras de Kahn "deve trazer alívio e consolo para aqueles que estão preocupados com as fontes monetárias" (pág. 189).

Um multiplicador respendente havia sido proposto anteriormente por Hawtrey em um memorando do Tesouro de 1928 ("com as importações como o único vazamento"), mas a ideia foi descartada em seus próprios escritos subsequentes. Logo depois, o economista australiano Lyndhurst Giblin publicou uma análise do multiplicador em uma palestra de 1930 (novamente com as importações como o único vazamento). A ideia em si era muito mais antiga. Alguns mercantilistas holandeses acreditavam em um multiplicador infinito para gastos militares (supondo que não houvesse "vazamento" de importação), já que...

... uma guerra poderia apoiar-se por um período ilimitado se apenas o dinheiro permanecesse no país... Porque se o dinheiro em si é "consumido", isso significa simplesmente que passa para a posse de outra pessoa, e este processo pode continuar indefinidamente.

As doutrinas multiplicadoras foram posteriormente expressas em termos mais teóricos pelo dinamarquês Julius Wulff (1896), o australiano Alfred de Lissa (final da década de 1890), o alemão/americano Nicholas Johannsen (mesmo período) e o dinamarquês Fr. Johannsen (1925/1927). O próprio Kahn disse que a ideia foi dada a ele quando criança por seu pai.

Debates sobre políticas públicas

À medida que a eleição de 1929 se aproximava, "Keynes estava se tornando um forte defensor público do desenvolvimento do capital" como uma medida pública para aliviar o desemprego. Winston Churchill, o chanceler conservador, teve a opinião oposta:

É o dogma do Tesouro ortodoxo, firmemente realizada... [que] muito pouco emprego adicional e nenhum emprego adicional permanente pode, de facto, ser criado por empréstimos estatais e despesas estatais.

Keynes aproveitou uma falha na visão do Tesouro. Interrogando Sir Richard Hopkins, segundo secretário do Tesouro, perante o Comitê Macmillan de Finanças e Indústria em 1930, ele se referiu à "primeira proposição" que "esquemas de desenvolvimento de capital são inúteis para reduzir o desemprego" e perguntou se "seria um mal-entendido da visão do Tesouro dizer que eles defendem a primeira proposição". Hopkins respondeu que “A primeira proposição vai longe demais. A primeira proposição nos atribuiria um dogma absoluto e rígido, não é?"

Mais tarde no mesmo ano, falando em um recém-criado Comitê de Economistas, Keynes tentou usar a emergente teoria do multiplicador de Kahn para argumentar a favor de obras públicas, "mas Pigou's e Henderson' As objeções de s garantiram que não havia sinal disso no produto final". Em 1933, ele deu maior publicidade ao seu apoio ao multiplicador de Kahn em uma série de artigos intitulados "O caminho para a prosperidade" no jornal The Times.

A. C. Pigou era na época o único professor de economia em Cambridge. Ele tinha um interesse contínuo no assunto do desemprego, tendo expressado em seu popular Unemployment (1913) que era causado por "desajuste entre os salários e a demanda" – uma visão que Keynes pode ter compartilhado antes dos anos da Teoria Geral. Tampouco suas recomendações práticas eram muito diferentes: "em muitas ocasiões na década de 30" Pigou "deu apoio público [...] à ação do Estado destinada a estimular o emprego". Onde os dois homens diferiam é na ligação entre teoria e prática. Keynes buscava construir fundamentos teóricos para sustentar suas recomendações para obras públicas, enquanto Pigou não mostrava disposição para se afastar da doutrina clássica. Referindo-se a ele e a Dennis Robertson, Keynes perguntou retoricamente: "Por que eles insistem em manter teorias das quais suas próprias conclusões práticas não podem resultar?"

A teoria geral

Keynes apresentou as ideias que se tornaram a base da economia keynesiana em sua principal obra, A Teoria Geral do Emprego, Juros e Moeda (1936). Foi escrito durante a Grande Depressão, quando o desemprego subiu para 25% nos Estados Unidos e chegou a 33% em alguns países. É quase totalmente teórico, animado por passagens ocasionais de sátira e comentários sociais. O livro teve um impacto profundo no pensamento econômico e, desde que foi publicado, tem havido debate sobre seu significado.

Keynes e a economia clássica

Keynes começa a Teoria Geral com um resumo da teoria clássica do emprego, que ele encapsula em sua formulação da Lei de Say como o ditado "Oferta cria sua própria demanda". #34;. Ele também escreveu que, embora sua teoria fosse explicada em termos de uma economia anglo-saxônica laissez faire, sua teoria também era mais geral no sentido de que seria mais fácil se adaptar a "estados totalitários". #34; do que uma política de livre mercado faria.

Sob a teoria clássica, a taxa de salário é determinada pela produtividade marginal do trabalho, e tantas pessoas estão empregadas quanto estão dispostas a trabalhar nessa taxa. O desemprego pode surgir por fricção ou pode ser "voluntário" no sentido de que decorre de uma recusa em aceitar o emprego devido a "legislação ou práticas sociais... ou mera obstinação humana", mas "...os postulados clássicos não admitem a possibilidade da terceira categoria," que Keynes define como desemprego involuntário.

Keynes levanta duas objeções à suposição da teoria clássica de que "barganhas salariais... determinam o salário real". A primeira reside no fato de que "o trabalho estipula (dentro de certos limites) um salário monetário em vez de um salário real". A segunda é que a teoria clássica assume que, "Os salários reais do trabalho dependem das barganhas salariais que o trabalho faz com os empresários" considerando que, "Se os salários monetários mudarem, seria de se esperar que a escola clássica argumentasse que os preços mudariam quase na mesma proporção, deixando o salário real e o nível de desemprego praticamente os mesmos de antes." Keynes considera sua segunda objeção a mais fundamental, mas a maioria dos comentaristas concentra-se na primeira: tem-se argumentado que a teoria quantitativa do dinheiro protege a escola clássica da conclusão que Keynes esperava dela.

Desemprego keynesiano

Poupança e investimento

A poupança é a parte da renda não destinada ao consumo, e o consumo é a parte da despesa não alocada ao investimento, ou seja, aos bens duráveis. Portanto, a poupança abrange o entesouramento (o acúmulo de renda em dinheiro) e a compra de bens duráveis. A existência de net hoarding, ou de demanda por entesourar, não é admitida pelo modelo simplificado de preferência pela liquidez da Teoria Geral.

Ao rejeitar a teoria clássica de que o desemprego se deve a salários excessivos, Keynes propõe uma alternativa baseada na relação entre poupança e investimento. Na sua opinião, o desemprego surge sempre que os empresários o incentivo para investir falha em acompanhar a propensão da sociedade para poupar (propensão é um dos sinônimos de Keynes para "demanda". Os níveis de poupança e investimento são necessariamente iguais e, portanto, a renda é mantida em um nível em que o desejo de poupar não é maior do que o incentivo para investir.

O incentivo para investir surge da interação entre as circunstâncias físicas de produção e as antecipações psicológicas de lucratividade futura; mas uma vez que essas coisas são dadas, o incentivo é independente da renda e depende apenas da taxa de juros r. Keynes designa seu valor em função de r como a "planilha da eficiência marginal do capital".

A propensão a poupar comporta-se de forma bastante diferente. A poupança é simplesmente aquela parte da renda não dedicada ao consumo e:

... a lei psicológica prevalecente parece ser que quando a renda agregada aumenta, as despesas de consumo também aumentarão, mas em menor medida.

Keynes acrescenta que "esta lei psicológica foi de extrema importância no desenvolvimento do meu próprio pensamento".

Preferência de liquidez

Keynes via a oferta monetária como um dos principais determinantes do estado da economia real. O significado que lhe atribuiu é um dos traços inovadores de sua obra, e influenciou a escola monetarista politicamente hostil.

A oferta de moeda entra em jogo através da função preferência de liquidez, que é a função de demanda que corresponde à oferta de moeda. Ele especifica a quantidade de dinheiro que as pessoas procurarão manter de acordo com o estado da economia. Na primeira (e mais simples) explicação de Keynes – a do Capítulo 13 – a preferência pela liquidez é determinada apenas pela taxa de juros r – que é vista como os ganhos perdidos ao manter a riqueza em forma líquida: portanto, a preferência pela liquidez pode ser escrita como L(r) e, em equilíbrio, deve ser igual à oferta monetária fixada externamente M̂.

Modelo econômico de Keynes

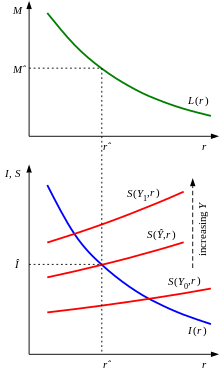

A oferta monetária, a poupança e o investimento se combinam para determinar o nível de renda, conforme ilustrado no diagrama, onde o gráfico superior mostra a oferta monetária (no eixo vertical) em relação à taxa de juros. M̂ determina a taxa de juros vigente r̂ por meio da função de preferência pela liquidez. A taxa de juros determina o nível de investimento Î através da tabela de eficiência marginal do capital, mostrada como uma curva azul no gráfico inferior. As curvas vermelhas no mesmo diagrama mostram quais são as propensões a poupar para diferentes rendimentos Y; e a renda Ŷ correspondente ao estado de equilíbrio da economia deve ser aquela para a qual o nível implícito de poupança à taxa de juros estabelecida é igual a Î.

Na teoria mais complicada de preferência pela liquidez de Keynes (apresentada no Capítulo 15), a demanda por moeda depende tanto da renda quanto da taxa de juros, e a análise se torna mais complicada. Keynes nunca integrou totalmente sua segunda doutrina de preferência pela liquidez com o restante de sua teoria, deixando isso para John Hicks: veja o modelo IS-LM abaixo.

Rigidez salarial

Keynes rejeita a explicação clássica do desemprego baseada na rigidez salarial, mas não está claro que efeito a taxa salarial tem sobre o desemprego em seu sistema. Ele trata os salários de todos os trabalhadores como proporcionais a uma única taxa estabelecida por negociação coletiva e escolhe suas unidades de forma que essa taxa nunca apareça separadamente em sua discussão. Está presente implicitamente naquelas quantidades que ele expressa em unidades salariais, enquanto está ausente naquelas que ele expressa em termos monetários. Portanto, é difícil ver se, e de que maneira, seus resultados diferem para uma taxa salarial diferente, nem está claro o que ele pensava sobre o assunto.

Remédios para o desemprego

Remédios monetários

Um aumento na oferta monetária, de acordo com a teoria de Keynes, leva a uma queda na taxa de juros e a um aumento na quantidade de investimento que pode ser realizado de forma lucrativa, trazendo consigo um aumento na renda total.

Remédios fiscais

Keynes' O nome está associado a medidas fiscais, em vez de monetárias, mas recebem apenas referências passageiras (e muitas vezes satíricas) na Teoria Geral. Ele menciona "aumento de obras públicas" como um exemplo de algo que traz emprego através do multiplicador, mas isso é antes de ele desenvolver a teoria relevante, e ele não acompanha quando chega à teoria.

Mais adiante no mesmo capítulo ele nos diz que:

O Egito antigo foi duplamente afortunado, e sem dúvida devido a esta sua riqueza fábula, em que possuía duas atividades, ou seja, a construção da pirâmide, bem como a busca dos metais preciosos, os frutos dos quais, uma vez que eles não podiam servir as necessidades do homem sendo consumidos, não se apunhalou com abundância. A Idade Média construiu catedrais e cantou dirges. Duas pirâmides, duas massas para os mortos, são duas vezes boas como uma; mas não assim duas ferrovias de Londres para York.

Mas, novamente, ele não volta à sua recomendação implícita de se envolver em obras públicas, mesmo que não totalmente justificadas por seus benefícios diretos, quando constrói a teoria. Pelo contrário, ele mais tarde nos avisa que...

... nossa tarefa final pode ser selecionar as variáveis que podem ser deliberadamente controladas ou geridas pela autoridade central no tipo de sistema em que realmente vivemos...

e isso parece antecipar uma futura publicação ao invés de um capítulo subseqüente da Teoria Geral.

Modelos e conceitos keynesianos

Demanda agregada

Keynes' visão de poupança e investimento foi o seu afastamento mais importante da perspectiva clássica. Pode ser ilustrado usando a "cruz keynesiana" desenvolvido por Paul Samuelson. O eixo horizontal denota a renda total e a curva roxa mostra C(Y), a propensão a consumir, cujo complemento S(Y ) é a propensão a poupar: a soma dessas duas funções é igual à renda total, que é mostrada pela linha quebrada em 45°.

A linha azul horizontal I(r) é a tabela da eficiência marginal do capital cujo valor é independente de Y. A curva da eficiência marginal do capital depende da taxa de juros, especificamente do custo da taxa de juros de um novo investimento. Se a taxa de juros cobrada pelo setor financeiro do setor produtivo estiver abaixo da eficiência marginal do capital naquele nível de tecnologia e intensidade de capital, então o investimento é positivo e cresce quanto menor for a taxa de juros, dado o retorno decrescente do capital. Se a taxa de juros estiver acima da eficiência marginal do capital, então o investimento é igual a zero. Keynes interpreta isso como a demanda por investimento e denota a soma das demandas por consumo e investimento como "demanda agregada", plotada como uma curva separada. A demanda agregada deve ser igual à renda total, então a renda de equilíbrio deve ser determinada pelo ponto onde a curva de demanda agregada cruza a linha de 45°. Esta é a mesma posição horizontal que a interseção de I(r) com S(Y).

A equação I(r) = S(Y) foi aceita pelos clássicos, que a via como a condição de equilíbrio entre a oferta e a demanda de fundos de investimento e como determinante da taxa de juros (ver a teoria clássica dos juros). Mas, na medida em que tinham um conceito de demanda agregada, viam a demanda por investimento como sendo dada por S(Y), já que para eles a poupança era simplesmente a forma indireta compra de bens de capital, com o resultado de que a demanda agregada era igual à renda total como uma identidade e não como uma condição de equilíbrio. Keynes toma nota dessa visão no Capítulo 2, onde a encontra presente nos primeiros escritos de Alfred Marshall, mas acrescenta que "a doutrina nunca é declarada hoje nesta forma grosseira".

A equação I(r) = S(Y) é aceita por Keynes para alguns ou todos das seguintes razões:

- Como consequência da princípio da procura eficaz, que afirma que a procura agregada deve ser igual ao rendimento total (capítulo 3).

- Como consequência da identidade de poupança com investimento (capítulo 6) juntamente com a suposição de equilíbrio de que essas quantidades são iguais às suas exigências.

- De acordo com a substância da teoria clássica do mercado de fundos de investimento, cuja conclusão considera os clássicos ter interpretado mal através do raciocínio circular (capítulo 14).

O multiplicador keynesiano

Keynes introduz sua discussão sobre o multiplicador no Capítulo 10 com uma referência ao artigo anterior de Kahn (veja abaixo). Ele designa o multiplicador de Kahn como o "multiplicador de emprego" em distinção ao seu próprio "multiplicador de investimento" e diz que os dois são apenas "um pouco diferentes". O multiplicador de Kahn foi, consequentemente, entendido por grande parte da literatura keynesiana como desempenhando um papel importante na própria teoria de Keynes, uma interpretação encorajada pela dificuldade de entender a apresentação de Keynes. O multiplicador de Kahn dá o título ("O modelo do multiplicador") à explicação da teoria keynesiana em Economia de Samuelson e é quase tão proeminente em Alvin Hansen' 39;s Guia para Keynes e na Introdução à Teoria do Emprego de Joan Robinson.

Keynes afirma que existe...

... uma confusão entre a teoria lógica do multiplicador, que detém o bem continuamente, sem atraso de tempo... e a consequência de uma expansão nas indústrias de bens de capital que tomam efeito gradual, sujeito a uma redução de tempo, e só depois de um intervalo...

e implica que ele está adotando a teoria anterior. E quando o multiplicador finalmente surge como um componente da teoria de Keynes (no Capítulo 18), ele acaba sendo simplesmente uma medida da mudança de uma variável em resposta a uma mudança em outra. A curva da eficiência marginal do capital é identificada como uma das variáveis independentes do sistema econômico: “O que [ela] nos diz é...." O multiplicador então dá "a razão... entre um incremento de investimento e o correspondente incremento de renda agregada".

G. L. S. Shackle considerou a atitude de Keynes; afaste-se do multiplicador de Kahn como...

... um passo retrógrado... Porque quando olhamos para o multiplicador como uma relação funcional instantânea... estamos apenas usando a palavra Multiplier para defender uma maneira alternativa de olhar para a propensão marginal para consumir...,

que G. M. Ambrosi cita como um exemplo de "um comentarista keynesiano que gostaria que Keynes tivesse escrito algo menos 'retrógrado'".

O valor que Keynes atribui ao seu multiplicador é o recíproco da propensão marginal a poupar: k = 1/S'(Y). Isso é o mesmo que a fórmula para o multiplicador de Kahn em uma economia fechada, assumindo que toda poupança (incluindo a compra de bens duráveis), e não apenas acumulação, constitui vazamento. Keynes deu à sua fórmula quase o status de uma definição (ela é apresentada antes de qualquer explicação). Seu multiplicador é, de fato, o valor da "razão... entre um incremento de investimento e o correspondente incremento de renda agregada" como Keynes derivou de seu modelo de preferência pela liquidez do Capítulo 13, o que implica que a renda deve suportar todo o efeito de uma mudança no investimento. Mas, de acordo com seu modelo do Capítulo 15, uma mudança no cronograma da eficiência marginal do capital tem um efeito compartilhado entre a taxa de juros e a renda em proporções que dependem das derivadas parciais da função de preferência pela liquidez. Keynes não investigou a questão de saber se sua fórmula para o multiplicador precisava de revisão.

A armadilha da liquidez

A armadilha da liquidez é um fenômeno que pode impedir a eficácia das políticas monetárias na redução do desemprego.

Os economistas geralmente pensam que a taxa de juros não cairá abaixo de um certo limite, muitas vezes visto como zero ou um número ligeiramente negativo. Keynes sugeriu que o limite poderia ser consideravelmente maior que zero, mas não atribuiu muito significado prático a ele. O termo "armadilha da liquidez" foi cunhado por Dennis Robertson em seus comentários sobre a Teoria Geral, mas foi John Hicks em "Mr. Keynes e os Clássicos' que reconheceram o significado de um conceito ligeiramente diferente.

Se a economia está em uma posição tal que a curva de preferência pela liquidez é quase vertical, como deve acontecer quando o limite inferior de r é aproximado, então uma mudança na oferta de moeda M̂ quase não faz diferença para a taxa de juros de equilíbrio r̂ ou, a menos que haja inclinação compensadora nas outras curvas, para a renda resultante Ŷ. Como disse Hicks, "os meios monetários não forçarão mais a queda da taxa de juros".

Paul Krugman trabalhou extensivamente na armadilha da liquidez, alegando que era o problema enfrentado pela economia japonesa na virada do milênio. Em suas palavras posteriores:

As taxas de juros de curto prazo foram próximas de zero, as taxas de longo prazo foram baixas históricas, mas os gastos de investimento privado permaneceram insuficientes para tirar a economia da deflação. Nesse ambiente, a política monetária era tão ineficaz como Keynes descreveu. Tentativas do Banco do Japão para aumentar a oferta de dinheiro simplesmente adicionadas a reservas bancárias já amplas e participações públicas de dinheiro...

O modelo IS–LM

Hicks mostrou como analisar as ideias de Keynes. sistema quando a preferência pela liquidez é uma função da renda, bem como da taxa de juros. A admissão de Keynes da renda como uma influência sobre a demanda por moeda é um passo atrás na direção da teoria clássica, e Hicks dá mais um passo na mesma direção ao generalizar a propensão a poupar para levar ambos Y e r como argumentos. De forma menos clássica, ele estende essa generalização ao esquema da eficiência marginal do capital.

O modelo IS-LM usa duas equações para expressar o comportamento de Keynes. modelo. A primeira, agora escrita I (Y, r)=S (Y,r), expressa o princípio da demanda efetiva. Podemos construir um gráfico nas coordenadas (Y, r) e traçar uma linha conectando esses pontos satisfazendo a equação: esta é a curva IS. Da mesma forma, podemos escrever a equação de equilíbrio entre a preferência pela liquidez e a oferta monetária como L(Y,r)= M̂ e desenhe uma segunda curva – a curva LM – conectando os pontos que a satisfazem. Os valores de equilíbrio Ŷ da renda total e r̂ da taxa de juros são então dados pelo ponto de interseção das duas curvas.

Se seguirmos a concepção inicial de Keynes segundo a qual a preferência pela liquidez depende apenas da taxa de juros r, então a curva LM é horizontal.

Joan Robinson comentou que:

... o ensino moderno foi confundido pela tentativa de J. R. Hicks de reduzir o Teoria geral para uma versão de equilíbrio estático com a fórmula IS-LM. Hicks agora se arrependeu e mudou seu nome de J. R. para John, mas vai levar muito tempo para os efeitos de seu ensino para desgastar.

Hicks posteriormente teve uma recaída.

Políticas econômicas keynesianas

Política fiscal ativa

Keynes argumentou que a solução para a Grande Depressão era estimular o país ("incentivo ao investimento") por meio de uma combinação de duas abordagens:

- Redução das taxas de juro (política monetária) e

- Investimento governamental em infra-estruturas (política fiscal).

Se a taxa de juros pela qual empresas e consumidores podem tomar empréstimos diminui, os investimentos que antes não eram econômicos se tornam lucrativos e as vendas de grandes consumidores normalmente financiadas por meio de dívidas (como casas, automóveis e, historicamente, até eletrodomésticos como geladeiras) se tornam mais acessível. Uma das principais funções dos bancos centrais nos países que os possuem é influenciar essa taxa de juros por meio de uma variedade de mecanismos chamados coletivamente de política monetária. É assim que se pensa que a política monetária que reduz as taxas de juros estimula a atividade econômica, ou seja, "cresce a economia" - e por isso é chamada de política monetária expansionista.

A política fiscal expansionista consiste em aumentar o gasto público líquido, que o governo pode efetuar a) tributando menos, b) gastando mais, ou c) ambos. O investimento e o consumo do governo aumentam a demanda das empresas. produtos e para o emprego, revertendo os efeitos do referido desequilíbrio. Se o gasto desejado exceder a receita, o governo financia a diferença tomando empréstimos do mercado de capitais por meio da emissão de títulos do governo. Isso é chamado de gasto deficitário. Dois pontos são importantes de serem observados neste ponto. Primeiro, déficits não são necessários para uma política fiscal expansionista e, segundo, é apenas a mudança no gasto líquido que pode estimular ou deprimir a economia. Por exemplo, se um governo teve um déficit de 10% no ano passado e neste ano, isso representaria uma política fiscal neutra. Na verdade, se tivesse um déficit de 10% no ano passado e 5% este ano, isso seria contracionista. Por outro lado, se o governo tivesse um superávit de 10% do PIB no ano passado e 5% neste ano, isso seria uma política fiscal expansionista, apesar de nunca ter tido déficit algum.

Mas – ao contrário de algumas caracterizações críticas dele – o keynesianismo não consiste apenas em gastos deficitários, uma vez que recomenda ajustar as políticas fiscais de acordo com as circunstâncias cíclicas. Um exemplo de política anticíclica é o aumento de impostos para esfriar a economia e evitar a inflação quando há crescimento abundante do lado da demanda e o envolvimento em gastos deficitários em projetos de infraestrutura de trabalho intensivo para estimular o emprego e estabilizar os salários durante as crises econômicas.

As ideias de Keynes influenciaram a visão de Franklin D. Roosevelt de que o poder de compra insuficiente causou a Depressão. Durante sua presidência, Roosevelt adotou alguns aspectos da economia keynesiana, especialmente depois de 1937, quando, no auge da Depressão, os Estados Unidos sofreram novamente uma recessão após a contração fiscal. Mas para muitos o verdadeiro sucesso da política keynesiana pode ser visto no início da Segunda Guerra Mundial, que deu um pontapé na economia mundial, removeu a incerteza e forçou a reconstrução do capital destruído. As ideias keynesianas tornaram-se quase oficiais na Europa social-democrata após a guerra e nos Estados Unidos na década de 1960.

A defesa keynesiana do gasto deficitário contrastava com a análise econômica clássica e neoclássica da política fiscal. Eles admitiram que o estímulo fiscal poderia impulsionar a produção. Mas, para essas escolas, não havia razão para acreditar que esse estímulo superaria os efeitos colaterais que "excluem" a população. investimento privado: primeiro, aumentaria a demanda por mão de obra e aumentaria os salários, prejudicando a lucratividade; Em segundo lugar, um déficit público aumenta o estoque de títulos do governo, reduzindo seu preço de mercado e estimulando altas taxas de juros, tornando mais caro para as empresas financiar investimentos fixos. Assim, os esforços para estimular a economia seriam autodestrutivos.

A resposta keynesiana é que tal política fiscal é apropriada apenas quando o desemprego é persistentemente alto, acima da taxa de desemprego sem aceleração da inflação (NAIRU). Nesse caso, a exclusão é mínima. Além disso, o investimento privado pode ser "aglomerado": o estímulo fiscal aumenta o mercado para a produção empresarial, elevando o fluxo de caixa e a lucratividade, estimulando o otimismo empresarial. Para Keynes, esse efeito acelerador significava que o governo e as empresas poderiam ser complementos em vez de substitutos nessa situação.

Em segundo lugar, à medida que o estímulo ocorre, o produto interno bruto aumenta—aumentando a quantidade de poupança, ajudando a financiar o aumento do investimento fixo. Finalmente, os gastos do governo nem sempre precisam ser um desperdício: o investimento do governo em bens públicos que não é fornecido por pessoas que buscam lucro estimula o crescimento do setor privado. Ou seja, os gastos do governo em coisas como pesquisa básica, saúde pública, educação e infraestrutura podem ajudar no crescimento de longo prazo da produção potencial.

Na teoria de Keynes, deve haver uma ociosidade significativa no mercado de trabalho antes que a expansão fiscal seja justificada.

Os economistas keynesianos acreditam que aumentar os lucros e as receitas durante os ciclos de expansão por meio de cortes de impostos e remover receitas e lucros da economia por meio de cortes nos gastos durante as recessões tende a exacerbar os efeitos negativos do ciclo de negócios. Esse efeito é especialmente pronunciado quando o governo controla uma grande fração da economia, já que o aumento da receita tributária pode ajudar o investimento em empresas estatais em recessões, e a diminuição da receita e do investimento do estado prejudica essas empresas.

Opinião sobre o desequilíbrio comercial

Nos últimos anos de sua vida, John Maynard Keynes estava muito preocupado com a questão do equilíbrio no comércio internacional. Ele foi o líder da delegação britânica à Conferência Monetária e Financeira das Nações Unidas em 1944, que estabeleceu o sistema Bretton Woods de gerenciamento de moeda internacional. Ele foi o principal autor de uma proposta – o chamado Plano Keynes – para uma União Internacional de Compensação. Os dois princípios orientadores do plano eram que o problema de liquidação de saldos pendentes deveria ser resolvido 'criando' "dinheiro internacional" adicional, e que o devedor e o credor devem ser tratados quase da mesma forma como perturbadores do equilíbrio. No caso, porém, os planos foram rejeitados, em parte porque "a opinião americana estava naturalmente relutante em aceitar o princípio da igualdade de tratamento tão novo nas relações devedor-credor".

O novo sistema não se baseia no livre comércio (liberalização do comércio exterior), mas sim na regulação do comércio internacional para eliminar os desequilíbrios comerciais. As nações com superávit teriam um poderoso incentivo para se livrar dele, o que automaticamente eliminaria a dívida de outras nações. déficits. Keynes propôs um banco global que emitiria sua própria moeda - o bancor - que poderia ser trocado por moedas nacionais a taxas de câmbio fixas e se tornaria a unidade de conta entre as nações, o que significa que seria usado para medir o déficit comercial ou o superávit comercial de um país. Cada país teria uma facilidade de saque a descoberto em sua conta bancor na International Clearing Union. Ele apontou que os superávits levam a uma demanda agregada global fraca – os países com superávits exercem uma "externalidade negativa" sobre os parceiros comerciais e representam muito mais do que aqueles em déficit, uma ameaça à prosperidade global. Keynes achava que os países superavitários deveriam ser tributados para evitar desequilíbrios comerciais. Em "Autossuficiência Nacional" A revisão de Yale, vol. 22, não. 4 (junho de 1933), ele já destacava os problemas criados pelo livre comércio.

Seu ponto de vista, apoiado por muitos economistas e comentaristas da época, era que as nações credoras podem ser tão responsáveis quanto as nações devedoras pelo desequilíbrio nas trocas e que ambas deveriam ter a obrigação de trazer o comércio de volta a um estado de equilíbrio. Se eles não o fizerem, isso pode ter consequências graves. Nas palavras de Geoffrey Crowther, então editor do The Economist, “Se as relações econômicas entre as nações não são, de uma forma ou de outra, trazidas para um equilíbrio próximo, então não há um conjunto de arranjos financeiros que possam salvar o mundo dos resultados empobrecedores do caos."

Essas ideias foram informadas por eventos anteriores à Grande Depressão, quando – na opinião de Keynes e outros – os empréstimos internacionais, principalmente dos EUA, excederam a capacidade de investimento sólido e, portanto, foram desviados para usos não produtivos e especulativos, que, por sua vez, convidava à inadimplência e a uma parada repentina no processo de concessão de empréstimos.

Influenciados por Keynes, os textos econômicos do imediato pós-guerra enfatizam significativamente o equilíbrio no comércio. Por exemplo, a segunda edição do popular livro introdutório, An Outline of Money, dedicou os últimos três de seus dez capítulos a questões de gerenciamento de câmbio e, em particular, ao 'problema de equilíbrio' 39;. No entanto, em anos mais recentes, desde o fim do sistema de Bretton Woods em 1971, com a crescente influência das escolas de pensamento monetaristas na década de 1980, e particularmente em face de grandes desequilíbrios comerciais sustentados, essas preocupações – e particularmente preocupações com o efeitos desestabilizadores de grandes superávits comerciais – desapareceram em grande parte do discurso da economia dominante e da opinião de Keynes. percepções desapareceram de vista. Eles estão recebendo alguma atenção novamente após a crise financeira de 2007-08.

Opiniões sobre livre comércio e protecionismo

O ponto de virada da Grande Depressão

No início de sua carreira, Keynes era um economista próximo a Alfred Marshall, profundamente convencido dos benefícios do livre comércio. A partir da crise de 1929, percebendo o empenho das autoridades britânicas em defender a paridade ouro da libra esterlina e a rigidez dos salários nominais, gradualmente aderiu a medidas protecionistas.

Em 5 de novembro de 1929, quando ouvido pelo Comitê Macmillan para tirar a economia britânica da crise, Keynes indicou que a introdução de tarifas sobre as importações ajudaria a reequilibrar a balança comercial. O relatório do comitê afirma em uma seção intitulada "controle de importações e ajuda à exportação", que em uma economia onde não há pleno emprego, a introdução de tarifas pode melhorar a produção e o emprego. Assim, a redução do déficit comercial favorece o crescimento do país.

Em janeiro de 1930, no Conselho Consultivo Econômico, Keynes propôs a introdução de um sistema de proteção para reduzir as importações. No outono de 1930, ele propôs uma tarifa uniforme de 10% sobre todas as importações e subsídios da mesma taxa para todas as exportações. No Treatise on Money, publicado no outono de 1930, ele retoma a ideia de tarifas ou outras restrições comerciais com o objetivo de reduzir o volume das importações e reequilibrar a balança comercial.

Em 7 de março de 1931, no New Statesman and Nation, escreveu um artigo intitulado Proposta de receita tarifária. Ele apontou que a redução dos salários levou a uma redução na demanda nacional que constrangeu os mercados. Em vez disso, ele propõe a ideia de uma política expansionista combinada com um sistema tarifário para neutralizar os efeitos sobre a balança comercial. A aplicação de tarifas alfandegárias parecia-lhe "inevitável, fosse quem fosse o Ministro da Fazenda". Assim, para Keynes, uma política de recuperação econômica só é plenamente eficaz se o déficit comercial for eliminado. Propôs um imposto de 15% sobre manufaturados e semimanufaturados e de 5% sobre alguns alimentos e matérias-primas, isentos de outros necessários à exportação (lã, algodão).

Em 1932, em um artigo intitulado The Pro and Anti-Tariffs, publicado no The Listener, ele previa a proteção dos agricultores e de certos setores, como o automobilístico e indústrias de ferro e aço, considerando-as indispensáveis para a Grã-Bretanha.

A crítica da teoria da vantagem comparativa

Na situação pós-crise de 1929, Keynes julgou irrealistas os pressupostos do modelo de livre comércio. Ele criticou, por exemplo, a hipótese neoclássica de reajuste salarial.

Já em 1930, em nota ao Conselho Consultivo Econômico, ele duvidava da intensidade do ganho da especialização no caso dos manufaturados. Enquanto participava do Comitê MacMillan, ele admitiu que não mais "acreditava em um grau muito alto de especialização nacional" e se recusou a "abandonar qualquer indústria que seja incapaz, no momento, de sobreviver". Criticou também a dimensão estática da teoria das vantagens comparativas, que, a seu ver, ao fixar vantagens comparativas de forma definitiva, conduzia na prática a um desperdício de recursos nacionais.

No Daily Mail de 13 de março de 1931, ele chamou de "absurdo" uma vez que afirma que uma pessoa desempregada contribui para uma redução da taxa salarial até que ela encontre um emprego. Mas para Keynes, essa mudança de emprego pode envolver custos (procura de emprego, treinamento) e nem sempre é possível. De um modo geral, para Keynes, as hipóteses de pleno emprego e retorno automático ao equilíbrio desacreditam a teoria da vantagem comparativa.

Em julho de 1933, publicou um artigo no New Statesman and Nation intitulado Autossuficiência Nacional, no qual criticava o argumento da especialização das economias, que é a base do livre comércio. Assim, propôs a busca de um certo grau de autossuficiência. Ao invés da especialização das economias preconizada pela teoria ricardiana das vantagens comparativas, ele prefere a manutenção de uma diversidade de atividades para as nações. Nela, ele refuta o princípio do comércio pacificador. Sua visão do comércio tornou-se a de um sistema onde os capitalistas estrangeiros competem por novos mercados. Ele defende a ideia de produzir em solo nacional quando possível e razoável e manifesta simpatia pelos defensores do protecionismo. Ele observa em Autossuficiência Nacional:

Um grau considerável de especialização internacional é necessário em um mundo racional em todos os casos em que é ditado por amplas diferenças de clima, recursos naturais, aptidões nativas, nível de cultura e densidade da população. Mas, ao longo de uma gama cada vez mais ampla de produtos industriais, e talvez de produtos agrícolas também, eu me tornei duvidoso se a perda econômica da auto-suficiência nacional é grande o suficiente para superar as outras vantagens de trazer gradualmente o produto e o consumidor dentro do âmbito da mesma organização nacional, econômica e financeira. A experiência se acumula para provar que a maioria dos processos modernos de produção em massa pode ser realizada na maioria dos países e climas com eficiência quase igual.

Ele também escreve em Autossuficiência Nacional:

Eu simpatizo, portanto, com aqueles que minimizariam, em vez de com aqueles que maximizariam, o emaranhamento econômico entre as nações. Idéias, conhecimento, ciência, hospitalidade, viagens - estas são as coisas que devem de sua natureza ser internacionais. Mas deixe que os bens sejam larespun sempre que for razoavelmente e convenientemente possível, e, acima de tudo, deixe que as finanças sejam principalmente nacionais.

Mais tarde, Keynes manteve uma correspondência escrita com James Meade centrada na questão das restrições à importação. Keynes e Meade discutiram a melhor escolha entre cota e tarifa. Em março de 1944, Keynes iniciou uma discussão com Marcus Fleming depois que este último escreveu um artigo intitulado Cotas versus depreciação. Nesta ocasião, vemos que ele assumiu definitivamente uma postura protecionista após a Grande Depressão. Ele considerou que as cotas podem ser mais eficazes do que a desvalorização cambial para lidar com os desequilíbrios externos. Assim, para Keynes, a depreciação da moeda não era mais suficiente, e medidas protecionistas tornaram-se necessárias para evitar déficits comerciais. Para evitar o retorno das crises devido a um sistema econômico autorregulado, parecia-lhe fundamental regular o comércio e acabar com o livre comércio (desregulamentação do comércio exterior).

Ele aponta que os países que importam mais do que exportam enfraquecem suas economias. Quando o déficit comercial aumenta, o desemprego aumenta e o PIB desacelera. E os países superavitários exercem uma "externalidade negativa" sobre seus parceiros comerciais. Eles ficam mais ricos às custas dos outros e destroem a produção de seus parceiros comerciais. John Maynard Keynes acreditava que os produtos dos países superavitários deveriam ser tributados para evitar desequilíbrios comerciais. Assim, ele não acredita mais na teoria da vantagem comparativa (na qual se baseia o livre comércio), que afirma que o déficit comercial não importa, uma vez que o comércio é mutuamente benéfico. Isso também explica seu desejo de substituir a liberalização do comércio internacional (Free Trade) por um sistema regulatório destinado a eliminar os desequilíbrios comerciais em suas propostas para o Acordo de Bretton Woods.

Keynesianismo do pós-guerra

As ideias de Keynes tornaram-se amplamente aceitas após a Segunda Guerra Mundial e, até o início dos anos 1970, a economia keynesiana forneceu a principal inspiração para os formuladores de políticas econômicas nos países ocidentais industrializados. Os governos prepararam estatísticas econômicas de alta qualidade continuamente e tentaram basear suas políticas na teoria keynesiana que se tornou a norma. Na era inicial do liberalismo social e da social-democracia, a maioria dos países capitalistas ocidentais desfrutava de desemprego baixo e estável e inflação modesta, uma era chamada de Idade de Ouro do Capitalismo.

Em termos de política, as ferramentas gêmeas da economia keynesiana do pós-guerra foram a política fiscal e a política monetária. Enquanto estes são creditados a Keynes, outros, como o historiador econômico David Colander, argumentam que eles são, ao contrário, devido à interpretação de Keynes por Abba Lerner em sua teoria de finanças funcionais, e deveriam ser chamados de "Lernerianos' 34; em vez de "keynesiano".

Ao longo da década de 1950, graus moderados de demanda do governo liderando o desenvolvimento industrial e o uso de políticas anticíclicas fiscais e monetárias continuaram e atingiram um pico no período "go go" década de 1960, quando parecia a muitos keynesianos que a prosperidade agora era permanente. Em 1971, o presidente republicano dos Estados Unidos, Richard Nixon, até proclamou "agora sou um keynesiano em economia".

A partir do final da década de 1960, surgiu um novo movimento macroeconômico clássico, crítico dos pressupostos keynesianos (ver preços rígidos), e parecia, especialmente na década de 1970, explicar melhor certos fenômenos. Caracterizou-se pela adesão explícita e rigorosa aos microfundamentos, bem como pelo uso de modelagem matemática cada vez mais sofisticada.

Com o choque do petróleo de 1973 e os problemas econômicos da década de 1970, a economia keynesiana começou a cair em desuso. Durante esse período, muitas economias experimentaram desemprego alto e crescente, juntamente com inflação alta e crescente, contradizendo a previsão da curva de Phillips. Esta estagflação tornou necessária a aplicação simultânea de políticas expansionistas (anti-recessão) e contracionistas (anti-inflacionárias). Esse dilema levou ao fim do quase consenso keynesiano da década de 1960 e ao surgimento, ao longo da década de 1970, de ideias baseadas em análises mais clássicas, incluindo monetarismo, economia do lado da oferta e nova economia clássica.

No entanto, no final da década de 1980, certas falhas dos novos modelos clássicos, tanto teóricos (ver Teoria dos ciclos econômicos reais) quanto empíricos (ver a "recessão de Volcker") aceleraram o surgimento da nova economia keynesiana, uma escola que procurou unir os aspectos mais realistas dos pressupostos keynesianos e neoclássicos e colocá-los em fundamentos teóricos mais rigorosos do que nunca.

Uma linha de pensamento, utilizada também como crítica ao desemprego notavelmente alto e às taxas de crescimento do PNB potencialmente decepcionantes associadas aos novos modelos clássicos em meados da década de 1980, era enfatizar o baixo desemprego e o crescimento econômico máximo ao custo de um pouco inflação mais alta (suas consequências mantidas sob controle por indexação e outros métodos, e sua taxa geral mantida mais baixa e estável por políticas potenciais como a economia de ações de Martin Weitzman).

Escolas

Existem atualmente várias escolas de pensamento econômico que traçam seu legado até Keynes, sendo as mais notáveis a economia neokeynesiana, a nova economia keynesiana, a economia pós-keynesiana e a nova síntese neoclássica. O biógrafo de Keynes, Robert Skidelsky, escreve que a escola pós-keynesiana permaneceu mais próxima do espírito do trabalho de Keynes ao seguir sua teoria monetária e rejeitar a neutralidade do dinheiro. Hoje essas ideias, independentemente da proveniência, são referidas na academia sob a rubrica de "economia keynesiana", devido ao papel de Keynes em consolidá-las, elaborá-las e popularizá-las.

Na era pós-guerra, a análise keynesiana foi combinada com a economia neoclássica para produzir o que é geralmente chamado de "síntese neoclássica", produzindo a economia neokeynesiana, que dominou o pensamento macroeconômico dominante. Embora fosse amplamente aceito que não havia uma forte tendência automática para o pleno emprego, muitos acreditavam que, se a política do governo fosse usada para garanti-lo, a economia se comportaria como previa a teoria neoclássica. Essa dominação do pós-guerra pela economia neokeynesiana foi quebrada durante a estagflação da década de 1970. Houve uma falta de consenso entre os macroeconomistas na década de 1980 e, durante esse período, a nova economia keynesiana foi desenvolvida, tornando-se - juntamente com a nova macroeconomia clássica - parte do consenso atual, conhecido como a nova síntese neoclássica.

Os economistas pós-keynesianos, por outro lado, rejeitam a síntese neoclássica e, em geral, a economia neoclássica aplicada à macroeconomia. A economia pós-keynesiana é uma escola heterodoxa que sustenta que tanto a economia neokeynesiana quanto a nova economia keynesiana são incorretas e uma má interpretação das ideias de Keynes. A escola pós-keynesiana abrange uma variedade de perspectivas, mas tem sido muito menos influente do que as outras escolas keynesianas mais tradicionais.

As interpretações de Keynes enfatizam sua ênfase na coordenação internacional das políticas keynesianas, na necessidade de instituições econômicas internacionais e nas maneiras pelas quais as forças econômicas podem levar à guerra ou promover a paz.

Keynesianismo e liberalismo

Em um artigo de 2014, o economista Alan Blinder argumenta que, "por razões não muito boas" a opinião pública nos Estados Unidos associou o keynesianismo ao liberalismo, e ele afirma que isso é incorreto. Por exemplo, os presidentes Ronald Reagan (1981-89) e George W. Bush (2001-09) apoiaram políticas que eram, de fato, keynesianas, embora ambos fossem líderes conservadores. E os cortes de impostos podem fornecer estímulos fiscais altamente úteis durante uma recessão, tanto quanto os gastos com infraestrutura. Blinder conclui, "Se você não está ensinando a seus alunos que o 'Keynesianismo' não é nem conservador nem liberal, você deveria ser."

Outras escolas de pensamento macroeconômico

As escolas keynesianas de economia estão situadas ao lado de várias outras escolas que têm as mesmas perspectivas sobre quais são as questões econômicas, mas diferem sobre o que as causa e a melhor forma de resolvê-las. Hoje, a maioria dessas escolas de pensamento foi incluída na teoria macroeconômica moderna.

Escola de Estocolmo

A escola de Estocolmo ganhou destaque na mesma época em que Keynes publicou sua Teoria Geral e compartilhou uma preocupação comum com os ciclos econômicos e o desemprego. A segunda geração de economistas suecos também defendeu a intervenção do governo por meio de gastos durante as crises econômicas, embora as opiniões estejam divididas sobre se eles conceberam a essência da teoria de Keynes antes dele.

Monetarismo

Houve um debate entre monetaristas e keynesianos na década de 1960 sobre o papel do governo na estabilização da economia. Tanto os monetaristas quanto os keynesianos concordam que questões como ciclos econômicos, desemprego e deflação são causadas por demanda inadequada. No entanto, eles tinham perspectivas fundamentalmente diferentes sobre a capacidade da economia de encontrar seu próprio equilíbrio e o grau de intervenção do governo que seria apropriado. Os keynesianos enfatizavam o uso da política fiscal e monetária discricionária, enquanto os monetaristas defendiam a primazia da política monetária e que ela deveria ser baseada em regras.

O debate foi amplamente resolvido na década de 1980. Desde então, os economistas concordaram em grande parte que os bancos centrais devem assumir a responsabilidade primária pela estabilização da economia e que a política monetária deve seguir em grande parte a regra de Taylor – que muitos economistas atribuem à Grande Moderação. A crise financeira de 2007-08, no entanto, convenceu muitos economistas e governos da necessidade de intervenções fiscais e destacou a dificuldade em estimular as economias apenas por meio da política monetária durante uma armadilha de liquidez.

Economia marxista

Alguns economistas marxistas criticaram a economia keynesiana. Por exemplo, em sua avaliação de 1946, Paul Sweezy - embora admitisse que havia muito na análise da Teoria Geral da demanda efetiva que os marxistas poderiam utilizar - descreveu Keynes como um prisioneiro de sua educação neoclássica. Sweezy argumentou que Keynes nunca foi capaz de ver o sistema capitalista como uma totalidade. Ele argumentou que Keynes via a luta de classes descuidadamente e negligenciava o papel de classe do estado capitalista, que ele tratava como um deus ex machina, e alguns outros pontos. Embora Michał Kalecki estivesse geralmente entusiasmado com a revolução keynesiana, ele previu que ela não duraria, em seu artigo "Aspectos políticos do pleno emprego". No artigo, Kalecki previu que o pleno emprego proporcionado pela política keynesiana acabaria por levar a uma classe trabalhadora mais assertiva e ao enfraquecimento da posição social dos líderes empresariais, fazendo com que a elite usasse seu poder político para forçar o deslocamento da política keynesiana, embora os lucros seriam maiores do que sob um sistema laissez faire: a erosão do prestígio social e do poder político seria inaceitável para as elites, apesar dos lucros mais altos.

Escolha pública

James M. Buchanan criticou a economia keynesiana alegando que, na prática, os governos dificilmente implementariam políticas teoricamente ótimas. A suposição implícita subjacente à revolução fiscal keynesiana, de acordo com Buchanan, era que a política econômica seria feita por homens sábios, agindo sem levar em conta as pressões ou oportunidades políticas e guiada por tecnocratas econômicos desinteressados. Ele argumentou que esta era uma suposição irreal sobre o comportamento político, burocrático e eleitoral. Buchanan culpou a economia keynesiana pelo que considerou um declínio na disciplina fiscal americana. Buchanan argumentou que o gasto deficitário evoluiria para uma desconexão permanente entre gasto e receita, justamente porque traz ganhos de curto prazo, acabando por institucionalizar a irresponsabilidade do governo federal, a maior e mais central instituição de nossa sociedade.

Martin Feldstein argumenta que o legado da economia keynesiana – o diagnóstico errado do desemprego, o medo de poupar e a intervenção injustificada do governo – afetou as ideias fundamentais dos formuladores de políticas. Milton Friedman achava que o legado político de Keynes era prejudicial por dois motivos. Primeiro, ele pensou que qualquer que fosse a análise econômica, a ditadura benevolente provavelmente levaria mais cedo ou mais tarde a uma sociedade totalitária. Em segundo lugar, ele achava que as teorias econômicas de Keynes atraíam um grupo muito mais amplo do que os economistas principalmente por causa de sua ligação com sua abordagem política. Alex Tabarrok argumenta que a política keynesiana – distinta das políticas keynesianas – falhou praticamente sempre que foi tentada, pelo menos nas democracias liberais.

Em resposta a este argumento, John Quiggin, escreveu sobre essas teorias' implicação para uma ordem democrática liberal. Ele pensou que, se for geralmente aceito que a política democrática nada mais é do que um campo de batalha para grupos de interesses concorrentes, então a realidade se assemelhará ao modelo. Paul Krugman escreveu “Não acho que precisamos tomar isso como um fato imutável da vida; mas ainda assim, quais são as alternativas?" Daniel Kuehn, criticou James M. Buchanan. Ele argumentou: "se você tem um problema com os políticos - critique os políticos" não Keynes. Ele também argumentou que a evidência empírica deixa bem claro que Buchanan estava errado. James Tobin argumentou que, ao aconselhar funcionários do governo, políticos, eleitores, não cabe aos economistas brincar com eles. Keynes rejeitou implicitamente esse argumento, em que "mais cedo ou mais tarde são as ideias e não os interesses investidos que são perigosos para o bem ou para o mal".

Brad DeLong argumentou que a política é o principal motivador por trás das objeções à visão de que o governo deveria tentar desempenhar um papel macroeconômico estabilizador. Paul Krugman argumentou que um regime que em geral permite que os mercados funcionem, mas no qual o governo está pronto para controlar os excessos e combater as quedas é inerentemente instável, devido à instabilidade intelectual, instabilidade política e instabilidade financeira.

Novo clássico

Outra escola de pensamento influente foi baseada na crítica de Lucas à economia keynesiana. Isso exigiu maior consistência com a teoria microeconômica baseada na teoria da escolha racional e, em particular, enfatizou a ideia de expectativas racionais. Lucas e outros argumentaram que a economia keynesiana exigia um comportamento notavelmente tolo e míope das pessoas, o que contradizia totalmente a compreensão econômica de seu comportamento em um nível micro. A nova economia clássica introduziu um conjunto de teorias macroeconômicas baseadas na otimização do comportamento microeconômico. Esses modelos foram desenvolvidos na teoria do ciclo econômico real, que argumenta que as flutuações do ciclo econômico podem, em grande parte, ser explicadas por choques reais (em contraste com os nominais).

A partir do final da década de 1950, novos macroeconomistas clássicos começaram a discordar da metodologia empregada por Keynes e seus sucessores. Os keynesianos enfatizavam a dependência do consumo da renda disponível e, também, do investimento dos lucros correntes e do fluxo de caixa corrente. Além disso, os keynesianos postularam uma curva de Phillips que ligava a inflação dos salários nominais à taxa de desemprego. Para apoiar essas teorias, os keynesianos geralmente traçavam os fundamentos lógicos de seu modelo (usando introspecção) e sustentavam suas suposições com evidências estatísticas. Novos teóricos clássicos exigiam que a macroeconomia fosse fundamentada nos mesmos fundamentos da teoria microeconômica, empresas maximizadoras de lucro e consumidores racionais maximizadores de utilidade.

O resultado dessa mudança na metodologia produziu várias divergências importantes da macroeconomia keynesiana:

- Independência do consumo e renda atual (hipótese de renda permanente do ciclo de vida)

- Irrelevância dos lucros atuais ao investimento (Teorema Modigliani–Miller)

- Independência a longo prazo da inflação e do desemprego (taxa natural do desemprego)

- A incapacidade da política monetária para estabilizar a produção (expectativas racionais)

- Irrelevância dos impostos e déficits orçamentários ao consumo (equivalência ricárdica)

Contenido relacionado

Banco Asiático de Desenvolvimento

Problema de cálculo econômico

Economia dos Estados Federados da Micronésia

Economia do Reino Unido

Economia do Sri Lanka