Tasa de ganacias sobre precio

La relación precio-beneficio, también conocida como relación P/E, P/E o PER, es la relación entre el precio de las acciones (acciones) de una empresa y las ganancias por acción de la empresa. El ratio se utiliza para valorar empresas y saber si están sobrevaloradas o infravaloradas.

- P/E=Compartir precioGanancias por acción{displaystyle {text{P/E}}={frac {text{Share Price}{text{Earnings per Share}}}}}}

Como ejemplo, si la acción A cotiza a $24 y las ganancias por acción de la el período de 12 meses más reciente es $3, luego la acción A tiene una relación P/E de $24 /$3/año = 8 años. Dicho de otra manera, el comprador de la acción está invirtiendo $8 por cada dólar de ganancias anuales; o, si las ganancias se mantuvieran constantes, tomaría 8 años recuperar el precio de las acciones. Las empresas con pérdidas (ganancias negativas) o sin ganancias tienen una relación P/U indefinida (generalmente se muestra como "no aplicable" o "N/A"); a veces, sin embargo, se puede mostrar una relación P/E negativa.

Versiones

Existen varias versiones de la relación P/E, según si las ganancias son proyectadas o realizadas, y el tipo de ganancias.

- "Trailing P/E" utiliza el precio promedio ponderado de las acciones comunes en cuestión dividido por los ingresos netos para el período más reciente de 12 meses. Este es el significado más común de "P/E" si no se especifica ningún otro calificativo. No se dispone de datos de ingresos mensuales para empresas individuales, y en cualquier caso suele fluctuar estacionalmente, por lo que se utilizan los cuatro informes trimestrales anteriores de ingresos y se actualizan trimestralmente los ingresos por acción. Nota, cada empresa elige su propio año financiero para que el tiempo de actualizaciones varía de uno a otro.

- "Trailing P/E from continued operations" utiliza los ingresos operativos, que excluyen los ingresos de las operaciones suspendidas, artículos extraordinarios (p. ej. caídas de una sola vez y anotaciones), y cambios contables.

- "Adelante P/E": En lugar de ingresos netos, esto utiliza ingresos netos estimados durante los próximos 12 meses. Las estimaciones se derivan típicamente como la media de las publicadas por un grupo selecto de analistas (rara vez se citan criterios de selección).

Algunas personas usan erróneamente la fórmula capitalización de mercado/ ingresos netos para calcular la relación P/E. Esta fórmula suele dar la misma respuesta que precio de mercado/ ganancias por acción, pero si se ha emitido nuevo capital da una respuesta incorrecta, ya que capitalización de mercado = (precio de mercado) × (número actual de acciones), mientras que las ganancias por acción = ingresos netos/ promedio ponderado de acciones.

Son comunes las variaciones en las relaciones P/E estándar posteriores y futuras. En general, las medidas alternativas de P/E sustituyen diferentes medidas de ganancias, como promedios móviles durante períodos de tiempo más largos (para intentar 'suavizar' las ganancias volátiles o cíclicas, por ejemplo), o 'corregir' 34; cifras de ganancias que excluyen ciertos eventos extraordinarios o ganancias o pérdidas puntuales. Las definiciones pueden no estar estandarizadas. Para las empresas que registran pérdidas, o cuyas ganancias se espera que cambien drásticamente, un "primario" En su lugar, se puede utilizar P/E, en función de las proyecciones de ingresos realizadas para los próximos años a los que se aplica un cálculo de descuento.

Interpretación

Como la relación de una acción (precio de la acción) a un flujo (ganancias por acción), la relación P/E tiene las unidades de tiempo. Puede interpretarse como la cantidad de tiempo durante el cual la empresa necesitaría mantener sus ganancias actuales para ganar suficiente dinero para pagar el precio actual de las acciones. Si bien, en principio, la relación P/E se puede dar en términos de cualquier unidad de tiempo, en la práctica, en esencia, siempre se informa implícitamente en años, con la unidad de "años" rara vez se indica explícitamente. (Esta es la convención seguida en este artículo).

La relación precio/beneficio (PER) es el método más utilizado para determinar si las acciones están "correctamente" valorados en relación unos con otros. Pero el PER por sí mismo no indica si la acción es una ganga. El PER depende de la percepción del mercado sobre el riesgo y el crecimiento futuro de las ganancias. Una empresa con un PER bajo indica que el mercado la percibe como de mayor riesgo o menor crecimiento o ambos en comparación con una empresa con un PER más alto. El PER de la acción de una empresa cotizada es el resultado de la percepción colectiva del mercado sobre el riesgo de la empresa y cuáles son sus perspectivas de crecimiento de beneficios en relación con las de otras empresas. Los inversores utilizan el PER para comparar su propia percepción del riesgo y el crecimiento de una empresa con la percepción colectiva del riesgo y el crecimiento del mercado, tal como se refleja en el PER actual. Si los inversores creen que su percepción es superior a la del mercado, pueden tomar la decisión de comprar o vender en consecuencia.

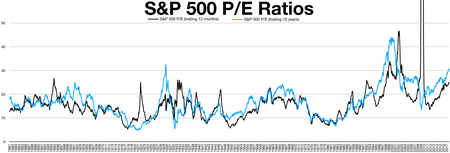

Relaciones P/E históricas del mercado de valores de EE. UU.

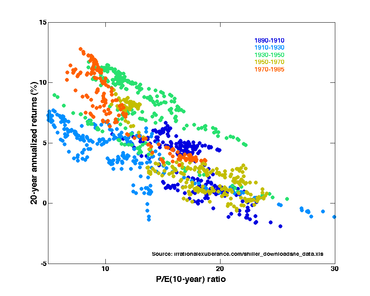

Desde 1900, la relación P/E promedio para el índice S&P 500 ha oscilado entre 4,78 en diciembre de 1920 y 44,20 en diciembre de 1999. Sin embargo, excepto por breves períodos, durante 1920–1990 la relación P/E del mercado mayormente entre 10 y 20.

El P/E promedio del mercado varía en relación con, entre otros factores, el crecimiento esperado de las ganancias, la estabilidad esperada de las ganancias, la inflación esperada y los rendimientos de las inversiones competidoras. Por ejemplo, cuando los bonos del Tesoro de EE. UU. producen altos rendimientos, los inversores pagan menos por una determinada ganancia por acción y caída del P/E.

La relación P/E promedio de las acciones de EE. UU. de 1900 a 2005 es 14 (o 16, dependiendo de si se usa la media geométrica o la media aritmética, respectivamente, para promediar).

Jeremy Siegel ha sugerido que la relación P/E promedio de alrededor de 15 (o el rendimiento de las ganancias de alrededor del 6,6 %) surge debido a los rendimientos a largo plazo de las acciones de alrededor del 6,8 %. En Stocks for the Long Run, (edición de 2002) había argumentado que con desarrollos favorables como las tasas impositivas sobre ganancias de capital más bajas y los costos de transacción, la relación P/E en "veinte bajos" es sostenible, a pesar de ser superior a la media histórica.

A continuación se muestran los valores de final de año reciente del índice S&P 500 y el P/E asociado tal como se informó. Para obtener una lista de contracciones (recesiones) y expansiones recientes, consulte Expansiones y contracciones del ciclo económico de EE. UU.

| Fecha | Índice | P/E | Crecimiento EPS % | Comentario |

|---|---|---|---|---|

| 2020-09-30 | 3362.99 | 34.24 | ||

| 2019-12-31 | 3230.78 | 23.16 | ||

| 2018-12-31 | 2506.85 | 18.94 | — | |

| 2017-12-31 | 2673.61 | 24.33 | 12 | |

| 2016-12-31 | 2238.83 | 23.68 | — | |

| 2015-12-31 | 2043.94 | 23.62 | — | |

| 2014-12-31 | 2058.90 | 20.12 | — | |

| 2013-12-31 | 1848.36 | 18.45 | — | |

| 2012-12-31 | 1426.19 | 16.49 | — | |

| 2011-12-31 | 1257.60 | 14.46 | — | |

| 2010-12-31 | 1257.64 | 16.26 | — | |

| 2009-12-31 | 1115.10 | 21.88 | — | |

| 2008-12-31 | 903.25 | 60.70 | — | |

| 2007-12-31 | 1468.36 | 22.19 | 1.4 | |

| 2006-12-31 | 1418.30 | 17.40 | 14.7 | |

| 2005-12-31 | 1248.29 | 17.85 | 13.0 | |

| 2004-12-31 | 1211.92 | 20.70 | 23.8 | |

| 2003-12-31 | 1111.92 | 22.81 | 18.8 | |

| 2002-12-31 | 879.82 | 31.89 | 18,5 | |

| 2001-12-31 | 1148.08 | 46.50 | −30.8 | 2001 contraction resulting in P/E peak |

| 2000-12-31 | 1320.28 | 26.41 | 8.6 | Estallido de burbujas de punto-com: 10 de marzo de 2000 |

| 1999-12-31 | 1469.25 | 30.50 | 16,7 | |

| 1998-12-31 | 1229.23 | 32.60 | 0.6 | |

| 1997-12-31 | 970.43 | 24.43 | 8.3 | |

| 1996-12-31 | 740.74 | 19.13 | 7.3 | |

| 1995-12-31 | 615.93 | 18.14 | 18,7 | |

| 1994-12-31 | 459.27 | 15.01 | 18.0 | Bajo P/E debido al alto crecimiento de los ingresos recientes. |

| 1993-12-31 | 466.45 | 21.31 | 28.9 | |

| 1992-12-31 | 435.71 | 22.82 | 8.1 | |

| 1991-12-31 | 417.09 | 26.12 | −14.8 | |

| 1990-12-31 | 330.22 | 15.47 | −6.9 | Julio de 1990 a marzo de 1991 contracción. |

| 1989-12-31 | 353.40 | 15.45 | — | |

| 1988-12-31 | 277.72 | 11.69 | — | Bottom (Black Monday was 19 Oct 1987) |

Tenga en cuenta que, en el punto álgido de la burbuja de las puntocom, el P/E había subido a 32. El colapso de las ganancias provocó que el P/E subiera a 46,50 en 2001. Ha disminuido a una región más sostenible de 17. Su declive en los últimos años se ha debido a un mayor crecimiento de las ganancias.

Debido al colapso de las ganancias y la rápida recuperación del mercado de valores tras el desplome del coronavirus de 2020, la relación P/U final alcanzó 38,3 el 12 de octubre de 2020. Este nivel elevado solo se alcanzó dos veces en la historia, 2001-2002 y 2008- 2009.

En la cultura empresarial

La relación P/E de una empresa es un enfoque importante para muchos gerentes. Por lo general, se les paga en acciones de la empresa u opciones sobre las acciones de su empresa (una forma de pago que se supone alinea los intereses de la gerencia con los intereses de otros accionistas). El precio de las acciones puede aumentar de una de dos maneras: ya sea a través de ganancias mejoradas o a través de un múltiplo mejorado que el mercado asigna a esas ganancias. A su vez, los principales impulsores de los múltiplos, como la relación P/E, son las tasas de crecimiento de las ganancias más altas y sostenidas.

En consecuencia, los administradores tienen fuertes incentivos para aumentar las ganancias por acción, incluso a corto plazo, y/o mejorar las tasas de crecimiento a largo plazo. Esto puede influir en las decisiones comerciales de varias maneras:

- Si una empresa quiere adquirir empresas con una relación P/E más alta que la suya, por lo general prefiere pagar en efectivo o deuda en lugar de en acciones. Aunque en teoría el método de pago no hace ninguna diferencia de valor, hacerlo de esta manera compensa o evita la dilución de los ingresos (ver análisis de acreción/dilución).

- Por el contrario, las empresas con mayores ratios de P/E que sus objetivos están más tentadas a utilizar sus acciones para pagar las adquisiciones.

- Las empresas con altas relaciones P/E pero los ingresos volátiles pueden ser tentados a encontrar maneras de obtener ganancias lisas y diversificar el riesgo, esta es la teoría detrás de la construcción de conglomerados.

- Por el contrario, las empresas con bajos ratios P/E pueden ser tentadas a adquirir pequeñas empresas de alto crecimiento en un esfuerzo por "remarcar" su cartera de actividades y quemar su imagen como acciones de crecimiento y así obtener una mayor calificación PE.

- Las empresas tratan de obtener ingresos lisos, por ejemplo, por "contaduría de fondos líquidos" (hiding excess revenue in good years to cover for losses in lean years). Tales medidas están diseñadas para crear la imagen que la empresa siempre lentamente pero constantemente aumenta las ganancias, con el objetivo de aumentar la relación P/E.

- Las empresas con bajos coeficientes P/E suelen estar más abiertas para aprovechar su balance. Como se ha visto anteriormente, esto reduce mecánicamente la relación P/E, lo que significa que la empresa parece más barata de lo que hizo antes, y también mejora las tasas de crecimiento de los ingresos. Ambos factores ayudan a aumentar el precio de la cuota.

- En términos estrictos, la relación se mide en años, ya que el precio se mide en dólares y los ingresos se miden en dólares por año. Por lo tanto, la relación demuestra cuántos años se necesita para cubrir el precio, si los ingresos permanecen iguales.

Expectativas de los inversores

En general, una relación precio-beneficio alta indica que los inversores esperan un mayor crecimiento de las ganancias de la empresa en el futuro en comparación con las empresas con una relación precio-beneficio más baja. Una relación precio-beneficio baja puede indicar que una empresa puede estar infravalorada actualmente o que a la empresa le está yendo excepcionalmente bien en relación con sus tendencias pasadas. La relación precio-beneficio también puede verse como un medio para estandarizar el valor de un dólar de ganancias en todo el mercado de valores. En teoría, al tomar la mediana de las relaciones P/E durante un período de varios años, se podría formular una especie de relación P/E estandarizada, que luego podría verse como un punto de referencia y usarse para indicar si una acción vale o no. comprar. En capital privado, la extrapolación del rendimiento pasado está impulsada por inversiones obsoletas. Los gobiernos estatales y locales que están más estresados fiscalmente por mayores pasivos de pensiones no capitalizados asumen mayores rendimientos de cartera a través de supuestos de mayor inflación, pero este factor no atenúa los efectos extrapolativos de rendimientos pasados.

Ganancias negativas

Cuando una empresa no tiene ganancias o registra pérdidas, en ambos casos el P/U se expresará como "N/A". Aunque es posible calcular un P/E negativo, esta no es la convención común.

Medidas relacionadas

- Relación entre precios y ingresos ajustado cíclicamente

- Relación entre el precio y el crecimiento

- PVGO

- Relación entre precios y dividendos

- Retorno de la inversión

- Tasa de ingresos sociales

- EV/Ebitda

- Ganancias de aprendizaje – La inversa de la relación de ingresos de precios.

Contenido relacionado

Economía (desambiguación)

Historia de la economía

Bien de consumo