Fondo Monetario Internacional

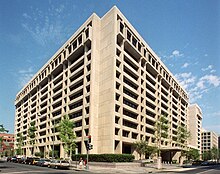

El Fondo Monetario Internacional (FMI) es una importante agencia financiera de las Naciones Unidas y una institución financiera internacional, con sede en Washington, D.C., que consta de 190 países.. Su misión declarada es "trabajar para fomentar la cooperación monetaria global, asegurar la estabilidad financiera, facilitar el comercio internacional, promover un alto nivel de empleo y un crecimiento económico sostenible, y reducir la pobreza en todo el mundo". Formado en 1944, iniciado el 27 de diciembre de 1945 en la Conferencia de Bretton Woods principalmente por las ideas de Harry Dexter White y John Maynard Keynes, entró en existencia formal en 1945 con 29 países miembros y el objetivo de reconstruir el sistema monetario internacional. Ahora juega un papel central en la gestión de las dificultades de la balanza de pagos y las crisis financieras internacionales. Los países aportan fondos a un fondo común a través de un sistema de cuotas del cual los países que experimentan problemas de balanza de pagos pueden pedir prestado dinero. A partir de 2016, el fondo tenía XDR 477 mil millones (alrededor de US $ 667 mil millones). El FMI es considerado como el prestamista global de último recurso.

A través del fondo y otras actividades como la recopilación de estadísticas y análisis, vigilancia de sus miembros' economías y la demanda de políticas particulares, el FMI trabaja para influir en las economías de sus países miembros. Los objetivos de la organización establecidos en los Artículos del Acuerdo son: promover la cooperación monetaria internacional, el comercio internacional, el alto nivel de empleo, la estabilidad del tipo de cambio, el crecimiento económico sostenible y poner recursos a disposición de los países miembros con dificultades financieras. Los fondos del FMI provienen de dos fuentes principales: cuotas y préstamos. Las cuotas, que son fondos mancomunados de los países miembros, generan la mayoría de los fondos del FMI. El tamaño de la cuota de un miembro depende de su importancia económica y financiera en el mundo. Las naciones con mayor importancia económica tienen cuotas más grandes. Las cuotas se incrementan periódicamente como medio de aumentar los recursos del FMI en forma de derechos especiales de giro.

La actual directora gerente (MD) y presidenta del FMI es la economista búlgara Kristalina Georgieva, quien ocupa el cargo desde el 1 de octubre de 2019. La economista indio-estadounidense Gita Gopinath, quien anteriormente se desempeñó como economista jefe, fue nombrada primera Director Gerente Adjunto, a partir del 21 de enero de 2022. Pierre-Olivier Gourinchas reemplazó a Gopinath como Economista Jefe el 24 de enero de 2022.

Funciones

Según el propio FMI, trabaja para fomentar el crecimiento mundial y la estabilidad económica brindando asesoramiento sobre políticas y financiando a los miembros trabajando con países en desarrollo para ayudarlos a lograr la estabilidad macroeconómica y reducir la pobreza. La razón de esto es que los mercados de capitales privados internacionales funcionan de manera imperfecta y muchos países tienen acceso limitado a los mercados financieros. Estas imperfecciones del mercado, junto con el financiamiento de la balanza de pagos, justifican el financiamiento oficial, sin el cual muchos países solo podrían corregir grandes desequilibrios de pagos externos a través de medidas con consecuencias económicas adversas. El FMI proporciona fuentes alternativas de financiamiento, como el Servicio para el Crecimiento y la Lucha contra la Pobreza.

Después de la fundación del FMI, sus tres funciones principales eran:

- supervisar los acuerdos de tipos de cambio fijos entre los países, ayudando así a los gobiernos nacionales a gestionar sus tipos de cambio y permitiendo a estos gobiernos priorizar el crecimiento económico, y

- proporcionar capital a corto plazo para ayudar a la balanza de pagos y prevenir la propagación de crisis económicas internacionales.

- ayudar a reparar las piezas de la economía internacional después de la Gran Depresión y la Segunda Guerra Mundial, así como a proporcionar inversiones de capital para el crecimiento económico y proyectos como la infraestructura.

La función del FMI se vio alterada fundamentalmente por los tipos de cambio flotantes después de 1971. Pasó a examinar las políticas económicas de los países con acuerdos de préstamo del FMI para determinar si la escasez de capital se debía a fluctuaciones económicas o a políticas económicas. El FMI también investigó qué tipos de políticas gubernamentales garantizarían la recuperación económica. Una preocupación particular del FMI era evitar que las crisis financieras, como las de México en 1982, Brasil en 1987, Asia oriental en 1997–98 y Rusia en 1998, se propagaran y amenazaran a todo el sistema monetario y financiero mundial. El desafío era promover e implementar una política que redujera la frecuencia de las crisis entre los países de mercados emergentes, especialmente los países de medianos ingresos que son vulnerables a las salidas masivas de capital. En lugar de mantener una posición de supervisión únicamente de los tipos de cambio, su función se convirtió en una de vigilancia del desempeño macroeconómico general de los países miembros. Su papel se volvió mucho más activo porque el FMI ahora administra la política económica en lugar de solo los tipos de cambio.

Además, el FMI negocia las condiciones de los préstamos y préstamos bajo su política de condicionalidad, que se estableció en la década de 1950. Los países de bajos ingresos pueden pedir prestado en condiciones concesionarias, lo que significa que hay un período de tiempo sin tasas de interés, a través de la Facilidad de Crédito Ampliada (ECF), la Facilidad de Crédito Standby (SCF) y la Facilidad de Crédito Rápido (RCF). Los préstamos no concesionales, que incluyen tasas de interés, se otorgan principalmente a través de Acuerdos Stand-By (SBA), la Línea de Crédito Flexible (FCL), la Línea de Precaución y Liquidez (PLL) y la Línea de Fondo Ampliada. El FMI brinda asistencia de emergencia a través del Instrumento de Financiamiento Rápido (RFI) a los miembros que enfrentan necesidades urgentes de balanza de pagos.

Vigilancia de la economía global

El FMI tiene el mandato de supervisar el sistema monetario y financiero internacional y monitorear las políticas económicas y financieras de sus países miembros. Esta actividad se conoce como vigilancia y facilita la cooperación internacional. Desde la desaparición del sistema de tipos de cambio fijos de Bretton Woods a principios de la década de 1970, la vigilancia ha evolucionado en gran medida a través de cambios en los procedimientos más que a través de la adopción de nuevas obligaciones. Las responsabilidades cambiaron de las de tutores a las de supervisores de los miembros' políticas

El Fondo normalmente analiza la idoneidad de las políticas económicas y financieras de cada país miembro para lograr un crecimiento económico ordenado y evalúa las consecuencias de estas políticas para otros países y para la economía mundial. Por ejemplo, el FMI desempeñó un papel importante en países individuales, como Armenia y Bielorrusia, al brindar apoyo financiero para lograr el financiamiento de estabilización de 2009 a 2019. El nivel máximo de deuda sostenible de una entidad política, que el FMI observa de cerca, fue definido en 2011 por los economistas del FMI en 120%. De hecho, fue en este número que la economía griega se derrumbó en 2010.

En 1995, el Fondo Monetario Internacional comenzó a trabajar en estándares de difusión de datos con el objetivo de guiar a los países miembros del FMI para difundir sus datos económicos y financieros al público. El Comité Monetario y Financiero Internacional (IMFC) aprobó las directrices para los estándares de difusión y se dividieron en dos niveles: el Sistema General de Difusión de Datos (GDDS) y el Estándar Especial de Difusión de Datos (SDDS).

La junta ejecutiva aprobó las SDDS y GDDS en 1996 y 1997, respectivamente, y las enmiendas posteriores se publicaron en una Guía para el Sistema General de Diseminación de Datos revisada. El sistema está dirigido principalmente a los estadísticos y pretende mejorar muchos aspectos de los sistemas estadísticos de un país. También forma parte de los Objetivos de Desarrollo del Milenio (ODM) y los Documentos Estratégicos de Reducción de la Pobreza (PRSP) del Banco Mundial.

El objetivo principal del GDDS es alentar a los países miembros a crear un marco para mejorar la calidad de los datos y la creación de capacidad estadística para evaluar las necesidades estadísticas, establecer prioridades para mejorar la puntualidad, la transparencia, la confiabilidad y la accesibilidad de los datos financieros y económicos. Algunos países inicialmente usaron el GDDS, pero luego lo actualizaron a SDDS.

Algunas entidades que no son miembros del FMI también aportan datos estadísticos a los sistemas:

- Autoridad Palestina – GDDS

- Hong Kong – SDDS

- Macau – GDDS

- Instituciones de la Unión Europea:

- El Banco Central Europeo para la Eurozona – SDDS

- Eurostat for the whole EU – SDDS, thus providing data from Cyprus (not using any DDSystem on its own) and Malta (using only GDDS on its own)

Un estudio de 2021 encontró que las actividades de supervisión del FMI tienen "un impacto sustancial en la deuda soberana con impactos mucho mayores en las economías emergentes que en las de ingresos altos".

Condicionalidad de los préstamos

La condicionalidad del FMI es un conjunto de políticas o condiciones que el FMI requiere a cambio de recursos financieros. El FMI requiere garantías de los países para préstamos, pero también requiere que el gobierno busque asistencia para corregir sus desequilibrios macroeconómicos en forma de reformas de política. Si no se cumplen las condiciones, se retienen los fondos. El concepto de condicionalidad se introdujo en una decisión de la junta ejecutiva de 1952 y luego se incorporó al Convenio Constitutivo.

La condicionalidad está asociada con la teoría económica, así como con un mecanismo de ejecución para el reembolso. Partiendo principalmente del trabajo de Jacques Polak, el fundamento teórico de la condicionalidad fue el "enfoque monetario de la balanza de pagos".

Ajuste estructural

Algunas de las condiciones para el ajuste estructural pueden incluir:

- Recortar gastos o recaudar ingresos, también conocido como austeridad.

- Focusing economic output on direct export and resource extraction,

- Devaluación de las monedas,

- Liberalización comercial, o levantamiento de las restricciones de importación y exportación,

- Aumentar la estabilidad de la inversión (suplementando la inversión extranjera directa con la apertura de instalaciones para el mercado interno),

- Equilibrar los presupuestos y no gastar demasiado,

- Eliminación de controles de precios y subsidios estatales,

- Privatization, or divestiture of all or part of state-owned enterprises,

- Aumento de los derechos de los inversores extranjeros en relación con las leyes nacionales,

- Mejora de la gobernanza y lucha contra la corrupción,

Estas condiciones se conocen como el Consenso de Washington.

Beneficios

Estas condiciones de préstamo aseguran que el país prestatario podrá reembolsar al FMI y que el país no intentará resolver sus problemas de balanza de pagos de una manera que impactaría negativamente en la economía internacional. El problema de los incentivos del riesgo moral, cuando los agentes económicos maximizan su propia utilidad en detrimento de los demás porque no asumen todas las consecuencias de sus acciones, se mitiga a través de condiciones en lugar de proporcionar garantías; De todos modos, los países que necesitan préstamos del FMI generalmente no poseen garantías de valor internacional.

La condicionalidad también asegura al FMI que los fondos que se le presten se utilizarán para los fines definidos en el Convenio Constitutivo y brinda garantías de que el país podrá rectificar sus desequilibrios macroeconómicos y estructurales. A juicio del FMI, la adopción por parte del miembro de ciertas medidas o políticas correctivas le permitirá reembolsar al FMI, asegurando así que los recursos estarán disponibles para apoyar a otros miembros.

A partir de 2004, los países prestatarios han tenido un buen historial de reembolso del crédito otorgado bajo las facilidades regulares de préstamo del FMI con interés completo durante la duración del préstamo. Esto indica que los préstamos del FMI no imponen una carga a los países acreedores, ya que los países prestamistas reciben intereses a tasa de mercado sobre la mayor parte de su suscripción de cuotas, más cualquiera de sus suscripciones en moneda propia que sean prestadas por el FMI, más todas las reservas. activos que proporcionan al FMI.

Historia

Siglo XX

El FMI se estableció originalmente como parte del acuerdo de intercambio del sistema de Bretton Woods en 1944. Durante la Gran Depresión, los países aumentaron drásticamente las barreras al comercio en un intento por mejorar sus economías en crisis. Esto condujo a la devaluación de las monedas nacionales y una caída en el comercio mundial.

Este colapso en la cooperación monetaria internacional creó la necesidad de supervisión. Los representantes de 45 gobiernos se reunieron en la Conferencia de Bretton Woods en el Hotel Mount Washington en Bretton Woods, New Hampshire, en los Estados Unidos, para discutir un marco para la cooperación económica internacional de posguerra y cómo reconstruir Europa.

Hubo dos puntos de vista sobre el papel que debería asumir el FMI como institución económica mundial. El delegado estadounidense Harry Dexter White previó un FMI que funcionaría más como un banco, asegurándose de que los estados prestatarios pudieran pagar sus deudas a tiempo. La mayor parte del plan de White se incorporó a las actas finales adoptadas en Bretton Woods. El economista británico John Maynard Keynes, por otro lado, imaginó que el FMI sería un fondo cooperativo al que los estados miembros podrían recurrir para mantener la actividad económica y el empleo a través de crisis periódicas. Este punto de vista sugería un FMI que ayudara a los gobiernos y actuara como lo había hecho el gobierno de los Estados Unidos durante el New Deal hasta la gran recesión de la década de 1930.

El FMI nació formalmente el 27 de diciembre de 1945, cuando los primeros 29 países ratificaron su Convenio Constitutivo. A fines de 1946, el FMI había crecido a 39 miembros. El 1 de marzo de 1947, el FMI inició sus operaciones financieras y el 8 de mayo, Francia se convirtió en el primer país en tomar prestado de él.

El FMI fue una de las organizaciones clave del sistema económico internacional; su diseño permitió que el sistema equilibrara la reconstrucción del capitalismo internacional con la maximización de la soberanía económica nacional y el bienestar humano, también conocido como liberalismo integrado. La influencia del FMI en la economía mundial aumentó constantemente a medida que acumulaba más miembros. El aumento reflejó, en particular, el logro de la independencia política por parte de muchos países africanos y, más recientemente, la disolución de la Unión Soviética en 1991 porque la mayoría de los países en la esfera de influencia soviética no se unieron al FMI.

El sistema de tipos de cambio de Bretton Woods prevaleció hasta 1971, cuando el gobierno de los Estados Unidos suspendió la convertibilidad del dólar estadounidense (y las reservas en dólares de otros gobiernos) en oro. Esto se conoce como el Choque de Nixon. Los cambios a los estatutos del FMI que reflejan estos cambios fueron ratificados en 1976 por los Acuerdos de Jamaica. Más tarde, en la década de 1970, los grandes bancos comerciales comenzaron a prestar a los estados porque estaban inundados de efectivo depositado por los exportadores de petróleo. Los préstamos de los llamados bancos del centro de dinero llevaron al FMI a cambiar su papel en la década de 1980 después de que una recesión mundial provocara una crisis que devolvió al FMI a la gobernanza financiera mundial.

Siglo XXI

El FMI otorgó dos importantes paquetes de préstamos a principios de la década de 2000 a Argentina (durante la gran depresión argentina de 1998–2002) y Uruguay (después de la crisis bancaria de Uruguay de 2002). Sin embargo, a mediados de la década de 2000, los préstamos del FMI se encontraban en su porcentaje más bajo del PIB mundial desde la década de 1970.

En mayo de 2010, el FMI participó, en una proporción de 3:11, en el primer rescate de Grecia por un total de 110 000 millones de euros para hacer frente a la gran acumulación de deuda pública provocada por los continuos déficits del sector público. Como parte del rescate, el gobierno griego acordó adoptar medidas de austeridad que reducirían el déficit del 11 % en 2009 a 'muy por debajo del 3 %'. en 2014. El rescate no incluyó medidas de reestructuración de la deuda como un corte de cabello, para disgusto de los directores del FMI de Suiza, Brasil, India, Rusia y Argentina, con las propias autoridades griegas (en ese momento, el primer ministro George Papandreou y el ministro de Hacienda, Giorgos Papakonstantinou), descartando un corte de pelo.

Se acordó un segundo paquete de rescate de más de 100.000 millones de euros en el transcurso de unos meses a partir de octubre de 2011, tiempo durante el cual Papandreou fue obligado a dejar el cargo. La llamada Troika, de la que forma parte el FMI, son administradores conjuntos de este programa, que fue aprobado por los directores ejecutivos del FMI el 15 de marzo de 2012 por 23 800 millones de XDR y vio a los tenedores de bonos privados obtener un recorte de más del 50 %.. En el intervalo entre mayo de 2010 y febrero de 2012, los bancos privados de Holanda, Francia y Alemania redujeron la exposición a la deuda griega de 122 000 millones de euros a 66 000 millones de euros.

En enero de 2012, los principales prestatarios del FMI en orden eran Grecia, Portugal, Irlanda, Rumanía y Ucrania.

El 25 de marzo de 2013, la Troika acordó un rescate internacional de Chipre por valor de 10.000 millones de euros, a costa de los chipriotas de su acuerdo: cerrar el segundo banco más grande del país; para imponer un gravamen de depósito bancario único en los depósitos no asegurados del Banco de Chipre. Ningún depósito asegurado de 100.000 € o menos se vería afectado según los términos de un nuevo esquema de rescate.

El tema de la reestructuración de la deuda soberana fue abordado por el FMI en abril de 2013, por primera vez desde 2005, en un informe titulado "Reestructuración de la deuda soberana: desarrollos recientes e implicaciones para el marco legal del Fondo. y Marco de Políticas". El documento, que fue discutido por la junta el 20 de mayo, resumió las experiencias recientes en Grecia, San Cristóbal y Nieves, Belice y Jamaica. Unos días después se publicó una entrevista explicativa con el subdirector Hugh Bredenkamp, así como una deconstrucción de Matina Stevis de The Wall Street Journal.

En la publicación Fiscal Monitor de octubre de 2013, el FMI sugirió que un gravamen de capital capaz de reducir los índices de deuda pública de la zona del euro a "niveles de finales de 2007" requeriría una tasa impositiva muy alta de alrededor del 10%.

El departamento de Asuntos Fiscales del FMI, encabezado en ese momento por el Director Interino Sanjeev Gupta, elaboró un informe de enero de 2014 titulado "Política fiscal y desigualdad de ingresos" que afirmaba que "Algunos impuestos que gravan el patrimonio, especialmente los bienes inmuebles, también son una opción para las economías que buscan una tributación más progresiva... Los impuestos sobre la propiedad son equitativos y eficientes, pero están infrautilizados en muchas economías... Hay un alcance considerable explotar más plenamente este impuesto, tanto como fuente de ingresos como instrumento redistributivo."

A fines de marzo de 2014, el FMI aseguró un fondo de rescate de $18 mil millones para el gobierno provisional de Ucrania después de la Revolución de la Dignidad.

Respuesta y análisis de coronavirus

A fines de 2019, el FMI estimó que el crecimiento mundial en 2020 alcanzaría el 3,4 %, pero debido al coronavirus, en noviembre de 2020, esperaba que la economía mundial se contrajera un 4,4 %.

En marzo de 2020, Kristalina Georgieva anunció que el FMI estaba listo para movilizar $1 billón como respuesta a la pandemia de COVID-19. Esto se sumó al fondo de $ 50 mil millones que había anunciado dos semanas antes, de los cuales Irán ya había solicitado $ 5 mil millones. Un día antes, el 11 de marzo, el Reino Unido pidió donar 150 millones de libras esterlinas al fondo de ayuda para catástrofes del FMI. Salió a la luz el 27 de marzo que "más de 80 países pobres y de medianos ingresos" había buscado un rescate debido al coronavirus.

El 13 de abril de 2020, el FMI dijo que "proporcionaría alivio inmediato de la deuda a 25 países miembros en el marco de su Fideicomiso para Alivio y Contención de Catástrofes (CCRT)" programa.

En noviembre de 2020, el Fondo advirtió que la recuperación económica podría estar perdiendo impulso a medida que las infecciones por COVID-19 aumentan nuevamente y que se necesitaría más ayuda económica.

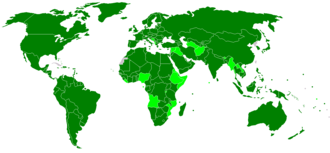

Países miembros

No todos los países miembros del FMI son estados soberanos y, por lo tanto, no todos los "países miembros" del FMI son miembros de las Naciones Unidas. Entre los "países miembros" del FMI que no son estados miembros de la ONU son áreas no soberanas con jurisdicciones especiales que están oficialmente bajo la soberanía de los estados miembros plenos de la ONU, como Aruba, Curaçao, Hong Kong y Macao, así como Kosovo. Los miembros corporativos nombran miembros con derecho a voto de oficio, que se enumeran a continuación. Todos los miembros del FMI también son miembros del Banco Internacional de Reconstrucción y Fomento (BIRF) y viceversa.

Los ex miembros son Cuba (que se fue en 1964) y Taiwán, que fue expulsado del FMI en 1980 después de perder el apoyo del entonces presidente de los Estados Unidos, Jimmy Carter, y fue reemplazado por la República Popular China. Sin embargo, "Provincia de Taiwán de China" todavía figura en los índices oficiales del FMI.

Además de Cuba, los otros estados de la ONU que no pertenecen al FMI son Liechtenstein, Mónaco y Corea del Norte. Sin embargo, Andorra se convirtió en el miembro número 190 el 16 de octubre de 2020.

La antigua Checoslovaquia fue expulsada en 1954 por "no proporcionar los datos requeridos" y fue readmitido en 1990, después de la Revolución de Terciopelo. Polonia se retiró en 1950, supuestamente presionada por la Unión Soviética, pero regresó en 1986.

Calificaciones

Cualquier país puede solicitar ser parte del FMI. Después de la formación del FMI, a principios del período de la posguerra, las reglas para ser miembro del FMI se dejaron relativamente flexibles. Los miembros debían hacer pagos periódicos de afiliación a su cuota, abstenerse de aplicar restricciones monetarias a menos que se les concediera el permiso del FMI, cumplir el Código de Conducta del Convenio Constitutivo del FMI y proporcionar información económica nacional. Sin embargo, se impusieron reglas más estrictas a los gobiernos que solicitaron financiamiento al FMI.

Los países que se unieron al FMI entre 1945 y 1971 acordaron mantener sus tipos de cambio asegurados a tipos que pudieran ajustarse solo para corregir un "desequilibrio fundamental" en la balanza de pagos, y solo con el acuerdo del FMI.

Beneficios

Los países miembros del FMI tienen acceso a información sobre las políticas económicas de todos los países miembros, la oportunidad de influir en otros miembros' políticas económicas, asistencia técnica en materia bancaria, fiscal y cambiaria, apoyo financiero en tiempos de dificultades de pago y aumento de las oportunidades de comercio e inversión.

Liderazgo

Consejo de Gobernadores

La Junta de Gobernadores está compuesta por un gobernador y un gobernador suplente por cada país miembro. Cada país miembro nombra a sus dos gobernadores. La Junta normalmente se reúne una vez al año y es responsable de elegir o nombrar un director ejecutivo para la junta ejecutiva. Si bien la Junta de Gobierno es oficialmente responsable de aprobar los aumentos de cuotas, las asignaciones de derechos especiales de giro, la admisión de nuevos miembros, el retiro obligatorio de miembros y las reformas al Convenio Constitutivo y los Estatutos, en la práctica ha delegado la mayor parte de sus facultades al directorio ejecutivo del FMI.

La Junta de Gobernadores es asesorada por el Comité Monetario y Financiero Internacional y el Comité de Desarrollo. El Comité Monetario y Financiero Internacional tiene 24 miembros y supervisa la evolución de la liquidez mundial y la transferencia de recursos a los países en desarrollo. El Comité de Desarrollo tiene 25 miembros y asesora sobre temas críticos de desarrollo y sobre los recursos financieros necesarios para promover el desarrollo económico en los países en desarrollo. También asesoran en temas comerciales y ambientales.

La Junta de Gobernadores depende directamente de la directora gerente del FMI, Kristalina Georgieva.

Junta Ejecutiva

24 Directores Ejecutivos componen el directorio ejecutivo. Los directores ejecutivos representan a los 189 países miembros en una lista basada geográficamente. Los países con grandes economías tienen su propio director ejecutivo, pero la mayoría de los países están agrupados en distritos electorales que representan a cuatro o más países.

Después de la Enmienda de Voz y Participación de 2008 que entró en vigor en marzo de 2011, siete países nombran un director ejecutivo cada uno: Estados Unidos, Japón, China, Alemania, Francia, Reino Unido, y Arabia Saudita. Los 17 directores restantes representan circunscripciones que consisten de 2 a 23 países. Esta Junta normalmente se reúne varias veces por semana. La membresía de la Junta y el distrito electoral están programados para una revisión periódica cada ocho años.

| País | Región | Número de miembros representados | Director | País con la mayoría de los votos |

|---|---|---|---|---|

| Estados Unidos | Estados Unidos | 1 | Mark Rosen | Estados Unidos |

| Japón | Japón | 1 | Masaaki Kaizuka | Japón |

| China | China | 1 | Jin Zhongxia | China |

| Bélgica | Benelux, Israel y Europa oriental | 15 | Anthony De Lannoy | Países Bajos |

| Alemania | Alemania | 1 | Steffen Meyer | Alemania |

| Colombia | España y Centroamérica | 8 | Leonardo Villar | España |

| Indonesia | Asia sudoriental | 13 | Juda Agung | Indonesia |

| Italia | Europa | 6 | Domenico G. Fanizza | Italia |

| Francia | Francia | 1 | Herve de Villeroche | Francia |

| Reino Unido | Reino Unido | 1 | Shona E. Riach | Reino Unido |

| Australia | Lejano Oriente | 15 | Nigel Ray | Corea del Sur |

| Canadá | Atlántico Norte y el Caribe | 12 | Louise Levonian | Canadá |

| Suecia | Northern Europe | 8 | Thomas Östros | Suecia |

| Turquía | Central Europe | 8 | Raci Kaya | Turquía |

| Brasil | América del Norte | 11 | Alexandre Tombini | Brasil |

| India | Subcontinente indio | 4 | Surjit Bhalla | India |

| Sudáfrica | África 1 | 23 | Dumisani Mahlinza | Sudáfrica |

| Suiza | Suiza, Polonia y el Cercano Oriente | 9 | Paul Inderbinen | Suiza |

| Rusia | Rusia | 2 | Aleksei V. Mozhin | Rusia |

| Irán | Irán y el Oriente Medio | 8 | Jafar Mojarrad | Irán |

| Egipto | África septentrional y Oriente Medio | 11 | Hazem Beblawi | Emiratos Árabes Unidos |

| Arabia Saudita | Arabia Saudita | 1 | Maher Mouminah | Arabia Saudita |

| Mauritania | África 2 | 23 | Mohamed-Lemine Raghani | República Democrática del Congo |

| Argentina | América del Sur | 6 | Gabriel Lopetegui | Argentina |

Director General

El FMI está dirigido por un director gerente, que es el jefe del personal y se desempeña como presidente de la junta ejecutiva. El director gerente es el puesto más poderoso del FMI. Históricamente, el director general del FMI ha sido un ciudadano europeo y el presidente del Banco Mundial ha sido un ciudadano estadounidense. Sin embargo, este estándar está siendo cuestionado cada vez más y la competencia para estos dos puestos puede abrirse pronto para incluir a otros candidatos calificados de cualquier parte del mundo. En agosto de 2019, el Fondo Monetario Internacional eliminó el límite de edad de 65 años o más para su puesto de director general.

En 2011, los países en desarrollo más grandes del mundo, los estados BRIC, emitieron una declaración en la que declaraban que la tradición de nombrar a un europeo como director gerente socavaba la legitimidad del FMI y pedían que el nombramiento se basara en el mérito..

Lista de Directores Generales

| Término | Fechas | Nombre | Ciudadanía | Antecedentes |

|---|---|---|---|---|

| 1 | 6 de mayo de 1946 – 5 de mayo de 1951 | Camille Gutt | Politician, Economist, Lawyer, Economics Minister, Finance Minister | |

| 2 | 3 agosto 1951 – 3 octubre 1956 | Ivar Rooth | Economista, Abogado, Banco Central | |

| 3 | 21 de noviembre de 1956 – 5 de mayo de 1963 | Per Jacobsson | Economista, Abogado, Académico, Liga de las Naciones, BIS | |

| 4 | 1o de septiembre de 1963 – 31 de agosto de 1973 | Pierre-Paul Schweitzer | Abogado, Empresario, Funcionario Civil, Banco Central | |

| 5 | 1o de septiembre de 1973 – 18 de junio de 1978 | Johan Witteveen | Politician, Economist, Academic, Finance Minister, Deputy Prime Minister, CPB | |

| 6 | 18 de junio de 1978 – 15 de enero de 1987 | Jacques de Larosière | Businessman, Civil Servant, Central Banker | |

| 7 | 16 de enero de 1987 – 14 de febrero de 2000 | Michel Camdessus | Economist, Civil Servant, Central Banker | |

| 8 | 1o de mayo de 2000 a 4 de marzo de 2004 | Horst Köhler | Politician, Economist, Civil Servant, EBRD, President | |

| 9 | 7 junio 2004 – 31 octubre 2007 | Rodrigo Rato | Politician, Businessman, Economics Minister, Finance Minister, Deputy Prime Minister | |

| 10 | 1 noviembre 2007 – 18 mayo 2011 | Dominique Strauss-Kahn | Politician, Economist, Lawyer, Businessman, Economics Minister, Finance Minister | |

| 11 | 5 julio 2011 – 12 septiembre 2019 | Christine Lagarde | Policiano, Abogado, Ministro de Finanzas | |

| 12 | 1 octubre 2019 – presente | Kristalina Georgieva | Policiano, Economista |

El exdirector gerente Dominique Strauss-Kahn fue arrestado en relación con los cargos de agresión sexual a un encargado de la habitación de un hotel de Nueva York y renunció el 18 de mayo. Posteriormente se retiraron los cargos. El 28 de junio de 2011, Christine Lagarde fue confirmada como directora gerente del FMI por un período de cinco años a partir del 5 de julio de 2011. Fue reelegida por consenso para un segundo período de cinco años, a partir del 5 de julio de 2016, siendo la única candidata nominado para el cargo de director gerente.

Primer Director General Adjunto

El director general cuenta con la asistencia de un primer director general adjunto (FDMD) que, por convención, siempre ha sido ciudadano de los Estados Unidos. Juntos, el director gerente y su Primer Adjunto dirigen la alta dirección del FMI. Al igual que el director gerente, el Primer Adjunto tradicionalmente tiene un mandato de cinco años.

Lista de Primeros Directores Generales Adjuntos

| No. | Fechas | Nombre | Ciudadanía | Antecedentes |

|---|---|---|---|---|

| 1 | 9 de febrero de 1949 – 24 de enero de 1952 | Andrew Overby | Banker, Senior U.S. Treasury Official | |

| 2 | 16 marzo 1953 – 31 octubre 1962 | Merle Cochran | U.S. Foreign Service Officer | |

| 3 | 1o de noviembre de 1962 – 28 de febrero de 1974 | Frank Southard | Economist, Civil Servant | |

| 4 | 1o de marzo de 1974 – 31 de mayo de 1984 | William Dale | Funcionario civil | |

| 5 | 1o de junio de 1984 – 31 de agosto de 1994 | Richard Erb | Economista, Oficial de la Casa Blanca | |

| 6 | 1o de septiembre de 1994 a 31 de agosto de 2001 | Stanley Fischer | Economista, Banco Central, Banker | |

| 7 | 1o de septiembre de 2001 a 31 de agosto de 2006 | Anne Kreuger | Economist | |

| 8 | 17 julio 2006 – 11 noviembre 2011 | John Lipsky | Economist | |

| 9 | 1 septiembre 2011 – 28 febrero 2020 | David Lipton | Economist, Senior U.S. Treasury Official | |

| 10 | 20 marzo 2020 – 20 enero 2022 | Geoffrey Okamoto | Senior U.S. Treasury Official, Bank Consultant | |

| 11 | 21 de enero de 2022 – presente | Gita Gopinath | Profesor del Departamento de Economía de la Universidad de Harvard Economista Jefe del FMI |

Economista Jefe

El economista jefe dirige la división de investigación del FMI y es un "funcionario de alto nivel" del FMI

Lista de economistas jefe

| Término | Fechas | Nombre | Ciudadanía |

|---|---|---|---|

| 1 | 1946–1958 | Edward Bernstein | |

| 2 | 1958–1980 | Jacques Polak | |

| 3 | 1980-1987 | William Hood | |

| 4 | 1987–1991 | Jacob Frenkel | |

| 5 | Agosto 1991 – 29 junio 2001 | Michael Mussa | |

| 6 | Agosto 2001 – Septiembre 2003 | Kenneth Rogoff | |

| 7 | Septiembre 2003 - Enero 2007 | Raghuram Rajan | |

| 8 | Marzo 2007 – 31 Agosto 2008 | Simon Johnson | |

| 9 | 1 septiembre 2008 – 8 septiembre 2015 | Olivier Blanchard | |

| 10 | 8 septiembre 2015 – 31 diciembre 2018 | Maurice Obstfeld | |

| 11 | 1 enero 2019 – 21 enero 2022 | Gita Gopinath | |

| 12 | 24 de enero de 2022 – presente | Pierre-Olivier Gourinchas |

Poder de voto

El poder de voto en el FMI se basa en un sistema de cuotas. Cada miembro tiene un número de votos básicos, equivalente al 5,502% del total de votos, más un voto adicional por cada derecho especial de giro (DEG) de 100.000 de un país miembro& #39;s cuota. El SDR es la unidad de cuenta del FMI y representa un derecho potencial a la moneda. Se basa en una canasta de monedas internacionales clave. Los votos básicos generan un ligero sesgo a favor de los países pequeños, pero los votos adicionales determinados por SDR superan este sesgo. Los cambios en las acciones con derecho a voto requieren la aprobación de una mayoría calificada del 85% de los votos.

| Rank | FMI País Miembro | Quota | Gobernador | Suplente | Número de votos | % del total Votos | |

|---|---|---|---|---|---|---|---|

| millones de XDR | % del total | ||||||

| 1 | 82,994.2 | 17.43 | Andy Baukol | Vacantes | 831.401 | 16.50 | |

| 2 | 30.820,5 | 6.47 | Shunichi Suzuki | Haruhiko Kuroda | 309,664 | 6.14 | |

| 3 | 30.482,9 | 6.40 | Gang Yi | Yulu Chen | 306,288 | 6.08 | |

| 4 | 26.634,4 | 5.59 | Joachim Nagel | Christian Lindner | 267,803 | 5.31 | |

| 5 | 20.155.1 | 4.23 | Bruno Le Maire | François Villeroy de Galhau | 203,010 | 4.03 | |

| 6 | 20.155.1 | 4.23 | Jeremy Hunt MP | Andrew Bailey | 203,010 | 4.03 | |

| 7 | 15,070.0 | 3.16 | Daniele Franco | Ignazio Visco | 152.159 | 3.02 | |

| 8 | 13,114.4 | 2.75 | Nirmala Sitharaman | Shaktikanta Das | 132.603 | 2.63 | |

| 9 | 12,903,7 | 2.71 | Anton Siluanov | Elvira S. Nabiullina | 130.496 | 2.59 | |

| 10 | 11,042.0 | 2.32 | Paulo Guedes | Roberto Campos Neto | 111.879 | 2.22 | |

| 11 | 11,023.9 | 2.31 | Chrystia Freeland | Tiff Macklem | 111.698 | 2.22 | |

| 12 | 9,992.6 | 2.10 | Mohammed Al-Jadaan | Fahad A. Almubarak | 101.385 | 2.01 | |

| 13 | 9,535,5 | 2.00 | Nadia Calviño | Pablo Hernández de Cos | 96.814 | 1.92 | |

| 14 | 8.912.7 | 1.87 | Rogelio Eduardo Ramirez de la O | Victoria Rodríguez Ceja | 90.586 | 1.80 | |

| 15 | 8.736,5 | 1.83 | Klaas Knot | Christiaan Rebergen | 88.824 | 1.76 | |

| 16 | 8.582,7 | 1.80 | Choo Kyung-ho | Rhee Chang-yong | 87.286 | 1.73 | |

| 17 | 6,572.4 | 1.38 | Jim Chalmers, M.P. | Steven Kennedy | 67.183 | 1.33 | |

| 18 | 6,410,7 | 1.35 | Pierre Wunsch | Vincent Van Peteghem | 65.566 | 1.30 | |

| 19 | 5,771.1 | 1.21 | Thomas Jordan | Ueli Maurer | 59.170 | 1.17 | |

| 20 | 4.658,6 | 0.98 | Nureddin Nebati | Şahap Kavcıoğlu | 48.045 | 0.95 | |

| 21 | 4.648,4 | 0.98 | Perry Warjiyo | Sri Mulyani Indrawati | 47.943 | 0.95 | |

| 22 | 4,430.0 | 0.93 | Stefan Ingves | Elin Eliasson | 45.759 | 0.91 | |

| 23 | 4095.4 | 0,86 | Mateusz Morawiecki | Marta Kightley | 42.413 | 0.84 | |

| 24 | 3.932,0 | 0.83 | Robert Holzmann | Gottfried Haber | 40.779 | 0.81 | |

| 25 | 3,891,9 | 0,82 | Tharman Shanmugaratnam | Ravi Menon | 40.378 | 0.80 | |

En diciembre de 2015, el Congreso de los Estados Unidos adoptó una ley que autoriza las reformas de gobernanza y cuotas de 2010. Como resultado,

- las cuotas de los 190 miembros aumentarán de un total de alrededor de 238,5 mil millones de XDR a unos 477 mil millones de XDR, mientras que se protegerán las cuotas y el poder de voto de los países miembros más pobres del FMI.

- más del 6% de las cuotas cambiarán a los mercados emergentes dinámicos y a los países en desarrollo, así como de los miembros sobrerepresentados a los insuficientemente representados.

- cuatro países de mercado emergentes (Brasil, China, India y Rusia) serán uno de los diez miembros más grandes del FMI. Otros 10 miembros principales son Estados Unidos, Japón, Alemania, Francia, Reino Unido e Italia.

Efectos del sistema de cuotas

El sistema de cuotas del FMI se creó para recaudar fondos para préstamos. A cada país miembro del FMI se le asigna una cuota, o contribución, que refleja el tamaño relativo del país en la economía global. La cuota de cada miembro también determina su poder de voto relativo. Por lo tanto, las contribuciones financieras de los gobiernos miembros están vinculadas al poder de voto en la organización.

Este sistema sigue la lógica de una organización controlada por accionistas: los países ricos tienen más voz en la elaboración y revisión de las reglas. Dado que la toma de decisiones en el FMI refleja la posición económica relativa de cada miembro en el mundo, los países más ricos que aportan más dinero al FMI tienen más influencia que los miembros más pobres que contribuyen menos; sin embargo, el FMI se enfoca en la redistribución.

Inflexibilidad del poder de voto

Las cuotas normalmente se revisan cada cinco años y pueden aumentarse cuando la Junta de Gobernadores lo considere necesario. Las acciones con derecho a voto del FMI son relativamente inflexibles: los países que crecen económicamente tienden a quedar subrepresentados a medida que su poder de voto se queda atrás. Actualmente, se ha sugerido reformar la representación de los países en desarrollo dentro del FMI. Estos países' Las economías representan una gran parte del sistema económico mundial, pero esto no se refleja en el proceso de toma de decisiones del FMI a través de la naturaleza del sistema de cuotas. Joseph Stiglitz argumenta: "Existe la necesidad de brindar una voz y una representación más eficaces a los países en desarrollo, que ahora representan una porción mucho mayor de la actividad económica mundial desde 1944, cuando se creó el FMI". En 2008, se aprobaron una serie de reformas de cuotas, incluida la transferencia del 6% de las cuotas a mercados emergentes dinámicos y países en desarrollo.

Superar la brecha entre prestatario y acreedor

Los miembros del FMI se dividen en función de los ingresos: algunos países proporcionan recursos financieros mientras que otros utilizan estos recursos. Tanto los "acreedores" de los países desarrollados y países en desarrollo "prestatarios" son miembros del FMI. Los países desarrollados proporcionan los recursos financieros, pero rara vez celebran acuerdos de préstamo con el FMI; ellos son los acreedores. Por el contrario, los países en desarrollo utilizan los servicios de préstamo pero contribuyen poco a la reserva de dinero disponible para prestar porque sus cuotas son más pequeñas; ellos son los prestatarios. Por lo tanto, se crea tensión en torno a cuestiones de gobernabilidad porque estos dos grupos, acreedores y prestatarios, tienen intereses fundamentalmente diferentes.

La crítica es que el sistema de distribución del poder de voto a través de un sistema de cuotas institucionaliza la subordinación de los prestatarios y el dominio de los acreedores. La división resultante de los miembros del FMI en prestatarios y no prestatarios ha aumentado la controversia en torno a la condicionalidad porque los prestatarios están interesados en aumentar el acceso a los préstamos, mientras que los acreedores quieren mantener la seguridad de que los préstamos serán reembolsados.

Usar

Una fuente reciente reveló que el uso general promedio del crédito del FMI por década aumentó, en términos reales, un 21 % entre las décadas de 1970 y 1980, y volvió a aumentar un poco más del 22 % desde la década de 1980 hasta el período 1991–2005. Otro estudio ha sugerido que, desde 1950, solo el continente africano ha recibido 300.000 millones de dólares del FMI, el Banco Mundial e instituciones afiliadas.

Un estudio realizado por Bumba Mukherjee encontró que los países democráticos en desarrollo se benefician más de los programas del FMI que los países autocráticos en desarrollo porque la formulación de políticas y el proceso de decidir dónde se utiliza el dinero prestado es más transparente dentro de una democracia. Un estudio realizado por Randall Stone encontró que aunque los estudios anteriores encontraron poco impacto de los programas del FMI en la balanza de pagos, los estudios más recientes que utilizaron métodos más sofisticados y muestras más grandes "generalmente encontraron que los programas del FMI mejoraron la balanza de pagos".

Marco de Acceso Excepcional – deuda soberana

El marco de acceso excepcional se creó en 2003 cuando John B. Taylor era subsecretario del Tesoro de EE. UU. para Asuntos Internacionales. El nuevo Marco entró en pleno funcionamiento en febrero de 2003 y se aplicó en las decisiones posteriores sobre Argentina y Brasil. Su propósito era establecer algunas reglas y límites sensatos en la forma en que el FMI otorga préstamos para apoyar a los gobiernos con problemas de deuda, especialmente en los mercados emergentes, y así alejarse de la mentalidad de rescate de la década de 1990. Tal reforma era esencial para poner fin a la atmósfera de crisis que entonces existía en los mercados emergentes. La reforma estuvo estrechamente relacionada y se implementó casi simultáneamente con las acciones de varios países de mercados emergentes para incluir cláusulas de acción colectiva en sus contratos de bonos.

En 2010, se abandonó el marco para que el FMI pudiera otorgar préstamos a Grecia en una situación política e insostenible.

El tema de la reestructuración de la deuda soberana fue abordado por el personal técnico del FMI en abril de 2013 por primera vez desde 2005, en un informe titulado "Reestructuración de la deuda soberana: acontecimientos recientes e implicaciones para el sistema legal y Marco de Políticas". El documento, que fue discutido por la junta el 20 de mayo, resumió las experiencias recientes en Grecia, San Cristóbal y Nieves, Belice y Jamaica. Unos días después se publicó una entrevista explicativa con el subdirector Hugh Bredenkamp, así como una deconstrucción de Matina Stevis de The Wall Street Journal.

Se indicó al personal que formulara una política actualizada, lo que se logró el 22 de mayo de 2014 con un informe titulado "El marco de préstamos del Fondo y la deuda soberana: consideraciones preliminares", y asumido por la junta ejecutiva el 13 de junio. El personal técnico propuso que "en circunstancias en las que un miembro (Soberano) haya perdido el acceso al mercado y la deuda se considere sostenible... el FMI podría brindar Acceso Excepcional sobre la base de una operación de deuda que implique una extensión de los vencimientos& #34;, que se denominó "operación de reperfilado". Estas operaciones de modificación del perfil serían "generalmente menos costosas para el deudor y los acreedores, y por lo tanto para el sistema en general, en comparación con una operación de reducción de la deuda inicial o un rescate financiero seguido de una reducción de la deuda... (y) se contemplaría solo cuando (a) un miembro haya perdido el acceso al mercado y (b) la deuda se evalúe como sostenible, pero no con alta probabilidad... Los acreedores solo estarán de acuerdo si entienden que tal enmienda es necesaria para evitar una peor resultado: a saber, un incumplimiento y/o una operación que implique la reducción de la deuda... Se confiaría en las cláusulas de acción colectiva, que ahora existen en la mayoría de los bonos, pero no en todos, para abordar los problemas de acción colectiva."

Impacto

Según un estudio realizado en 2002 por Randall W. Stone, la literatura académica sobre el FMI muestra que "no hay consenso sobre los efectos a largo plazo de los programas del FMI sobre el crecimiento".

Algunas investigaciones han encontrado que los préstamos del FMI pueden reducir la posibilidad de una futura crisis bancaria, mientras que otros estudios han encontrado que pueden aumentar el riesgo de crisis políticas. Los programas del FMI pueden reducir los efectos de una crisis monetaria.

Algunas investigaciones han encontrado que los programas del FMI son menos efectivos en países que cuentan con un patrocinador de un país desarrollado (ya sea por ayuda exterior, membresía de instituciones poscoloniales o patrones de votación de la ONU), aparentemente debido a que este patrocinador permite que los países hagan alarde del programa del FMI. reglas ya que estas reglas no se hacen cumplir de manera consistente. Algunas investigaciones han encontrado que los préstamos del FMI reducen el crecimiento económico debido a la creación de un riesgo moral económico, la reducción de la inversión pública, la reducción de los incentivos para crear políticas internas sólidas y la reducción de la confianza de los inversores privados. Otra investigación ha indicado que los préstamos del FMI pueden tener un impacto positivo en el crecimiento económico y que sus efectos tienen muchos matices.

Críticas

La investigación del Overseas Development Institute (ODI) realizada en 1980 incluyó críticas al FMI que respaldan el análisis de que es un pilar de lo que el activista Titus Alexander llama apartheid global.

- Se consideró que los países desarrollados tenían una función y un control más dominantes sobre los países menos adelantados (PMA).

- El Fondo colaboró en la hipótesis incorrecta de que todas las desquilibrias de pagos se habían causado a nivel nacional. El Grupo de los 24 (G-24), en nombre de los miembros de los PMA, y la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD) se quejaron de que el FMI no distinguía suficientemente entre los desequilibrios con predominantemente externos en lugar de causas internas. Esta crítica fue expresada tras la crisis petrolera de 1973. A continuación, los PMA se encontraron con déficits de pago debido a cambios adversos en sus términos de comercio, y el Fondo prescribió programas de estabilización similares a los sugeridos para déficits causados por el gasto público excesivo. Enfrentándose a la desquilibria generada a largo plazo y externamente, el Grupo de los 24 de febrero discutió más tiempo para que los PMA ajustaran sus economías.

- Algunas políticas del FMI pueden ser antidesarrollo; en el informe se dice que los efectos deflacionarios de los programas del FMI rápidamente ocasionaron pérdidas de producción y empleo en economías donde los ingresos eran bajos y el desempleo era elevado. Además, la carga de la deflación es desproporcionadamente soportada por los pobres.

- Las políticas iniciales del FMI se basaron en teorías e influenciadas por diferentes opiniones y rivalidades departamentales. Los críticos sugieren que sus intenciones de aplicar esas políticas en los países con circunstancias económicas muy diversas fueron erróneas y carecían de fundamento económico.

Las conclusiones de ODI fueron que la naturaleza misma del FMI de promover enfoques orientados al mercado atrajo críticas inevitables. Por otro lado, el FMI podría servir como chivo expiatorio mientras permite que los gobiernos culpen a los banqueros internacionales. El ODI admitió que el FMI era insensible a las aspiraciones políticas de los PMA mientras que sus condiciones políticas eran inflexibles.

Argentina, que había sido considerada por el FMI como un país modelo en su cumplimiento de las propuestas de política de las instituciones de Bretton Woods, experimentó una catastrófica crisis económica en 2001, que algunos creen que fue causada por las restricciones presupuestarias inducidas por el FMI. —que socavaron la capacidad del gobierno para sostener la infraestructura nacional incluso en áreas cruciales como la salud, la educación y la seguridad— y la privatización de recursos nacionales estratégicamente vitales. Otros atribuyen la crisis al federalismo fiscal mal diseñado de Argentina, que hizo que el gasto subnacional aumentara rápidamente. La crisis se sumó al odio generalizado hacia esta institución en Argentina y otros países sudamericanos, y muchos culparon al FMI de los problemas económicos de la región. A esta crisis se le ha atribuido la tendencia actual —desde principios de 2006— hacia gobiernos moderados de izquierda en la región y una creciente preocupación por el desarrollo de una política económica regional en gran medida independiente de las presiones de las grandes empresas.

En 2006, Akanksha Marphatia, analista principal de políticas de ActionAid, afirmó que las políticas del FMI en África socavan cualquier posibilidad de cumplir los Objetivos de Desarrollo del Milenio (ODM) debido a las restricciones impuestas que impiden gastar en sectores importantes, como la educación y la salud.

En una entrevista (2008-05-19), el ex primer ministro rumano Călin Popescu-Tăriceanu afirmó que "Desde 2005, el FMI comete errores constantemente cuando aprecia el desempeño económico del país".;. El ex presidente de Tanzania, Julius Nyerere, quien afirmó que los estados africanos agobiados por la deuda estaban cediendo soberanía al FMI y al Banco Mundial, hizo la famosa pregunta: "¿Quién eligió al FMI para ser el ministerio de finanzas de todos los países del mundo?" #34;

El ex economista jefe del FMI y ex gobernador del Banco de la Reserva de la India (RBI), Raghuram Rajan, quien predijo la crisis financiera de 2007–08, criticó al FMI por seguir siendo un actor secundario para el mundo desarrollado. Criticó al FMI por elogiar las políticas monetarias de EE. UU., que creía que estaban causando estragos en los mercados emergentes. Había sido crítico con las "políticas de dinero ultra flexible" de algunos países sin nombre.

Países como Zambia no han recibido la ayuda adecuada con efectos duraderos, lo que genera preocupación entre los economistas. Desde 2005, Zambia (así como otros 29 países africanos) recibió condonaciones de deuda, lo que ayudó con los fondos médicos y educativos del país. Sin embargo, Zambia volvió a tener una deuda de más de la mitad de su PIB en menos de una década. El economista estadounidense William Easterly, escéptico de los métodos del FMI, había advertido inicialmente que "el alivio de la deuda simplemente fomentaría más préstamos imprudentes por parte de gobiernos corruptos a menos que fuera acompañado de reformas para acelerar el crecimiento económico y mejorar la gobernabilidad".;, según The Economist.

Condicionalidad

El FMI ha sido criticado por estar "fuera de contacto" con las condiciones económicas locales, las culturas y los entornos de los países en los que requieren reformas políticas. Es posible que el consejo económico que brinda el FMI no siempre tenga en cuenta la diferencia entre lo que significa gastar en papel y cómo lo sienten los ciudadanos. Los países acusan que con excesiva condicionalidad, no "poseen" se rompen los programas y los vínculos entre el pueblo de un país receptor, su gobierno y las metas que persigue el FMI.

Jeffrey Sachs argumenta que la receta habitual del FMI es 'apretar el cinturón presupuestario a los países que son demasiado pobres para poseer cinturones'". Sachs escribió que el papel del FMI como institución generalista especializada en temas macroeconómicos necesita una reforma. La condicionalidad también ha sido criticada porque un país puede prometer garantías de "activos aceptables" para obtener exenciones, si se supone que todos los países pueden proporcionar "garantías aceptables".

Una opinión es que la condicionalidad socava las instituciones políticas nacionales. Los gobiernos receptores están sacrificando la autonomía política a cambio de fondos, lo que puede generar resentimiento público hacia los líderes locales por aceptar y hacer cumplir las condiciones del FMI. La inestabilidad política puede resultar de una mayor rotación de liderazgo a medida que los líderes políticos son reemplazados en reacciones violentas electorales. Las condiciones del FMI a menudo son criticadas por reducir los servicios gubernamentales, lo que aumenta el desempleo.

Otra crítica es que las políticas del FMI solo están diseñadas para abordar la mala gobernanza, el gasto público excesivo, la intervención gubernamental excesiva en los mercados y la propiedad estatal excesiva. Esto supone que esta estrecha gama de cuestiones representa los únicos problemas posibles; todo está estandarizado y se ignoran los diferentes contextos. Un país también puede verse obligado a aceptar condiciones que normalmente no aceptaría si no estuviera en una crisis financiera y necesitara asistencia.

Además de eso, independientemente de las metodologías y los conjuntos de datos utilizados, se llega a la misma conclusión de que se exacerba la desigualdad de ingresos. Con el coeficiente de Gini, quedó claro que los países con políticas del FMI enfrentan una mayor desigualdad de ingresos.

Se afirma que las condicionalidades retrasan la estabilidad social y, por lo tanto, inhiben los objetivos declarados del FMI, mientras que los programas de ajuste estructural conducen a un aumento de la pobreza en los países receptores. El FMI a veces aboga por los "programas de austeridad", recortando el gasto público y aumentando los impuestos incluso cuando la economía es débil, para acercar los presupuestos a un equilibrio, reduciendo así los déficits presupuestarios. A menudo se aconseja a los países que reduzcan la tasa del impuesto de sociedades. En La globalización y sus descontentos, Joseph E. Stiglitz, ex economista jefe y vicepresidente senior del Banco Mundial, critica estas políticas. Argumenta que al convertirse a un enfoque más monetarista, el propósito del fondo ya no es válido, ya que fue diseñado para proporcionar fondos a los países para llevar a cabo reflaciones keynesianas, y que el FMI "no estaba participando en una conspiración"., pero reflejaba los intereses y la ideología de la comunidad financiera occidental."

Stiglitz concluye: "La guerra moderna de alta tecnología está diseñada para eliminar el contacto físico: lanzar bombas desde 50 000 pies asegura que uno no 'sienta' lo que uno hace La gestión económica moderna es similar: desde el hotel de lujo de uno, uno puede imponer cruelmente políticas que uno pensaría dos veces si conociera a las personas cuyas vidas está destruyendo."

Los investigadores Eric Toussaint y Damien Millet argumentan que las políticas del FMI equivalen a una nueva forma de colonización que no necesita presencia militar:

Siguiendo las exigencias de los gobiernos de las empresas más ricas, el FMI permitió a los países en crisis tomar prestados para evitar el incumplimiento de sus pagos. Atrapados en la espiral descendente de la deuda, los países en desarrollo pronto no tenían otro recurso que tomar nuevas deudas para pagar la deuda vieja. Antes de otorgarles nuevos préstamos, a tasas de interés más elevadas, los futuros líderes pidieron al FMI que interviniera con la garantía de un posterior reembolso, pidiendo un acuerdo firmado con dichos países. Así, el FMI acordó reiniciar el flujo de la "bomba de financiación" a condición de que los países interesados utilizaran primero este dinero para reembolsar bancos y otros prestamistas privados, mientras reestructuraban su economía a discreción del FMI: éstas eran las famosas condicionalidades, detalladas en los Programas de Ajuste Estructural. El FMI y sus expertos ultraliberales tomaron el control de las políticas económicas de los países prestatarios. Se instituyó una nueva forma de colonización. Ni siquiera era necesario establecer una presencia administrativa o militar; la deuda por sí sola mantenía esta nueva forma de presentación.

La política internacional juega un papel importante en la toma de decisiones del FMI. La influencia de los estados miembros es aproximadamente proporcional a su contribución a las finanzas del FMI. Estados Unidos tiene el mayor número de votos y, por lo tanto, ejerce la mayor influencia. La política interna a menudo entra en juego, y los políticos de los países en desarrollo utilizan la condicionalidad para ganar influencia sobre la oposición para influir en la política.

Reforma

Función y políticas

El FMI es solo una de muchas organizaciones internacionales, y es una institución generalista que se ocupa solo de cuestiones macroeconómicas; sus principales áreas de interés en los países en desarrollo son muy limitadas. Una reforma propuesta es un movimiento hacia una estrecha asociación con otras agencias especializadas como UNICEF, la Organización para la Agricultura y la Alimentación (FAO) y el Programa de las Naciones Unidas para el Desarrollo (PNUD).

Jeffrey Sachs argumenta en The End of Poverty que el FMI y el Banco Mundial tienen "los economistas más brillantes y el liderazgo en asesorar a los países pobres sobre cómo salir de la pobreza, pero el problema es la economía del desarrollo". La economía del desarrollo necesita la reforma, no el FMI. También señala que las condiciones de préstamo del FMI deben combinarse con otras reformas, por ejemplo, la reforma comercial en los países desarrollados, la cancelación de la deuda y una mayor asistencia financiera para inversiones en infraestructura básica. Las condiciones de préstamo del FMI no pueden ser independientes y producir cambios; deben asociarse con otras reformas u otras condiciones, según corresponda.

Influencia de EE. UU. y reforma electoral

El consenso académico es que la toma de decisiones del FMI no es simplemente tecnocrática, sino que también está guiada por preocupaciones políticas y económicas. Estados Unidos es el miembro más poderoso del FMI y su influencia llega incluso a la toma de decisiones sobre acuerdos de préstamos individuales. Históricamente, Estados Unidos se ha opuesto abiertamente a perder lo que el secretario del Tesoro, Jacob Lew, describió en 2015 como su 'papel de liderazgo'. en el FMI, y los Estados Unidos' "capacidad para dar forma a las normas y prácticas internacionales".

Los mercados emergentes no estuvieron bien representados durante la mayor parte de la historia del FMI: a pesar de ser el país más poblado, el porcentaje de votos de China fue el sexto más grande; El porcentaje de votos de Brasil fue menor que el de Bélgica. Las reformas para otorgar más poderes a las economías emergentes fueron acordadas por el G20 en 2010. Sin embargo, las reformas no pudieron aprobarse hasta que fueran ratificadas por el Congreso de los EE. UU., ya que se requería el 85% del poder de voto del Fondo para las reformas. entrara en vigor, y los estadounidenses tenían más del 16% del poder de voto en ese momento. Después de repetidas críticas, Estados Unidos finalmente ratificó las reformas electorales a finales de 2015. Los países de la OCDE mantuvieron su abrumadora mayoría de votos, y Estados Unidos en particular mantuvo su participación en más del 16%.

La crítica al FMI dominado por Estados Unidos y Europa ha llevado a lo que algunos consideran 'privar de sus derechos al mundo' de la gobernanza del FMI. Raúl Prebisch, secretario general fundador de la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD), escribió que una de las deficiencias conspicuas de la teoría económica general, desde el punto de vista de la periferia, es su falso sentido de universalidad."

Apoyo a las dictaduras

El papel de las instituciones de Bretton Woods ha sido controvertido desde finales de la Guerra Fría, debido a las afirmaciones de que los responsables de la formulación de políticas del FMI apoyaron dictaduras militares amigas de las corporaciones estadounidenses y europeas, pero también de otros regímenes anticomunistas y comunistas (como Mobutu& #39;s Zaire y Ceauşescu's Rumania, respectivamente). Los críticos también afirman que el FMI es generalmente apático u hostil a los derechos humanos y laborales. La controversia ha ayudado a desencadenar el movimiento antiglobalización.

Un ejemplo del apoyo del FMI a una dictadura fue su continuo apoyo al gobierno de Mobutu en Zaire, aunque su propio enviado, Erwin Blumenthal, brindó un informe aleccionador sobre la corrupción y la malversación arraigadas y la incapacidad del país para pagar cualquier préstamo.

Los argumentos a favor del FMI dicen que la estabilidad económica es un precursor de la democracia; sin embargo, los críticos destacan varios ejemplos en los que los países democratizados cayeron después de recibir préstamos del FMI.

Un estudio de 2017 no encontró pruebas de que los programas de préstamo del FMI socavaran la democracia en los países prestatarios. Por el contrario, encontró "evidencia de diferencias condicionales modestas pero definitivamente positivas en los puntajes de democracia de los países participantes y no participantes".

El 28 de junio de 2021, el FMI aprobó un préstamo de mil millones de dólares al gobierno de Uganda a pesar de las protestas de los ugandeses en Washington, Londres y Sudáfrica.

Impacto en el acceso a los alimentos

Varias organizaciones de la sociedad civil han criticado las políticas del FMI por su impacto en el acceso a los alimentos, particularmente en los países en desarrollo. En octubre de 2008, el ex presidente de los Estados Unidos, Bill Clinton, pronunció un discurso ante las Naciones Unidas en el Día Mundial de la Alimentación, criticando al Banco Mundial y al FMI por sus políticas sobre alimentación y agricultura:

Necesitamos que el Banco Mundial, el FMI, todos los grandes cimientos y todos los gobiernos admitan que, durante 30 años, todos lo arruinamos, incluido yo cuando era presidente. Nos equivocamos en creer que la comida era como algún otro producto en el comercio internacional, y todos tenemos que volver a una forma más responsable y sostenible de la agricultura.

—Ex presidente estadounidense Bill Clinton, Discurso en el Día Mundial de la Alimentación de las Naciones Unidas, 16 de octubre de 2008

El FPIF señaló que existe un patrón recurrente: "la desestabilización de los productores campesinos por un doble golpe de los programas de ajuste estructural del FMI y el Banco Mundial que destruyeron la inversión del gobierno en el campo, seguida por la afluencia masiva de Las importaciones agrícolas de EE. UU. y la Unión Europea después de que el Acuerdo sobre Agricultura de la OMC abrió los mercados.

Impacto en la salud pública

Un estudio de 2009 concluyó que las estrictas condiciones provocaron miles de muertes por tuberculosis en Europa del Este, ya que se tuvo que debilitar la atención médica pública. En los 21 países a los que el FMI había concedido préstamos, las muertes por tuberculosis aumentaron un 16,6%. Una revisión sistemática de 2017 sobre estudios realizados sobre el impacto que los programas de ajuste estructural tienen en la salud infantil y materna encontró que estos programas tienen un efecto perjudicial en la salud materna e infantil, entre otros efectos adversos.

En 2009, un libro de Rick Rowden titulado The Deadly Ideas of Neoliberalism: How the IMF has Undermined Public Health and the Fight Against AIDS, afirmó que el enfoque monetarista del FMI para priorizar la estabilidad de precios (inflación baja) y la restricción fiscal (déficits presupuestarios bajos) fueron innecesariamente restrictivas y han impedido que los países en desarrollo aumenten la inversión a largo plazo en infraestructura de salud pública. El libro afirma que las consecuencias han sido sistemas de salud pública crónicamente insuficientemente financiados, lo que ha llevado a condiciones de trabajo desmoralizadoras que han alimentado una "fuga de cerebros" del personal médico, todo lo cual ha socavado la salud pública y la lucha contra el VIH/SIDA en los países en desarrollo.

En 2016, el departamento de investigación del FMI publicó un informe titulado "Neoliberalismo: ¿sobrevendido?" que, si bien elogia algunos aspectos de la "agenda neoliberal", afirma que la organización ha estado "sobrevendiendo" políticas de austeridad fiscal y desregulación financiera, que afirman han exacerbado tanto las crisis financieras como la desigualdad económica en todo el mundo.

Impacto en el medioambiente

Las políticas del FMI han sido criticadas repetidamente por dificultar que los países endeudados digan no a proyectos dañinos para el medio ambiente que, sin embargo, generan ingresos, como proyectos de petróleo, carbón y madera y agricultura que destruyen bosques. Ecuador, por ejemplo, tuvo que desafiar repetidamente el consejo del FMI para buscar la protección de sus selvas tropicales, aunque, paradójicamente, esta necesidad se citó en el argumento del FMI para brindar apoyo a Ecuador. El FMI reconoció esta paradoja en el informe de 2010 que propuso el Fondo Verde del FMI, un mecanismo para emitir derechos especiales de giro directamente para pagar la prevención de daños climáticos y potencialmente otra protección ecológica que se busca generalmente con otras finanzas ambientales.

Si bien la respuesta a estos movimientos fue generalmente positiva, posiblemente porque la protección ecológica y la transformación de la infraestructura y la energía son políticamente más neutrales que las presiones para cambiar la política social, algunos expertos expresaron su preocupación de que el FMI no era representativo y que las propuestas del FMI para generar solo US$200 000 millones al año para 2020 con los DEG como fondos semilla, no fueron lo suficientemente lejos como para deshacer el incentivo general de perseguir proyectos destructivos inherentes a los sistemas bancarios y de comercio de productos básicos del mundo—críticas a menudo dirigidas a la Organización Mundial del Comercio y a los grandes instituciones bancarias

En el contexto de la crisis de la deuda europea, algunos observadores señalaron que España y California, dos economías en problemas dentro de la Unión Europea y los Estados Unidos, respectivamente, y también Alemania, el partidario principal y políticamente más frágil de un rescate de la moneda del euro, beneficiarse del reconocimiento del FMI de su liderazgo en tecnología verde, y directamente de la demanda generada por el Fondo Verde para sus exportaciones, lo que también podría mejorar sus calificaciones crediticias.

FMI y globalización

La globalización abarca tres instituciones: los mercados financieros globales y las empresas transnacionales, los gobiernos nacionales vinculados entre sí en alianzas económicas y militares lideradas por Estados Unidos y los "gobiernos globales" como la Organización Mundial del Comercio (OMC), el FMI y el Banco Mundial. Charles Derber argumenta en su libro People Before Profit, "Estas instituciones que interactúan crean un nuevo sistema de poder global donde la soberanía se globaliza, quitándoles el poder y la autoridad constitucional a las naciones y dándoselos a los mercados globales y organismos internacionales". Titus Alexander argumenta que este sistema institucionaliza la desigualdad global entre los países occidentales y el mundo mayoritario en una forma de apartheid global, en el que el FMI es un pilar clave.

El establecimiento de instituciones económicas globalizadas ha sido tanto un síntoma como un estímulo para la globalización. El desarrollo del Banco Mundial, el FMI, los bancos regionales de desarrollo como el Banco Europeo para la Reconstrucción y el Desarrollo (BERD) y las instituciones comerciales multilaterales como la OMC señalan un alejamiento del dominio del estado como actor principal analizado en asuntos Internacionales. Por lo tanto, la globalización ha sido transformadora en términos de limitación de la soberanía estatal sobre la economía.

Impacto en la igualdad de género

El FMI dice que apoya el empoderamiento de las mujeres y trata de promover sus derechos en países con una brecha de género significativa.

Escándalos

El director gerente Lagarde (2011-2019) fue declarado culpable de dar un trato preferencial al empresario convertido en político Bernard Tapie mientras este presentaba un desafío legal contra el gobierno francés. En ese momento, Lagarde era la ministra de economía de Francia. A las pocas horas de su condena, en la que escapó de cualquier castigo, la junta ejecutiva de 24 miembros del fondo puso fin a cualquier especulación de que ella podría tener que renunciar, elogiando su 'liderazgo sobresaliente'. y el "amplio respeto" ella manda en todo el mundo.

El exdirector gerente del FMI, Rodrigo Rato, fue arrestado en 2015 por presunto fraude, malversación de fondos y lavado de dinero. En 2017, la Audiencia Nacional declaró a Rato culpable de malversación de fondos y lo condenó a 41⁄2 años' prisión. En 2018, la sentencia fue confirmada por el Tribunal Supremo de España.

Alternativas

En marzo de 2011, los Ministros de Economía y Finanzas de la Unión Africana propusieron establecer un Fondo Monetario Africano.

En la sexta cumbre de los BRICS en julio de 2014, las naciones BRICS (Brasil, Rusia, India, China y Sudáfrica) anunciaron el Acuerdo de Reserva Contingente (CRA) de los BRICS con un tamaño inicial de 100 000 millones de USD, un marco para proporcionar liquidez a través de swaps de divisas en respuesta a presiones reales o potenciales en la balanza de pagos a corto plazo.

En 2014, se estableció el Banco Asiático de Inversión en Infraestructura liderado por China.

En los medios

Vida y deuda, un documental que trata sobre las políticas del FMI. influencia en Jamaica y su economía desde un punto de vista crítico. Debtocracy, un documental griego independiente de 2011, también critica al FMI. El álbum FMI de 1982 del músico portugués José Mário Branco está inspirado en la intervención del FMI en Portugal a través de programas de estabilización monitoreados en 1977–78. En la película de 2015, Nuestra marca es crisis, se menciona al FMI como un punto de contención política, donde la población boliviana teme su injerencia electoral.

Contenido relacionado

MCA Inc.

Molinos generales

SOGEPA