Fondo de cobertura

Un fondo de cobertura es un fondo de inversión común que negocia activos relativamente líquidos y puede hacer un uso extensivo de técnicas más complejas de negociación, construcción de carteras y gestión de riesgos en un intento por mejorar el rendimiento., como ventas en corto, apalancamiento y derivados. Los reguladores financieros generalmente restringen la comercialización de fondos de cobertura a inversionistas institucionales, individuos de alto poder adquisitivo e inversionistas acreditados.

Los fondos de cobertura se consideran inversiones alternativas. Su capacidad para usar apalancamiento y técnicas de inversión más complejas los distingue de los fondos de inversión regulados disponibles para el mercado minorista, comúnmente conocidos como fondos mutuos y ETF. También se consideran distintos de los fondos de capital privado y otros fondos cerrados similares, ya que los fondos de cobertura generalmente invierten en activos relativamente líquidos y suelen ser abiertos. Esto significa que normalmente permiten a los inversores invertir y retirar capital periódicamente en función del valor liquidativo del fondo, mientras que los fondos de capital privado generalmente invierten en activos ilíquidos y solo devuelven capital después de varios años. Sin embargo, además del estado regulatorio de un fondo, no existen definiciones formales o fijas de los tipos de fondos, por lo que existen diferentes puntos de vista sobre lo que puede constituir un "fondo de cobertura".

Aunque los fondos de cobertura no están sujetos a las numerosas restricciones aplicables a los fondos regulados, se aprobaron regulaciones en los Estados Unidos y Europa luego de la crisis financiera de 2007-2008 con la intención de aumentar la supervisión gubernamental de los fondos de cobertura y eliminar ciertas brechas regulatorias.

Aunque la mayoría de los fondos de cobertura modernos pueden emplear una amplia variedad de instrumentos financieros y técnicas de gestión de riesgos, pueden ser muy diferentes entre sí con respecto a sus estrategias, riesgos, volatilidad y perfil de rendimiento esperado. Es común que las estrategias de inversión de los fondos de cobertura apunten a lograr un rendimiento positivo de la inversión independientemente de si los mercados están al alza o a la baja ("rendimiento absoluto"). Si bien los fondos de cobertura pueden considerarse inversiones riesgosas, los rendimientos esperados de algunas estrategias de fondos de cobertura son menos volátiles que los de los fondos minoristas con alta exposición a los mercados bursátiles debido al uso de técnicas de cobertura.

Un fondo de cobertura suele pagar a su gestor de inversiones una comisión de gestión (normalmente, el 2 % anual del valor liquidativo del fondo) y una comisión de rendimiento (normalmente, el 20 % del aumento del valor neto del fondo). valor de los activos durante un año).

Los fondos de cobertura han existido durante muchas décadas y se han vuelto cada vez más populares. Ahora han crecido hasta convertirse en una parte sustancial de la industria de gestión de activos con activos por un total de alrededor de $ 3,8 billones a partir de 2021. Los administradores de fondos de cobertura pueden tener varios miles de millones de dólares en activos bajo gestión (AUM).

Etimología

La palabra "seto", que significa una línea de arbustos alrededor del perímetro de un campo, se ha utilizado durante mucho tiempo como metáfora para poner límites al riesgo. Los primeros fondos de cobertura buscaban cubrir inversiones específicas contra las fluctuaciones generales del mercado acortando el mercado, de ahí el nombre. Hoy en día, sin embargo, se utilizan muchas estrategias de inversión diferentes, muchas de las cuales no "cobertura" riesgo.

Historia

Durante el mercado alcista de EE. UU. de la década de 1920, hubo numerosos vehículos de inversión privados disponibles para inversores adinerados. De ese período, el más conocido hoy en día es la Asociación Graham-Newman, fundada por Benjamin Graham y su socio comercial de muchos años, Jerry Newman. Esto fue citado por Warren Buffett en una carta de 2006 al Museo de Finanzas Estadounidenses como uno de los primeros fondos de cobertura y, según otros comentarios de Buffett, Janet Tavakoli considera que la firma de inversión de Graham es el primer fondo de cobertura.

Al sociólogo Alfred W. Jones se le atribuye haber acuñado la frase "fondo de cobertura" y se le atribuye la creación de la primera estructura de fondos de cobertura en 1949. Jones se refirió a su fondo como "cobertura", un término que se usaba comúnmente en Wall Street para describir la gestión del riesgo de inversión debido a cambios en el estado financiero. mercados.

En la década de 1970, los fondos de cobertura se especializaron en una sola estrategia y la mayoría de los administradores de fondos siguieron el modelo de acciones largo/corto. Muchos fondos de cobertura cerraron durante la recesión de 1969-1970 y la caída del mercado de valores de 1973-1974 debido a grandes pérdidas. Recibieron una atención renovada a fines de la década de 1980.

Durante la década de 1990, la cantidad de fondos de cobertura aumentó significativamente con el aumento del mercado de valores de la década de 1990, la estructura de compensación de intereses alineados (es decir,, intereses financieros comunes) y la promesa de rendimientos superiores al promedio como causas probables. Durante la próxima década, las estrategias de los fondos de cobertura se expandieron para incluir arbitraje crediticio, deuda en dificultades, renta fija, cuantitativa y multiestrategia. Los inversores institucionales de EE. UU., como los fondos de pensiones y de dotación, comenzaron a asignar una mayor parte de sus carteras a los fondos de cobertura.

Durante la primera década del siglo XXI, los fondos de cobertura ganaron popularidad en todo el mundo y, en 2008, la industria mundial de fondos de cobertura tenía aproximadamente 1,93 billones de dólares estadounidenses en activos bajo administración (AUM). Sin embargo, la crisis financiera de 2007-2008 provocó que muchos fondos de cobertura restringieran los retiros de los inversores y su popularidad y los totales de AUM disminuyeron. Los totales de AUM se recuperaron y en abril de 2011 se estimaron en casi 2 billones de dólares. En febrero de 2011, el 61 % de la inversión mundial en fondos de cobertura provino de fuentes institucionales.

En junio de 2011, las firmas de gestión de fondos de cobertura con los mayores AUM fueron Bridgewater Associates (58 900 millones de USD), Man Group (39 200 millones de USD), Paulson & Co. (35.100 millones de dólares estadounidenses), Brevan Howard (31.000 millones de dólares estadounidenses) y Och-Ziff (29.400 millones de dólares estadounidenses). Bridgewater Associates tenía $ 70 mil millones en activos bajo administración a partir de marzo de 2012. A fines de ese año, las 241 firmas de fondos de cobertura más grandes de los Estados Unidos tenían colectivamente $ 1,335 billones. En abril de 2012, la industria de fondos de cobertura alcanzó un récord de 2,13 billones de dólares estadounidenses en activos totales bajo gestión. A mediados de la década de 2010, la industria de los fondos de cobertura experimentó un declive general en la "vieja guardia" los gestores de fondos. Dan Loeb lo llamó un 'campo de exterminio de los fondos de cobertura'. debido a la caída en desgracia clásica de largo/corto debido a la relajación sin precedentes por parte de los bancos centrales. La correlación del mercado de valores de EE. UU. se volvió insostenible para los vendedores en corto. La industria de fondos de cobertura en la actualidad ha alcanzado un estado de madurez que se está consolidando en torno a las empresas más grandes y establecidas, como Citadel, Elliot, Millennium, Bridgewater y otras. La tasa de creación de nuevos fondos ahora es superada por los cierres de fondos.

En julio de 2017, los fondos de cobertura registraron su octava ganancia mensual consecutiva en rendimientos con activos bajo administración que alcanzaron un récord de $3,1 billones.

Administradores de fondos de cobertura notables

En 2015, Forbes enumeró:

- John Meriwether of Long-Term Capital Management, la mayoría de los rendimientos exitosos del 27% al 59% hasta 1993 a 1998 hasta su colapso y liquidación.

- George Soros of Quantum Group of Funds

- Ray Dalio de Bridgewater Asociados, la firma de fondos de cobertura más grande del mundo con US$160 mil millones en activos bajo administración a partir de 2017

- Steve Cohen de Point72 Asset Management, anteriormente conocido como fundador de SAC Capital Advisors

- John Paulson de Paulson ' Co., cuyos fondos de cobertura hasta diciembre de 2015 tenían $19 mil millones de activos bajo administración

- David Tepper of Appaloosa Management

- Paul Tudor Jones de Tudor Investment Corporation

- Daniel Och de Och-Ziff Capital Management Group con más de $40 mil millones en activos bajo administración en 2013

- Israel Englander of Millennium Management, LLC

- Leon Cooperman of Omega Advisors

- Michael Platt de BlueCrest Capital Management (Reino Unido), la tercera firma de fondos de cobertura más grande de Europa

- James Dinan de York Capital Management

- Stephen Mandel de Lone Pine Capital con $26.7 mil millones bajo administración a finales de junio 2015

- Larry Robbins de Glenview Capital Management con $9.2 billion de activos bajo administración a julio de 2014

- Glenn Dubin de Highbridge Capital Management

- Paul Singer de Elliott Management Corporation, un fondo de cobertura activista con más de US$23 mil millones en activos bajo administración en 2013, y una cartera por valor de $8.1 mil millones en el primer trimestre de 2015

- Michael Hintze de CQS con $14.4 mil millones de activos bajo administración en junio de 2015

- David Einhorn de Greenlight Capital como los mejores 20 billonarios gerentes de fondos de cobertura.

- Bill Ackman de Pershing Square Capital Management LP

Estrategias

Las estrategias de fondos de cobertura generalmente se clasifican en cuatro categorías principales: macro global, direccional, impulsada por eventos y valor relativo (arbitraje). Cada una de las estrategias dentro de estas categorías implica perfiles característicos de riesgo y rentabilidad. Un fondo puede emplear una única estrategia o múltiples estrategias para la flexibilidad, la gestión de riesgos o la diversificación. El prospecto del fondo de cobertura, también conocido como memorando de oferta, ofrece a los inversores potenciales información sobre aspectos clave del fondo, incluida la estrategia de inversión del fondo, el tipo de inversión y el límite de apalancamiento.

Los elementos que contribuyen a la estrategia de un fondo de cobertura incluyen el enfoque del mercado del fondo de cobertura, el uso particular del instrumento, el sector de mercado en el que se especializa el fondo (por ejemplo,, salud), el método utilizado para seleccionar inversiones, y la cantidad de diversificación dentro del fondo. Hay una variedad de enfoques de mercado para diferentes clases de activos, que incluyen acciones, ingresos fijos, materias primas y divisas. Los instrumentos utilizados incluyen acciones, renta fija, futuros, opciones y swaps. Las estrategias se pueden dividir en aquellas en las que los administradores pueden seleccionar las inversiones, conocidas como "discrecionales/cualitativas" o aquellos en los que las inversiones se seleccionan mediante un sistema informático, conocido como "sistemático/cuantitativo". La cantidad de diversificación dentro del fondo puede variar; los fondos pueden ser multiestrategia, multifondo, multimercado, multigestor o una combinación.

A veces, las estrategias de fondos de cobertura se describen como "rendimiento absoluto" y se clasifican como "neutrales al mercado" o "direccional". Los fondos neutrales al mercado tienen menos correlación con el desempeño general del mercado al "neutralizar" el efecto de las oscilaciones del mercado, mientras que los fondos direccionales utilizan tendencias e inconsistencias en el mercado y tienen una mayor exposición a las fluctuaciones del mercado.

Macro mundial

Los fondos de cobertura que utilizan una estrategia de macroinversión global toman grandes posiciones en acciones, bonos o mercados de divisas anticipándose a eventos macroeconómicos globales para generar un rendimiento ajustado al riesgo. Los gestores de macrofondos globales utilizan análisis macroeconómicos ("panorama general") basados en eventos y tendencias del mercado mundial para identificar oportunidades de inversión que se beneficiarían de los movimientos de precios anticipados. Si bien las macroestrategias globales tienen una gran flexibilidad (debido a su capacidad de utilizar el apalancamiento para tomar grandes posiciones en diversas inversiones en múltiples mercados), el momento de la implementación de las estrategias es importante para generar rendimientos atractivos ajustados al riesgo.. La macro global a menudo se clasifica como una estrategia de inversión direccional.

Las macroestrategias globales se pueden dividir en enfoques discrecionales y sistemáticos. El comercio discrecional lo llevan a cabo administradores de inversiones que identifican y seleccionan inversiones, mientras que el comercio sistemático se basa en modelos matemáticos y se ejecuta mediante software con una participación humana limitada más allá de la programación y actualización del software. Estas estrategias también se pueden dividir en enfoques de tendencia o contratendencia, dependiendo de si el fondo intenta beneficiarse siguiendo la tendencia del mercado (a corto o largo plazo) o intenta anticiparse y beneficiarse de las reversiones de las tendencias.

Dentro de las macroestrategias globales, existen otras subestrategias que incluyen "sistemática diversificada", en la que el fondo cotiza en mercados diversificados, o especialistas del sector como "moneda sistemática", en que el fondo negocie en mercados de divisas o cualquier otra especialidad sectorial. Otras subestrategias incluyen las empleadas por los asesores comerciales de productos básicos (CTA), donde el fondo negocia futuros (u opciones) en mercados de productos básicos o en swaps. Esto también se conoce como "fondo futuro administrado". Los CTA comercian con productos básicos (como el oro) e instrumentos financieros, incluidos los índices bursátiles. También toman posiciones largas y cortas, lo que les permite obtener ganancias tanto en las subidas como en las bajadas del mercado. La mayoría de los administradores macro globales tienden a ser CTA desde una perspectiva regulatoria y la división principal es entre estrategias sistemáticas y discrecionales. En la referencia se puede encontrar un marco de clasificación para CTA/Macro Strategies.

Direccional

Las estrategias de inversión direccional utilizan los movimientos, las tendencias o las incoherencias del mercado al elegir acciones en una variedad de mercados. Se pueden utilizar modelos informáticos o los administradores de fondos identificarán y seleccionarán las inversiones. Estos tipos de estrategias tienen una mayor exposición a las fluctuaciones del mercado general que las estrategias neutrales del mercado. Las estrategias de fondos de cobertura direccionales incluyen fondos de cobertura de acciones largas/cortas de EE. UU. e internacionales, donde las posiciones largas de acciones se cubren con ventas cortas de acciones u opciones sobre índices de acciones.

Dentro de las estrategias direccionales, hay una serie de subestrategias. "Mercados emergentes" los fondos se centran en mercados emergentes como China e India, mientras que los "fondos sectoriales" especializarse en áreas específicas que incluyen tecnología, salud, biotecnología, productos farmacéuticos, energía y materiales básicos. Fondos que utilizan un "crecimiento fundamental" invertir en empresas con un mayor crecimiento de los beneficios que el mercado de valores en general o el sector relevante, mientras que los fondos que utilizan un "valor fundamental" estrategia invertir en empresas infravaloradas. Los fondos que utilizan técnicas de procesamiento de señales financieras y cuantitativas para el comercio de acciones se describen como que utilizan un "direccional cuantitativo" estrategia. Fondos que utilizan un "sesgo corto" aprovechar la caída de los precios de las acciones utilizando posiciones cortas.

Dirigido por eventos

Las estrategias impulsadas por eventos se refieren a situaciones en las que la oportunidad y el riesgo de inversión subyacentes están asociados con un evento. Una estrategia de inversión impulsada por eventos encuentra oportunidades de inversión en eventos transaccionales corporativos como consolidaciones, adquisiciones, recapitalizaciones, quiebras y liquidaciones. Los administradores que emplean tal estrategia capitalizan las inconsistencias de valoración en el mercado antes o después de tales eventos y toman una posición basada en el movimiento previsto del valor o valores en cuestión. Es más probable que los grandes inversores institucionales, como los fondos de cobertura, busquen estrategias de inversión basadas en eventos que los inversores de capital tradicionales porque tienen la experiencia y los recursos para analizar eventos transaccionales corporativos en busca de oportunidades de inversión.

Los eventos transaccionales corporativos generalmente se clasifican en tres categorías: valores en dificultades, arbitraje de riesgo y situaciones especiales. Los valores en dificultades incluyen eventos tales como reestructuraciones, recapitalizaciones y quiebras. Una estrategia de inversión en valores en dificultades consiste en invertir en bonos o préstamos de empresas que se enfrentan a la quiebra o a dificultades financieras graves, cuando estos bonos o préstamos se negocian con un descuento de su valor. Los administradores de fondos de cobertura que siguen la estrategia de inversión en deuda en dificultades tienen como objetivo capitalizar los precios de bonos deprimidos. Los fondos de cobertura que compran deuda en dificultades pueden evitar que esas empresas quiebren, ya que tal adquisición disuade la ejecución hipotecaria por parte de los bancos. Mientras que la inversión impulsada por eventos, en general, tiende a prosperar durante un mercado alcista, la inversión en dificultades funciona mejor durante un mercado bajista.

El arbitraje de riesgo o arbitraje de fusiones incluye eventos tales como fusiones, adquisiciones, liquidaciones y adquisiciones hostiles. El arbitraje de riesgos normalmente implica la compra y venta de acciones de dos o más empresas que se fusionan para aprovechar las discrepancias del mercado entre el precio de adquisición y el precio de las acciones. El elemento de riesgo surge de la posibilidad de que la fusión o adquisición no se lleve a cabo según lo planeado; los administradores de fondos de cobertura utilizarán la investigación y el análisis para determinar si el evento tendrá lugar.

Las situaciones especiales son eventos que afectan el valor de las acciones de una empresa, incluida la reestructuración de una empresa o transacciones corporativas, incluidas las escisiones, la recompra de acciones, la emisión/recompra de valores, la venta de activos u otros catalizadores. situaciones orientadas. Para aprovechar situaciones especiales, el administrador del fondo de cobertura debe identificar un evento próximo que aumentará o disminuirá el valor del capital de la empresa y los instrumentos relacionados con el capital.

Otras estrategias impulsadas por eventos incluyen estrategias de arbitraje crediticio, que se centran en valores corporativos de renta fija; una estrategia activista, donde el fondo toma grandes posiciones en empresas y utiliza la propiedad para participar en la gestión; una estrategia basada en predecir la aprobación final de nuevos fármacos; y la estrategia de catalizador legal, que se especializa en empresas involucradas en juicios importantes.

Valor relativo

Las estrategias de arbitraje de valor relativo aprovechan las discrepancias relativas en el precio de los valores. La discrepancia de precios puede ocurrir debido a un precio incorrecto de los valores en comparación con los valores relacionados, el valor subyacente o el mercado en general. Los administradores de fondos de cobertura pueden usar varios tipos de análisis para identificar discrepancias de precios en valores, incluidas técnicas matemáticas, técnicas o fundamentales. El valor relativo se utiliza a menudo como sinónimo de mercado neutral, ya que las estrategias de esta categoría suelen tener muy poca o ninguna exposición direccional al mercado en su conjunto. Otras subestrategias de valor relativo incluyen:

- Arreglos de ingresos fijos: explotación de las ineficiencias de precios entre valores de ingresos fijos relacionados.

- Equity market neutral: exploit differences in stock prices by being long and short in stocks within the same sector, industry, market capitalization, country, which also creates a hedge against broader market factors.

- Arreglos convertibles: explotar las ineficiencias de precios entre valores convertibles y las acciones correspondientes.

- Valores respaldados por activos (sufragados por activos de ingresos fijos): estrategia de arbitraje de ingresos fijos utilizando valores respaldados por activos.

- Credit long/short: the same as long/short equity, but in credit markets instead of equity markets.

- Arbitraje estadístico: identificación de las ineficiencias de precios entre valores mediante técnicas de modelado matemático

- Arbitraje de volatilidad: explotar el cambio de volatilidad, en lugar del cambio de precio.

- Alternativas de rendimiento: estrategias de arbitraje de ingresos no fijos basadas en el rendimiento, en lugar del precio.

- Arbitraje regulatorio: explotar las diferencias regulatorias entre dos o más mercados.

- Arreglos de riesgo: explotar las discrepancias del mercado entre el precio de adquisición y el precio de las acciones.

- Inversión de valor: compra de valores que parecen infravalorados por alguna forma de análisis fundamental.

Varios

Además de las estrategias dentro de las cuatro categorías principales, existen varias estrategias que no encajan completamente en estas categorías.

- Fund of hedge funds (multi-manager): a hedge fund with a diversified portfolio of numerous underlying single-manager hedge funds.

- Multi-gerente: un fondo de cobertura en el que la inversión se extiende a lo largo de subdirectores separados invirtiendo en su propia estrategia.

- Multi-strategia: un fondo de cobertura utilizando una combinación de diferentes estrategias.

- 130-30 fondos: fondos de acciones con 130% de largo y 30% de posiciones cortas, dejando una posición neta larga del 100%.

- Paridad de riesgo: equiparación del riesgo asignando fondos a una amplia gama de categorías al mismo tiempo que maximiza las ganancias mediante el aprovechamiento de recursos financieros.

- IA-driven: usando sofisticados modelos de aprendizaje automático y a veces grandes datos.

Riesgo

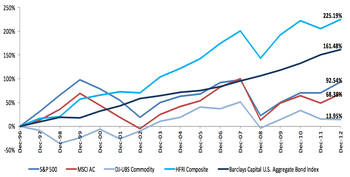

Para un inversor que ya posee grandes cantidades de acciones y bonos, la inversión en fondos de cobertura puede brindar diversificación y reducir el riesgo general de la cartera. Los administradores de fondos de cobertura a menudo tienen como objetivo producir rendimientos que no estén relativamente correlacionados con los índices del mercado y que sean consistentes con los valores de los inversores. nivel de riesgo deseado. Si bien la cobertura puede reducir algunos riesgos de una inversión, generalmente aumenta otros, como el riesgo operativo y el riesgo de modelo, por lo que el riesgo general se reduce pero no se puede eliminar. Según un informe del Grupo Hennessee, los fondos de cobertura fueron aproximadamente un tercio menos volátiles que el S&P 500 entre 1993 y 2010.

Gestión de riesgos

En la mayoría de los países, los inversionistas en fondos de cobertura deben ser inversionistas calificados que se supone que conocen los riesgos de la inversión y aceptan estos riesgos debido a los rendimientos potenciales en relación con esos riesgos. Los gestores de fondos pueden emplear amplias estrategias de gestión de riesgos para proteger el fondo y los inversores. Según el Financial Times, "los grandes fondos de cobertura tienen algunas de las prácticas de gestión de riesgos más sofisticadas y exigentes en cualquier parte de la gestión de activos." Es probable que los administradores de fondos de cobertura que mantienen una gran cantidad de posiciones de inversión por períodos cortos cuenten con un sistema de administración de riesgos particularmente completo, y se ha vuelto habitual que los fondos tengan oficiales de riesgo independientes que evalúan y administran los riesgos pero que no están involucrados en otros aspectos. comercio. Se utiliza una variedad de diferentes técnicas y modelos de medición para estimar el riesgo de acuerdo con el apalancamiento, la liquidez y la estrategia de inversión del fondo. La no normalidad de los rendimientos, el agrupamiento de la volatilidad y las tendencias no siempre se tienen en cuenta mediante las metodologías convencionales de medición del riesgo y, por lo tanto, además del valor en riesgo y mediciones similares, los fondos pueden utilizar medidas integradas, como retiros.

Además de evaluar los riesgos relacionados con el mercado que pueden surgir de una inversión, los inversores suelen emplear la debida diligencia operativa para evaluar el riesgo de que un error o fraude en un fondo de cobertura pueda resultar en una pérdida para el inversor. Las consideraciones incluirán la organización y gestión de operaciones en el administrador del fondo de cobertura, si es probable que la estrategia de inversión sea sostenible y la capacidad del fondo para desarrollarse como empresa.

Transparencia y consideraciones normativas

Dado que los fondos de cobertura son entidades privadas y tienen pocos requisitos de divulgación pública, esto a veces se percibe como una falta de transparencia. Otra percepción común de los fondos de cobertura es que sus administradores no están sujetos a tanta supervisión regulatoria y/o requisitos de registro como otros administradores de inversiones financieras, y son más propensos a riesgos idiosincrásicos específicos del administrador, como desviaciones de estilo, operaciones defectuosas o fraude. Las nuevas regulaciones introducidas en los EE. UU. y la UE a partir de 2010 requerían que los administradores de fondos de cobertura reportaran más información, lo que llevó a una mayor transparencia. Además, los inversionistas, particularmente los inversionistas institucionales, están alentando mayores desarrollos en la gestión de riesgos de los fondos de cobertura, tanto a través de prácticas internas como de requisitos normativos externos. La creciente influencia de los inversores institucionales ha llevado a una mayor transparencia: los fondos de cobertura brindan cada vez más información a los inversores, incluida la metodología de valoración, las posiciones y la exposición al apalancamiento.

Riesgos compartidos con otros tipos de inversión

Los fondos de cobertura comparten muchos de los mismos tipos de riesgo que otras clases de inversión, incluido el riesgo de liquidez y el riesgo del administrador. La liquidez se refiere al grado en que un activo puede comprarse y venderse o convertirse en efectivo; Al igual que los fondos de capital privado, los fondos de cobertura emplean un período de bloqueo durante el cual un inversor no puede retirar dinero. El riesgo del gestor se refiere a aquellos riesgos que surgen de la gestión de fondos. Además de riesgos específicos como la deriva de estilo, que se refiere a un administrador de fondos "a la deriva" lejos de un área de especialización específica, los factores de riesgo del administrador incluyen el riesgo de valoración, el riesgo de capacidad, el riesgo de concentración y el riesgo de apalancamiento. El riesgo de valoración se refiere a la preocupación de que el valor liquidativo (NAV) de las inversiones pueda ser inexacto; el riesgo de capacidad puede surgir al colocar demasiado dinero en una estrategia en particular, lo que puede conducir al deterioro del rendimiento del fondo; y el riesgo de concentración puede surgir si un fondo tiene demasiada exposición a una inversión, sector, estrategia comercial o grupo de fondos correlacionados en particular. Estos riesgos pueden gestionarse a través de controles definidos sobre conflictos de intereses, restricciones en la asignación de fondos y límites de exposición establecidos para las estrategias.

Muchos fondos de inversión utilizan el apalancamiento, la práctica de pedir dinero prestado, negociar con margen o usar derivados para obtener una exposición al mercado superior a la proporcionada por los inversores' capital. Aunque el apalancamiento puede aumentar los rendimientos potenciales, la oportunidad de mayores ganancias se sopesa frente a la posibilidad de mayores pérdidas. Es probable que los fondos de cobertura que emplean apalancamiento se involucren en prácticas extensivas de gestión de riesgos. En comparación con los bancos de inversión, el apalancamiento de los fondos de cobertura es relativamente bajo; según un documento de trabajo de la Oficina Nacional de Investigación Económica, el apalancamiento promedio de los bancos de inversión es de 14,2, en comparación con entre 1,5 y 2,5 de los fondos de cobertura.

Se percibe que algunos tipos de fondos, incluidos los fondos de cobertura, tienen un mayor apetito por el riesgo, con la intención de maximizar los rendimientos, sujeto a la tolerancia al riesgo de los inversores y el administrador del fondo. Los administradores tendrán un incentivo adicional para aumentar la supervisión del riesgo cuando su propio capital se invierta en el fondo.

Honorarios y remuneración

Comisiones pagadas a fondos de cobertura

Las empresas de gestión de fondos de cobertura normalmente cobran a sus fondos una comisión de gestión y una comisión de rendimiento.

Los honorarios de gestión se calculan como un porcentaje del valor liquidativo del fondo y, por lo general, oscilan entre el 1 % y el 4 % anual, siendo el 2 % el estándar. Suelen expresarse como porcentaje anual, pero se calculan y pagan mensual o trimestralmente. Las tarifas de gestión de los fondos de cobertura están diseñadas para cubrir los costos operativos del administrador, mientras que la tarifa de rendimiento proporciona las ganancias del administrador. Sin embargo, debido a las economías de escala, la comisión de gestión de los fondos más grandes puede generar una parte importante de los beneficios de un gestor y, como resultado, algunos fondos públicos de pensiones, como CalPERS, han criticado algunas comisiones por ser demasiado elevadas..

La comisión de rendimiento suele ser el 20 % de los beneficios del fondo durante cualquier año, aunque las comisiones de rendimiento oscilan entre el 10 % y el 50 %. Las comisiones de rendimiento están destinadas a ofrecer un incentivo para que un gestor genere beneficios. Warren Buffett criticó las tarifas de rendimiento, quien cree que debido a que los fondos de cobertura comparten solo las ganancias y no las pérdidas, tales tarifas crean un incentivo para la gestión de inversiones de alto riesgo. Las tasas de la comisión de rendimiento han caído desde el comienzo de la crisis crediticia.

Casi todas las tarifas de rendimiento de los fondos de cobertura incluyen una "marca máxima" (o "disposición de transferencia de pérdidas"), lo que significa que la tarifa de rendimiento solo se aplica a las ganancias netas (es decir, las ganancias después de que se hayan recuperado las pérdidas de años anteriores). Esto evita que los administradores reciban comisiones por desempeño volátil, aunque un administrador a veces cierra un fondo que ha sufrido pérdidas graves y comienza uno nuevo, en lugar de intentar recuperar las pérdidas durante varios años sin una comisión por desempeño.

Algunas tarifas de rendimiento incluyen un "obstáculo", de modo que solo se paga una tarifa por el rendimiento del fondo que supere una tasa de referencia (p. ej., LIBOR) o un porcentaje fijo. El obstáculo generalmente está vinculado a una tasa de referencia como Libor o la tasa de las letras del Tesoro a un año más un diferencial. Un "suave" obstáculo significa que la comisión de rendimiento se calcula sobre todos los rendimientos del fondo si se supera la tasa crítica. Un "duro" el obstáculo se calcula solo sobre los rendimientos por encima de la tasa crítica. Por ejemplo, el administrador establece una tasa crítica igual al 5 % y el fondo devuelve un 15 %; las tarifas de incentivo solo se aplicarían al 10 % por encima de la tasa crítica. El objetivo de un obstáculo es garantizar que un administrador solo sea recompensado si el fondo genera rendimientos superiores a los que el inversor habría recibido si hubiera invertido su dinero en otro lugar.

Algunos fondos de cobertura cobran una tarifa de redención (o tarifa de retiro) por retiros anticipados durante un período de tiempo específico (generalmente un año), o cuando los retiros superan un porcentaje predeterminado de la inversión original. El propósito de la tarifa es desalentar la inversión a corto plazo, reducir la rotación y disuadir los retiros después de períodos de bajo rendimiento. A diferencia de las tarifas de gestión y las tarifas de rendimiento, las tarifas de reembolso generalmente se quedan en el fondo y se redistribuyen entre todos los inversores.

Remuneración de los gestores de cartera

Las empresas de gestión de fondos de cobertura a menudo son propiedad de sus gestores de cartera, que por lo tanto tienen derecho a cualquier beneficio que genere la empresa. Dado que los honorarios de gestión están destinados a cubrir los costos operativos de la empresa, los honorarios de desempeño (y cualquier exceso de honorarios de gestión) generalmente se distribuyen a los propietarios de la empresa como ganancias. Los fondos no suelen reportar compensación, por lo que las listas publicadas de los montos ganados por los altos gerentes tienden a ser estimaciones basadas en factores como las tarifas cobradas por sus fondos y el capital que se cree que han invertido en ellos. Muchos administradores han acumulado grandes participaciones en sus propios fondos y, por lo tanto, los principales administradores de fondos de cobertura pueden ganar cantidades extraordinarias de dinero, quizás hasta $ 4 mil millones en un buen año.

Las ganancias en la parte superior son más altas que en cualquier otro sector de la industria financiera y, en conjunto, los 25 mejores administradores de fondos de cobertura ganan regularmente más que los 500 directores ejecutivos del S&P 500. La mayoría de los administradores de fondos de cobertura son Sin embargo, reciben una remuneración mucho menor y, si no se ganan comisiones por desempeño, es poco probable que, al menos, los pequeños administradores reciban cantidades significativas.

En 2011, el gerente superior ganó $ 3 mil millones, el décimo ganó $ 210 millones y el 30 ganó $ 80 millones. En 2011, las ganancias promedio de los 25 administradores de fondos de cobertura mejor remunerados en los Estados Unidos fue de $ 576 millones, mientras que la compensación total promedio para todos los profesionales de inversión de fondos de cobertura fue de $ 690,786 y la mediana fue de $ 312,329. Las mismas cifras para los directores ejecutivos de los fondos de cobertura fueron $1,037,151 y $600,000, y para los directores de inversiones fueron $1,039,974 y $300,000, respectivamente.

De las 1226 personas en la lista mundial de multimillonarios de Forbes para 2012, 36 de los financistas enumerados "obtuvieron porciones significativas" de su riqueza de la gestión de fondos de cobertura. Entre las 1000 personas más ricas del Reino Unido, 54 eran gestores de fondos de cobertura, según la Rich List del Sunday Times de 2012.

Un administrador de cartera corre el riesgo de perder su compensación anterior si se involucra en el uso de información privilegiada. En Morgan Stanley v. Skowron, 989 F. Supp. 2d 356 (S.D.N.Y. 2013), aplicando la doctrina del servidor desleal de Nueva York, el tribunal sostuvo que el administrador de cartera de un fondo de cobertura se involucra en el uso de información privilegiada en violación del código de conducta de su empresa, que también le exigió que denunciara su mala conducta, debe reembolsar a su empleador los $31 millones completos que su empleador le pagó como compensación durante su período de deslealtad. El tribunal calificó el uso de información privilegiada como el "abuso máximo de la posición de un administrador de cartera". El juez también escribió: "Además de exponer a Morgan Stanley a investigaciones gubernamentales y pérdidas financieras directas, el comportamiento de Skowron dañó la reputación de la empresa, un activo corporativo valioso".

Estructura

Un fondo de cobertura es un vehículo de inversión que suele estar estructurado como una corporación extraterritorial, una sociedad limitada o una sociedad de responsabilidad limitada. El fondo es administrado por un administrador de inversiones en la forma de una organización o empresa que es legal y financieramente distinta del fondo de cobertura y su cartera de activos. Muchos administradores de inversiones utilizan proveedores de servicios para el apoyo operativo. Los proveedores de servicios incluyen corredores principales, bancos, administradores, distribuidores y firmas de contabilidad.

Bróker principal

Los principales corredores liquidan operaciones y brindan apalancamiento y financiamiento a corto plazo. Suelen ser divisiones de grandes bancos de inversión. El corredor principal actúa como contraparte de los contratos de derivados y presta valores para estrategias de inversión particulares, como acciones largas/cortas y arbitraje de bonos convertibles. Puede proporcionar servicios de custodia para los activos del fondo y servicios de compensación y ejecución comercial para el administrador del fondo de cobertura.

Administrador

Los administradores de fondos de cobertura suelen ser responsables de los servicios de valoración y, a menudo, de las operaciones y la contabilidad.

El cálculo del valor liquidativo ("NAV") por parte del administrador, incluido el precio de los valores al valor de mercado actual y el cálculo de las acumulaciones de ingresos y gastos del fondo, es un administrador principal tarea, porque es el precio al que los inversores compran y venden acciones en el fondo. El cálculo preciso y oportuno del NAV por parte del administrador es vital. El caso de Anwar v. Fairfield Greenwich (SDNY 2015) es el principal caso relacionado con la responsabilidad del administrador del fondo por no manejar adecuadamente sus obligaciones relacionadas con el NAV. Allí, el administrador del fondo de cobertura y otros demandados llegaron a un acuerdo en 2016 pagando a los inversores demandantes de Anwar 235 millones de dólares.

El soporte administrativo del administrador permite que los administradores de fondos se concentren en las transacciones. Los administradores también tramitan suscripciones y reembolsos y realizan diversos servicios al accionista. Los fondos de cobertura en los Estados Unidos no están obligados a designar un administrador y todas estas funciones pueden ser realizadas por un administrador de inversiones. En este acuerdo pueden surgir varias situaciones de conflicto de intereses, particularmente en el cálculo del valor liquidativo de un fondo. La mayoría de los fondos emplean auditores externos, lo que podría decirse que ofrece un mayor grado de transparencia.

Auditor

Un auditor es una firma contable independiente que se utiliza para realizar una auditoría completa de los estados financieros del fondo. La auditoría de fin de año se realiza de acuerdo con las prácticas contables estándar vigentes en el país en el que se estableció el fondo, generalmente US GAAP o las Normas Internacionales de Información Financiera (IFRS). El auditor puede verificar el NAV y los activos bajo administración (AUM) del fondo. Algunos auditores solo proporcionan "NAV lite" servicios, lo que significa que la valoración se basa en los precios recibidos del administrador en lugar de una evaluación independiente.

Distribuidora

(feminine)Un distribuidor es un suscriptor, corredor, intermediario u otra persona que participa en la distribución de valores. El distribuidor también es responsable de comercializar el fondo entre posibles inversores. Muchos fondos de cobertura no tienen distribuidores y, en tales casos, el administrador de inversiones será responsable de la distribución de valores y la comercialización, aunque muchos fondos también utilizan agentes de colocación y corredores de bolsa para la distribución.

Domicilio y fiscalidad

La estructura legal de un fondo de cobertura específico, en particular su domicilio y el tipo de entidad legal en uso, suele estar determinada por las expectativas fiscales de los inversores del fondo. Las consideraciones regulatorias también desempeñarán un papel. Muchos fondos de cobertura se establecen en centros financieros extraterritoriales para evitar consecuencias fiscales adversas para sus inversores extranjeros y exentos de impuestos. Los fondos extraterritoriales que invierten en los EE. UU. generalmente pagan impuestos de retención sobre ciertos tipos de ingresos de inversión, pero no el impuesto sobre las ganancias de capital de los EE. UU. Sin embargo, los inversores del fondo están sujetos a impuestos en sus propias jurisdicciones sobre cualquier incremento en el valor de sus inversiones. Este tratamiento fiscal promueve las inversiones transfronterizas al limitar el potencial de múltiples jurisdicciones para imponer impuestos a los inversores.

Los inversores exentos de impuestos de EE. UU. (como los planes de pensión y las dotaciones) invierten principalmente en fondos de cobertura extraterritoriales para preservar su estado de exención de impuestos y evitar ingresos imponibles comerciales no relacionados. El administrador de inversiones, que generalmente tiene su sede en un importante centro financiero, paga impuestos sobre sus tarifas de administración de acuerdo con las leyes fiscales del estado y país donde se encuentra. En 2011, la mitad de los fondos de cobertura existentes estaban registrados en el extranjero y la otra mitad en el país. Las Islas Caimán fueron el lugar líder para los fondos extraterritoriales, representando el 34% del número total de fondos de cobertura globales. Estados Unidos tenía el 24 %, Luxemburgo el 10 %, Irlanda el 7 %, las Islas Vírgenes Británicas el 6 % y las Bermudas el 3 %.

Los fondos de cobertura se aprovechan de una escapatoria fiscal llamada interés acarreado para eludir el pago de impuestos excesivos mediante maniobras legalistas sofisticadas de su parte.

Opciones de cesta

Deutsche Bank y Barclays crearon opciones especiales para los clientes de fondos de cobertura en los nombres de los bancos y reclamaron ser dueños de los activos, cuando de hecho los clientes de fondos de cobertura tenían el control total de los activos y cosecharon los beneficios. Los fondos de cobertura ejecutarían entonces los oficios –muchos de ellos unos segundos de duración – pero esperar hasta poco después de un año había pasado para ejercer las opciones, permitiéndoles reportar las ganancias a una tasa de ganancia de capital a largo plazo más baja.

—Alexandra Stevenson. 8 de julio de 2015. El New York Times

El Subcomité Permanente de Investigaciones del Senado de EE. UU. presidido por Carl Levin emitió un informe de 2014 que encontró que entre 1998 y 2013, los fondos de cobertura evitaron miles de millones de dólares en impuestos mediante el uso de opciones de canasta. El Servicio de Impuestos Internos comenzó a investigar a Renaissance Technologies en 2009 y Levin criticó al IRS por tomarse seis años para investigar a la empresa. Mediante el uso de opciones de canasta, Renaissance evitó "más de $6 mil millones en impuestos durante más de una década".

Estos bancos y fondos de cobertura involucrados en este caso utilizaron productos financieros estructurados dudosos en un juego gigante de 'aparentar', costando a los miles de millones del Tesoro y eliminando las salvaguardias que protegen a la economía de préstamos bancarios excesivos para especulación de acciones.

—Carl Levin. 2015. Subcomité Permanente de Investigaciones del Senado

Una docena de otros fondos de cobertura junto con Renaissance Technologies utilizaron Deutsche Bank's y Barclays' opciones de cesta Renaissance argumentó que las opciones de canasta eran "extremadamente importantes porque le daban al fondo de cobertura la capacidad de aumentar sus rendimientos tomando más préstamos y protegiéndolos contra fallas en el modelo y la programación". En julio de 2015, el Servicio de Impuestos Internos de los Estados Unidos afirmó que los fondos de cobertura usaban opciones de canasta 'para eludir los impuestos en las transacciones a corto plazo'. Estas opciones de la canasta ahora se etiquetarán como transacciones enumeradas que deben declararse en las declaraciones de impuestos, y el incumplimiento resultaría en una sanción.

Ubicaciones de los administradores de inversiones

A diferencia de los propios fondos, los administradores de inversiones se encuentran principalmente en el país. Estados Unidos sigue siendo el mayor centro de inversión con fondos estadounidenses que gestionan alrededor del 70 % de los activos mundiales a finales de 2011. A partir de abril de 2012, había aproximadamente 3.990 asesores de inversión que gestionaban uno o más fondos de cobertura privados registrados en Securities and Comisión de Cambio. La ciudad de Nueva York y el área de Gold Coast de Connecticut son las principales ubicaciones para los administradores de fondos de cobertura de EE. UU.

Londres era el centro líder de Europa para los administradores de fondos de cobertura, pero desde el referéndum del Brexit, algunos fondos de cobertura que antes tenían su sede en Londres se han trasladado a otros centros financieros europeos como Fráncfort, Luxemburgo, París y Dublín, mientras que otros Los fondos de cobertura han trasladado sus oficinas centrales europeas a la ciudad de Nueva York. Antes del Brexit, según datos de EuroHedge, alrededor de 800 fondos ubicados en el Reino Unido habían gestionado el 85 % de los activos de fondos de cobertura con sede en Europa en 2011. El interés en los fondos de cobertura en Asia ha aumentado significativamente desde 2003, especialmente en Japón, Hong Kong y Singapur.. Después del Brexit, Europa y EE. UU. siguen siendo los principales lugares para la gestión de los activos de los fondos de cobertura asiáticos.

Persona jurídica

Las estructuras legales de los fondos de cobertura varían según la ubicación y los inversores. Los fondos de cobertura de EE. UU. dirigidos a inversores sujetos a impuestos con sede en EE. UU. generalmente están estructurados como sociedades limitadas o compañías de responsabilidad limitada. Las sociedades limitadas y otras estructuras de impuestos continuos aseguran que los inversores en fondos de cobertura no estén sujetos a impuestos tanto a nivel de entidad como a nivel personal. Un fondo de cobertura estructurado como una sociedad limitada debe tener un socio general. El socio general puede ser un individuo o una corporación. El socio general sirve como gerente de la sociedad limitada y tiene responsabilidad ilimitada. Los socios limitados sirven como inversionistas del fondo y no tienen responsabilidad por las decisiones de administración o inversión. Su responsabilidad se limita a la cantidad de dinero que invierten para los intereses de la sociedad. Como alternativa a un acuerdo de sociedad limitada, los fondos de cobertura nacionales de EE. UU. pueden estructurarse como sociedades de responsabilidad limitada, con miembros que actúan como accionistas corporativos y disfrutan de protección contra la responsabilidad individual.

Por el contrario, los fondos corporativos extraterritoriales suelen utilizarse para inversores no estadounidenses y, cuando están domiciliados en un paraíso fiscal extraterritorial aplicable, no se impone ningún impuesto a nivel de entidad. Muchos administradores de fondos extraterritoriales permiten la participación de inversionistas estadounidenses exentos de impuestos, como fondos de pensiones, dotaciones institucionales y fideicomisos benéficos. Como una estructura legal alternativa, los fondos extraterritoriales pueden formarse como un fideicomiso de unidad abierto utilizando una estructura de fondo mutuo no incorporada. Los inversionistas japoneses prefieren invertir en fideicomisos de unidades, como los disponibles en las Islas Caimán.

El administrador de inversiones que organiza el fondo de cobertura puede conservar una participación en el fondo, ya sea como socio general de una sociedad limitada o como titular de "acciones de fundador" en un fondo corporativo. Para los fondos extraterritoriales estructurados como entidades corporativas, el fondo puede designar una junta directiva. La función principal de la junta es proporcionar una capa de supervisión mientras representa los intereses de los accionistas. Sin embargo, en la práctica, los miembros de la junta pueden carecer de la experiencia suficiente para ser efectivos en el desempeño de esos deberes. La junta puede incluir tanto directores afiliados que son empleados del fondo como directores independientes cuya relación con el fondo es limitada.

Tipos de fondos

- Los fondos de cobertura de composición abierta siguen emitiendo acciones a nuevos inversores y permiten retiros periódicos al valor neto de activos ("NAV") para cada parte.

- Los fondos de cobertura cerrados emiten un número limitado de acciones negociables al comienzo.

- Las acciones de los fondos de cobertura enumerados se comercializan en bolsas de valores, como la Bolsa de Valores de Irlanda, y pueden ser adquiridas por inversores no acreditados.

Bolsillos laterales

Un bolsillo lateral es un mecanismo mediante el cual un fondo compartimenta los activos que son relativamente poco líquidos o difíciles de valorar de forma fiable. Cuando una inversión se embolsa lateralmente, su valor se calcula por separado del valor de la cartera principal del fondo. Debido a que los bolsillos laterales se utilizan para mantener inversiones ilíquidas, los inversores no tienen los derechos de rescate estándar con respecto a la inversión de bolsillo lateral que tienen con respecto a la cartera principal del fondo. Las ganancias o pérdidas de la inversión se asignan sobre una base prorrateada solo a aquellos que son inversionistas en el momento en que la inversión se coloca en el bolsillo adicional y no se comparten con nuevos inversionistas. Los fondos suelen llevar activos de bolsillo laterales "al costo" a efectos del cálculo de las comisiones de gestión y la presentación de informes sobre valores liquidativos. Esto permite a los gestores de fondos evitar intentar una valoración de las inversiones subyacentes, que pueden no tener siempre un valor de mercado fácilmente disponible.

Los fondos de cobertura utilizaron mucho los bolsillos laterales durante la crisis financiera de 2007-2008 en medio de una avalancha de solicitudes de retiro. Los bolsillos laterales permitieron a los administradores de fondos reservar valores ilíquidos hasta que mejorara la liquidez del mercado, un movimiento que podría reducir las pérdidas. Sin embargo, como la práctica restringe a los inversores' capacidad de redimir sus inversiones a menudo es impopular y muchos han alegado que se ha abusado o aplicado injustamente. La SEC también ha expresado su preocupación por el uso agresivo de los bolsillos laterales y ha sancionado a ciertos administradores de fondos por su uso inapropiado.

Regulación

Los fondos de cobertura deben cumplir con las leyes regulatorias nacionales, federales y estatales en sus respectivas ubicaciones. Las regulaciones y restricciones de EE. UU. que se aplican a los fondos de cobertura difieren de las que se aplican a sus fondos mutuos. Los fondos mutuos, a diferencia de los fondos de cobertura y otros fondos privados, están sujetos a la Ley de Compañías de Inversión de 1940, que es un régimen regulatorio muy detallado y extenso. Según un informe de la Organización Internacional de Comisiones de Valores, la forma más común de regulación se refiere a las restricciones a los asesores financieros y administradores de fondos de cobertura en un esfuerzo por minimizar el fraude de los clientes. Por otro lado, los fondos de cobertura de EE. UU. están exentos de muchos de los requisitos estándar de registro e información porque solo aceptan inversores acreditados. En 2010, se promulgaron regulaciones en los EE. UU. y la Unión Europea que introdujeron requisitos adicionales de informes de fondos de cobertura. Estos incluyeron la Ley de Reforma Dodd-Frank Wall Street de los EE. UU. y la Directiva Europea de Administradores de Fondos de Inversión Alternativa.

En 2007, en un esfuerzo por participar en la autorregulación, 14 administradores de fondos de cobertura líderes desarrollaron un conjunto voluntario de estándares internacionales en mejores prácticas y conocido como los Estándares de fondos de cobertura que fueron diseñados para crear un "marco de transparencia, integridad y buen gobierno" en la industria de fondos de cobertura. La Junta de Estándares de Fondos de Cobertura se creó para impulsar y mantener estos estándares en el futuro, y para 2016 tenía aproximadamente 200 administradores de fondos de cobertura e inversores institucionales con un valor de inversión de US $ 3 billones que respaldan los estándares. La Managed Funds Association es una asociación comercial con sede en los EE. UU., mientras que la Alternative Investment Management Association es la contraparte principalmente europea.

Estados Unidos

Los fondos de cobertura dentro de los EE. UU. están sujetos a requisitos regulatorios, de informes y de mantenimiento de registros. Muchos fondos de cobertura también se encuentran bajo la jurisdicción de la Comisión de Comercio de Futuros de Productos Básicos y están sujetos a las normas y disposiciones de la Ley de Intercambio de Productos Básicos de 1922, que prohíbe el fraude y la manipulación. La Ley de Valores de 1933 requería que las empresas presentaran una declaración de registro ante la SEC para cumplir con sus reglas de colocación privada antes de ofrecer sus valores al público, y la mayoría de los fondos de cobertura tradicionales en los Estados Unidos se ofrecen efectivamente como ofertas de colocación privada. La Ley de Bolsa de Valores de 1934 requería que un fondo con más de 499 inversores se registrara en la SEC. La Ley de Asesores de Inversiones de 1940 contenía disposiciones antifraude que regulaban a los administradores y asesores de fondos de cobertura, creaban límites para el número y tipos de inversores y prohibían las ofertas públicas. La Ley también eximió a los fondos de cobertura del registro obligatorio ante la SEC al vender a inversores acreditados con un mínimo de 5 millones de dólares estadounidenses en activos de inversión. También calificaron empresas e inversionistas institucionales con al menos US$25 millones en activos de inversión.

En diciembre de 2004, la SEC comenzó a exigir que los asesores de fondos de cobertura, que gestionan más de 25 millones de dólares estadounidenses y con más de 14 inversores, se registren en la SEC en virtud de la Ley de Asesores de Inversiones. La SEC declaró que estaba adoptando un "enfoque basado en el riesgo" para monitorear los fondos de cobertura como parte de su régimen regulatorio en evolución para la industria floreciente. La nueva regla fue controvertida, con dos comisionados en desacuerdo, y luego fue impugnada en los tribunales por un administrador de fondos de cobertura. En junio de 2006, la Corte de Apelaciones del Distrito de Columbia de EE. UU. anuló la regla y la envió de regreso a la agencia para que la revisara. En respuesta a la decisión judicial, en 2007 la SEC adoptó la Regla 206(4)-8, que a diferencia de la regla impugnada anteriormente, "no impone obligaciones adicionales de presentación, informe o divulgación" pero potencialmente aumenta el "riesgo de acción coercitiva" por actividad negligente o fraudulenta. Los administradores de fondos de cobertura con al menos USD 100 millones en activos bajo administración deben presentar informes públicos trimestrales que revelen la propiedad de valores de renta variable registrados y están sujetos a divulgación pública si poseen más del 5 % de la clase de cualquier valor de renta variable registrado. Los asesores registrados deben informar sus prácticas comerciales y antecedentes disciplinarios a la SEC y a sus inversores. Deben tener políticas de cumplimiento por escrito, un director de cumplimiento y sus registros y prácticas pueden ser examinados por la SEC.

La Ley de Reforma de Wall Street Dodd-Frank de EE. UU. se aprobó en julio de 2010 y requiere el registro ante la SEC de asesores que administren fondos privados con más de USD 150 millones en activos. Los administradores registrados deben presentar el Formulario ADV ante la SEC, así como información sobre sus activos bajo administración y posiciones comerciales. Anteriormente, los asesores con menos de 15 clientes estaban exentos, aunque muchos asesores de fondos de cobertura se registraron voluntariamente en la SEC para satisfacer a los inversores institucionales. Bajo Dodd-Frank, los asesores de inversiones con menos de US$100 millones en activos bajo administración quedaron sujetos a la regulación estatal. Esto aumentó el número de fondos de cobertura bajo supervisión estatal. Los asesores en el extranjero que administraron más de US$25 millones también debían registrarse en la SEC. La Ley requiere que los fondos de cobertura brinden información sobre sus operaciones y carteras a los reguladores, incluido el Consejo de Supervisión de Estabilidad Financiera recientemente creado. En este sentido, la mayoría de los fondos de cobertura y otros fondos privados, incluidos los fondos de capital privado, deben presentar el Formulario PF ante la SEC, que es un formulario de informe extenso con datos sustanciales sobre los fondos. actividades y puestos. Según la "Regla de Volcker," los reguladores también están obligados a implementar regulaciones para los bancos, sus afiliados y sociedades de cartera para limitar sus relaciones con fondos de cobertura y prohibir que estas organizaciones operen por cuenta propia, y limitar su inversión y patrocinio de fondos de cobertura.

Europa

Dentro de la Unión Europea (UE), los fondos de cobertura están regulados principalmente a través de sus administradores. En el Reino Unido, donde tiene su sede el 80 % de los fondos de cobertura de Europa, los administradores de fondos de cobertura deben estar autorizados y regulados por la Autoridad de Conducta Financiera (FCA). Cada país tiene sus propias restricciones específicas sobre las actividades de los fondos de cobertura, incluidos los controles sobre el uso de derivados en Portugal y los límites sobre el apalancamiento en Francia.

En la UE, los administradores están sujetos a la Directiva de la UE sobre administradores de fondos de inversión alternativos (AIFMD). Según la UE, el objetivo de la directiva es proporcionar un mayor seguimiento y control de los fondos de inversión alternativos. AIFMD requiere que todos los administradores de fondos de cobertura de la UE se registren con las autoridades reguladoras nacionales y divulguen más información, con mayor frecuencia. También ordena a los administradores de fondos de cobertura que mantengan mayores cantidades de capital. AIFMD también introdujo un "pasaporte" para fondos de cobertura autorizados en un país de la UE para operar en toda la UE. El alcance de AIFMD es amplio y abarca gestores ubicados dentro de la UE, así como gestores fuera de la UE que comercializan sus fondos a inversores europeos. Un aspecto de AIFMD que desafía las prácticas establecidas en el sector de los fondos de cobertura es la posible restricción de la remuneración a través de aplazamientos de bonificación y disposiciones de recuperación.

Mar adentro

Algunos fondos de cobertura se establecen en centros extraterritoriales, como las Islas Caimán, Dublín, Luxemburgo, Singapur, las Islas Vírgenes Británicas y las Bermudas, que tienen diferentes regulaciones relativas a los inversores no acreditados, la confidencialidad del cliente y la independencia del administrador de fondos.

Sudáfrica

En Sudáfrica, los administradores de fondos de inversión deben estar aprobados por la Junta de Servicios Financieros (FSB) y registrarse en ella.

Rendimiento

Medición

Las estadísticas de rendimiento de los fondos de cobertura individuales son difíciles de obtener, ya que históricamente no se ha requerido que los fondos informen su rendimiento a un depósito central, y las restricciones contra las ofertas públicas y la publicidad han llevado a muchos administradores a negarse a proporcionar información de rendimiento públicamente. Sin embargo, los resúmenes del desempeño de los fondos de cobertura individuales ocasionalmente están disponibles en revistas y bases de datos de la industria.

Una estimación es que el fondo de cobertura promedio rindió un 11,4 % por año, lo que representa un rendimiento del 6,7 % por encima del rendimiento general del mercado antes de las tarifas, según los datos de rendimiento de 8400 fondos de cobertura. Otra estimación es que, entre enero de 2000 y diciembre de 2009, los fondos de cobertura superaron a otras inversiones y fueron sustancialmente menos volátiles, con acciones que cayeron un promedio de 2,62% por año durante la década y fondos de cobertura que aumentaron un promedio de 6,54% por año; este fue un período inusualmente volátil con la burbuja de las puntocom de 2001-2002 y una recesión que comenzó a mediados de 2007. Sin embargo, datos más recientes muestran que el desempeño de los fondos de cobertura disminuyó y tuvo un rendimiento inferior al del mercado desde aproximadamente 2009 hasta 2016.

El rendimiento de los fondos de cobertura se mide comparando sus rendimientos con una estimación de su riesgo. Las medidas comunes son el índice de Sharpe, la medida de Treynor y el alfa de Jensen. Estas medidas funcionan mejor cuando los rendimientos siguen distribuciones normales sin autocorrelación, y estos supuestos a menudo no se cumplen en la práctica.

Se han introducido nuevas medidas de desempeño que intentan abordar algunas de las preocupaciones teóricas con los indicadores tradicionales, que incluyen: índices de Sharpe modificados; la relación Omega introducida por Keating y Shadwick en 2002; Rendimiento ajustado al riesgo de inversiones alternativas (AIRAP) publicado por Sharma en 2004; y Kappa desarrollado por Kaplan y Knowles en 2004.

Efecto del tamaño del sector

Existe un debate sobre si alfa (el elemento de habilidad del administrador en el desempeño) se ha diluido por la expansión de la industria de fondos de cobertura. Se dan dos razones. Primero, el aumento en el volumen negociado puede haber estado reduciendo las anomalías del mercado que son una fuente del desempeño de los fondos de cobertura. En segundo lugar, el modelo de remuneración está atrayendo a más gerentes, lo que puede diluir el talento disponible en la industria.

Índices de fondos de cobertura

Los índices juegan un papel central e inequívoco en los mercados de activos tradicionales, donde son ampliamente aceptados como representativos de sus carteras subyacentes. Los productos de fondos indexados de renta variable y deuda brindan acceso invertible a la mayoría de los mercados desarrollados en estas clases de activos.

Los índices de fondos de cobertura son más problemáticos. El fondo de cobertura típico no cotiza en bolsa, aceptará inversiones solo a discreción del administrador y no tiene la obligación de publicar los rendimientos. A pesar de estos desafíos, se han desarrollado índices no invertibles, invertibles y clónicos.

Índices no invertibles

Los índices no invertibles son de carácter indicativo y tienen como objetivo representar el rendimiento de alguna base de datos de fondos de cobertura utilizando alguna medida, como la media, la mediana o la media ponderada de una base de datos de fondos de cobertura. Las bases de datos tienen diversos criterios de selección y métodos de construcción, y ninguna base de datos individual captura todos los fondos. Esto conduce a diferencias significativas en el rendimiento informado entre los diferentes índices.

Aunque pretenden ser representativos, los índices no invertibles sufren una larga y en gran medida inevitable lista de sesgos. Fondos' la participación en una base de datos es voluntaria, lo que genera un sesgo de autoselección porque los fondos que eligen informar pueden no ser típicos de los fondos en su conjunto. Por ejemplo, algunos no informan debido a los malos resultados o porque ya han alcanzado el tamaño objetivo y no desean recaudar más dinero.

La corta vida útil de muchos fondos de cobertura significa que hay muchos nuevos participantes y muchas salidas cada año, lo que plantea el problema del sesgo de supervivencia. Si examinamos solo los fondos que han sobrevivido hasta el presente, sobreestimaremos los rendimientos pasados porque muchos de los fondos con peor rendimiento no han sobrevivido, y la asociación observada entre la juventud del fondo y el rendimiento del fondo sugiere que este sesgo puede ser sustancial.

Cuando se agrega un fondo a una base de datos por primera vez, todos o parte de sus datos históricos se registran ex post en la base de datos. Es probable que los fondos solo publiquen sus resultados cuando estos son favorables, por lo que se inflan los rendimientos promedio que muestran los fondos durante su período de incubación. Esto se conoce como "sesgo de historial instantáneo" o "sesgo de relleno".

Índices de inversión

Los índices de inversión son un intento de reducir estos problemas al garantizar que el rendimiento del índice esté disponible para los accionistas. Para crear un índice invertible, el proveedor del índice selecciona fondos y desarrolla productos estructurados o instrumentos derivados que ofrecen el rendimiento del índice. Cuando los inversores compran estos productos, el proveedor del índice realiza las inversiones en los fondos subyacentes, creando un índice invertible similar en cierto modo a un fondo de cartera de fondos de cobertura.

Para que el índice sea invertible, los fondos de cobertura deben estar de acuerdo en aceptar inversiones en los términos proporcionados por el constructor. Para que el índice sea líquido, estos términos deben incluir provisiones para reembolsos que algunos administradores pueden considerar demasiado onerosos para ser aceptables. Esto significa que los índices invertibles no representan el universo total de los fondos de cobertura. Lo que es más grave, subrepresentan a los gerentes más exitosos, que generalmente se niegan a aceptar tales protocolos de inversión.

Replicación de fondos de cobertura

La incorporación más reciente al campo aborda el problema de una manera diferente. En lugar de reflejar el desempeño de los fondos de cobertura reales, adoptan un enfoque estadístico para el análisis de los rendimientos históricos de los fondos de cobertura y lo utilizan para construir un modelo de cómo los rendimientos de los fondos de cobertura responden a los movimientos de varios activos financieros invertibles. Este modelo se utiliza luego para construir una cartera invertible de esos activos. Esto hace que el índice sea invertible y, en principio, puede ser tan representativo como la base de datos de fondos de cobertura a partir de la cual se construyeron. Sin embargo, estos índices de clonación se basan en un proceso de modelado estadístico. Dichos índices tienen una historia demasiado corta para afirmar si este enfoque se considerará exitoso.

Cierres

En marzo de 2017, HFR, un proveedor de servicios y datos de investigación de fondos de cobertura, informó que hubo más cierres de fondos de cobertura en 2016 que durante la recesión de 2009. Según el informe, varios grandes fondos públicos de pensiones retiraron sus inversiones en fondos de cobertura, porque el desempeño deficiente de los fondos como grupo no merecía las altas tarifas que cobraban.

A pesar de que la industria de los fondos de cobertura superó los 3 billones de dólares por primera vez en 2016, la cantidad de nuevos fondos de cobertura lanzados no alcanzó los niveles anteriores a la crisis financiera de 2007-2008. Hubo 729 lanzamientos de fondos de cobertura en 2016, menos que los 784 abiertos en 2009 y dramáticamente menos que los 968 lanzamientos en 2015.

Debates y controversias

Riesgo sistémico

El riesgo sistémico se refiere al riesgo de inestabilidad en todo el sistema financiero, a diferencia de dentro de una sola empresa. Dicho riesgo puede surgir luego de un evento o eventos desestabilizadores que afecten a un grupo de instituciones financieras vinculadas a través de la actividad de inversión. Organizaciones como el Banco Central Europeo han denunciado que los fondos de cobertura plantean riesgos sistémicos para el sector financiero y, tras la quiebra del fondo de cobertura Long-Term Capital Management (LTCM) en 1998, hubo una preocupación generalizada sobre el riesgo sistémico potencial si una cobertura la quiebra del fondo condujo a la quiebra de sus contrapartes. (Da la casualidad de que la Reserva Federal de EE. UU. no proporcionó asistencia financiera a LTCM, por lo que no hubo un costo directo para los contribuyentes de EE. UU., pero varias instituciones financieras tuvieron que organizar un gran rescate).

Sin embargo, estas afirmaciones son ampliamente cuestionadas por la industria financiera, que generalmente considera que los fondos de cobertura son "lo suficientemente pequeños para quebrar", ya que la mayoría son relativamente pequeños en términos de los activos que administran y operan con bajo apalancamiento., limitando así el daño potencial al sistema económico en caso de que uno de ellos falle. El análisis formal del apalancamiento de los fondos de cobertura antes y durante la crisis financiera de 2007-2008 sugiere que el apalancamiento de los fondos de cobertura es bastante modesto y contracíclico al apalancamiento de mercado de los bancos de inversión y el sector financiero en general. El apalancamiento de los fondos de cobertura disminuyó antes de la crisis financiera, incluso cuando el apalancamiento de otros intermediarios financieros siguió aumentando. Los fondos de cobertura fracasan regularmente y numerosos fondos de cobertura fracasaron durante la crisis financiera. En su testimonio ante el Comité de Servicios Financieros de la Cámara de Representantes de EE. UU. en 2009, Ben Bernanke, presidente de la Junta de la Reserva Federal, dijo que "no pensaría que ningún fondo de cobertura o fondo de capital privado se convertiría individualmente en una empresa sistemáticamente crítica".

Esto deja la posibilidad de que los fondos de cobertura en conjunto puedan contribuir al riesgo sistémico si exhiben un comportamiento de manada o autocoordinado, tal vez porque muchos fondos de cobertura incurren en pérdidas en transacciones similares. Esto, junto con el uso extensivo del apalancamiento, podría conducir a liquidaciones forzadas en una crisis.

Los fondos de cobertura también están estrechamente conectados con sus principales corredores, por lo general los bancos de inversión, lo que podría contribuir a su inestabilidad en una crisis, aunque esto funciona en ambos sentidos y los bancos contraparte en quiebra pueden congelar los activos de los fondos de cobertura, como lo hizo Lehman Brothers en 2008.

Una encuesta realizada en agosto de 2012 por la Autoridad de Servicios Financieros concluyó que los riesgos eran limitados y se habían reducido como resultado, entre otras cosas, de que los bancos contraparte exigían mayores márgenes, pero que podrían cambiar rápidamente según el mercado condiciones. En condiciones de estrés del mercado, los inversores pueden retirar repentinamente grandes sumas, lo que resulta en ventas forzadas de activos. Esto podría causar problemas de liquidez y precios si ocurriera en varios fondos o en un gran fondo altamente apalancado.

Transparencia

Los fondos de cobertura están estructurados para evitar la mayoría de las regulaciones directas (aunque sus administradores pueden estar regulados) y no están obligados a divulgar públicamente sus actividades de inversión, excepto en la medida en que los inversores generalmente están sujetos a requisitos de divulgación. Esto contrasta con un fondo mutuo regulado o un fondo cotizado en bolsa, que normalmente tendrá que cumplir con los requisitos reglamentarios de divulgación. Un inversor en un fondo de cobertura generalmente tiene acceso directo al asesor de inversiones del fondo y puede disfrutar de informes más personalizados que los inversores en fondos de inversión minoristas. Esto puede incluir discusiones detalladas de los riesgos asumidos y posiciones significativas. Sin embargo, este alto nivel de divulgación no está disponible para quienes no son inversores, lo que contribuye a que los fondos de cobertura " reputación de secreto, mientras que algunos fondos de cobertura tienen una transparencia muy limitada incluso para los inversores.

Los fondos pueden optar por proporcionar cierta información con el fin de reclutar inversores adicionales. Gran parte de los datos disponibles en las bases de datos consolidadas son autoinformados y no verificados. Se realizó un estudio en dos bases de datos principales que contienen datos de fondos de cobertura. El estudio señaló que 465 fondos comunes tenían diferencias significativas en la información reportada (por ejemplo,, rendimientos, fecha de inicio, valor de los activos netos, tarifa de incentivo, tarifa de gestión, estilos de inversión, etc.) y que el 5 % del rendimiento los números y el 5% de los números NAV fueron dramáticamente diferentes. Con estas limitaciones, los inversionistas tienen que hacer su propia investigación, lo que puede costar en la escala de US$50,000 para un fondo que no está bien establecido.

La falta de verificación de los documentos financieros por parte de inversores o auditores independientes ha contribuido, en algunos casos, al fraude. A mediados de la década de 2000, Kirk Wright de International Management Associates fue acusado de fraude postal y otras infracciones de valores que supuestamente defraudaron a los clientes por cerca de 180 millones de dólares estadounidenses. En diciembre de 2008, Bernard Madoff fue arrestado por ejecutar un esquema Ponzi de US $ 50 mil millones que se parecía mucho a un fondo de cobertura y se describió incorrectamente como tal. Varios fondos de cobertura alimentados, de los cuales el más grande fue Fairfield Sentry, canalizaron dinero hacia él. Tras el caso Madoff, la SEC adoptó reformas en diciembre de 2009 que sometieron a los fondos de cobertura a un requisito de auditoría.

Tradicionalmente, el proceso de emparejar los fondos de cobertura con los inversores ha sido bastante opaco, con inversiones a menudo impulsadas por conexiones personales o recomendaciones de los administradores de cartera. Muchos fondos divulgan sus posiciones, estrategia y rendimiento histórico en relación con los índices del mercado, lo que da a los inversores una idea de cómo se asigna su dinero, aunque las posiciones individuales a menudo no se revelan. Los inversores a menudo se sienten atraídos por los fondos de cobertura por la posibilidad de obtener rendimientos significativos o de protegerse contra la volatilidad del mercado. La complejidad y las tarifas asociadas con los fondos de cobertura están provocando que algunos abandonen el mercado: CalPERS, el fondo de pensiones más grande de los EE. UU., anunció planes para desinvertir por completo de los fondos de cobertura en 2014. Algunos servicios están intentando mejorar la correspondencia entre los fondos de cobertura y los inversores: HedgeZ está diseñado para permitir que los inversores busquen y clasifiquen fácilmente los fondos; iMatchative tiene como objetivo unir a los inversores con los fondos a través de algoritmos que tienen en cuenta los objetivos y el perfil de comportamiento de un inversor, con la esperanza de ayudar a los fondos e inversores a comprender cómo sus percepciones y motivaciones impulsan las decisiones de inversión.

Enlaces con analistas

En junio de 2006, impulsado por una carta de Gary J. Aguirre, el Comité Judicial del Senado de los EE. UU. inició una investigación sobre los vínculos entre los fondos de cobertura y los analistas independientes. Aguirre fue despedido de su trabajo en la SEC cuando, como investigador principal de las acusaciones de abuso de información privilegiada contra Pequot Capital Management, trató de entrevistar a John Mack, que en ese momento estaba siendo considerado para director ejecutivo de Morgan Stanley. El Comité Judicial y el Comité de Finanzas del Senado de EE. UU. emitieron un informe mordaz en 2007, que encontró que Aguirre había sido despedido ilegalmente en represalia por perseguir a Mack, y en 2009 la SEC se vio obligada a reabrir su caso contra Pequot. Pequot llegó a un acuerdo con la SEC por 28 millones de dólares y Arthur J. Samberg, director de inversiones de Pequot, no pudo trabajar como asesor de inversiones. Pequot cerró sus puertas bajo la presión de las investigaciones.

The New York Times informó en julio de 2012 sobre la práctica sistémica de los fondos de cobertura que envían cuestionarios electrónicos periódicos a los analistas bursátiles como parte de la investigación de mercado. Según el informe, una de las motivaciones para los cuestionarios fue obtener información subjetiva no disponible al público y posible notificación anticipada de recomendaciones comerciales que podrían producir movimientos de mercado a corto plazo.

Valor en una cartera eficiente de media/varianza

Según la teoría moderna de carteras, los inversores racionales buscarán tener carteras que sean eficientes en cuanto a la media y la varianza (es decir, carteras que ofrezcan el mayor nivel de rendimiento por unidad de riesgo). Una de las características atractivas de los fondos de cobertura (en particular, los fondos neutrales al mercado y similares) es que a veces tienen una correlación modesta con los activos tradicionales, como las acciones. Esto significa que los fondos de cobertura tienen un papel potencialmente muy valioso en las carteras de inversión como diversificadores, reduciendo el riesgo general de la cartera.