Economía keynesiana

Economía keynesiana (KAYN-zee-ən; a veces keynesianismo, llamado así por el economista británico John Maynard Keynes) son las diversas teorías y modelos macroeconómicos de cómo la demanda agregada (total gasto en la economía) influye fuertemente en la producción económica y la inflación. En la visión keynesiana, la demanda agregada no necesariamente es igual a la capacidad productiva de la economía. En cambio, está influenciado por una serie de factores, que a veces se comportan de manera errática, que afectan la producción, el empleo y la inflación.

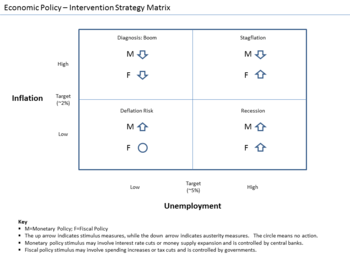

Los economistas keynesianos generalmente argumentan que la demanda agregada es volátil e inestable y que, en consecuencia, una economía de mercado a menudo experimenta resultados macroeconómicos ineficientes: una recesión, cuando la demanda es baja, o inflación, cuando la demanda es alta. Además, argumentan que estas fluctuaciones económicas pueden mitigarse mediante respuestas de política económica coordinadas entre el gobierno y el banco central. En particular, las acciones de política fiscal (tomadas por el gobierno) y las acciones de política monetaria (tomadas por el banco central) pueden ayudar a estabilizar la producción económica, la inflación y el desempleo durante el ciclo económico. Los economistas keynesianos generalmente abogan por una economía de mercado regulada, predominantemente del sector privado, pero con un papel activo para la intervención del gobierno durante recesiones y depresiones.

La economía keynesiana se desarrolló durante y después de la Gran Depresión a partir de las ideas presentadas por Keynes en su libro de 1936, La teoría general del empleo, el interés y el dinero. Keynes' El enfoque era un marcado contraste con la economía clásica centrada en la oferta agregada que precedió a su libro. Interpretar el trabajo de Keynes es un tema polémico y varias escuelas de pensamiento económico reclaman su legado.

La economía keynesiana, como parte de la síntesis neoclásica, sirvió como modelo macroeconómico estándar en las naciones desarrolladas durante la última parte de la Gran Depresión, la Segunda Guerra Mundial y la expansión económica de la posguerra (1945–1973). Fue desarrollado en parte para intentar explicar la Gran Depresión y ayudar a los economistas a comprender las crisis futuras. Perdió algo de influencia tras la crisis del petróleo y la consiguiente estanflación de la década de 1970. La economía keynesiana se volvió a desarrollar más tarde como economía neokeynesiana, convirtiéndose en parte de la nueva síntesis neoclásica contemporánea, que forma la macroeconomía dominante actual. El advenimiento de la crisis financiera de 2007-2008 despertó un renovado interés en las políticas keynesianas por parte de los gobiernos de todo el mundo.

Contexto histórico

Macroeconomía prekeynesiana

La macroeconomía es el estudio de los factores que se aplican a una economía en su conjunto. Las variables macroeconómicas importantes incluyen el nivel general de precios, la tasa de interés, el nivel de empleo y el ingreso (o producción equivalente) medidos en términos reales.

La tradición clásica de la teoría del equilibrio parcial había consistido en dividir la economía en mercados separados, cada una de cuyas condiciones de equilibrio podían establecerse como una sola ecuación que determinaba una sola variable. El aparato teórico de las curvas de oferta y demanda desarrollado por Fleeming Jenkin y Alfred Marshall proporcionó una base matemática unificada para este enfoque, que la Escuela de Lausana generalizó a la teoría del equilibrio general.

Para la macroeconomía, las teorías parciales relevantes incluyeron la teoría cuantitativa del dinero que determina el nivel de precios y la teoría clásica de la tasa de interés. En lo que respecta al empleo, la condición a la que se refiere Keynes como el "primer postulado de la economía clásica" afirmó que el salario es igual al producto marginal, lo cual es una aplicación directa de los principios marginalistas desarrollados durante el siglo XIX (ver La teoría general). Keynes buscó suplantar los tres aspectos de la teoría clásica.

Precursoras del keynesianismo

(feminine)Aunque el trabajo de Keynes se cristalizó y recibió ímpetu con el advenimiento de la Gran Depresión, fue parte de un largo debate dentro de la economía sobre la existencia y la naturaleza de los excesos generales. Varias de las políticas que defendió Keynes para hacer frente a la Gran Depresión (en particular, el gasto público deficitario en momentos de baja inversión o consumo privado), y muchas de las ideas teóricas que propuso (la demanda efectiva, el multiplicador, la paradoja del ahorro), habían sido propuesto por autores del siglo XIX y principios del XX. (Por ejemplo, J. M. Robertson planteó la paradoja del ahorro en 1892). La contribución única de Keynes fue proporcionar una teoría general de estos, que resultó aceptable para el establecimiento económico.

Un precursor intelectual de la economía keynesiana fueron las teorías del subconsumo asociadas con John Law, Thomas Malthus, la Escuela de Birmingham de Thomas Attwood y los economistas estadounidenses William Trufant Foster y Waddill Catchings, que fueron influyentes en las décadas de 1920 y 1930. Los subconsumistas estaban, como Keynes después de ellos, preocupados por el fracaso de la demanda agregada para alcanzar la producción potencial, llamando a esto 'subconsumo'; (centrándose en el lado de la demanda), en lugar de "sobreproducción" (que se centraría en el lado de la oferta), y abogando por el intervencionismo económico. Keynes discutió específicamente el subconsumo (que escribió "subconsumo") en la Teoría general, en el Capítulo 22, Sección IV y Capítulo 23, Sección VII.

Numerosos conceptos fueron desarrollados antes e independientemente de Keynes por la escuela de Estocolmo durante la década de 1930; estos logros fueron descritos en un artículo de 1937, publicado en respuesta a la Teoría general de 1936, compartiendo los descubrimientos suecos.

Los primeros escritos de Keynes

En 1923 Keynes publicó su primera contribución a la teoría económica, A Tract on Monetary Reform, cuyo punto de vista es clásico pero incorpora ideas que luego formaron parte de la Teoría general. yo>. En particular, al observar la hiperinflación en las economías europeas, llamó la atención sobre el costo de oportunidad de tener dinero (identificado con inflación en lugar de interés) y su influencia en la velocidad de circulación.

En 1930 publicó Un tratado sobre el dinero, que pretendía ser un tratamiento integral de su tema "lo que confirmaría su estatura como un erudito académico serio, en lugar de solo como el autor de punzantes polemics", y marca un gran paso en la dirección de sus puntos de vista posteriores. En él, atribuye el desempleo a la rigidez de los salarios y trata el ahorro y la inversión como regidos por decisiones independientes: el primero varía positivamente con la tasa de interés, el segundo negativamente. La velocidad de circulación se expresa en función de la tasa de interés. Interpretó su tratamiento de la liquidez como implicando una teoría del interés puramente monetaria.

Los colegas más jóvenes de Keynes en Cambridge Circus y Ralph Hawtrey creían que sus argumentos asumían implícitamente el pleno empleo, y esto influyó en la dirección de su trabajo posterior. Durante 1933, escribió ensayos sobre diversos temas económicos "todos los cuales se expresan en términos del movimiento de la producción en su conjunto".

Desarrollo de la Teoría General

En el momento en que Keynes escribió la Teoría general, era un principio del pensamiento económico dominante que la economía volvería automáticamente a un estado de equilibrio general: se suponía que, debido a las necesidades de los consumidores son siempre mayores que la capacidad de los productores para satisfacer esas necesidades, todo lo que se produce sería eventualmente consumido una vez que se encontrara el precio adecuado para ello. Esta percepción se refleja en la ley de Say y en el escrito de David Ricardo, que establece que los individuos producen para poder consumir lo que han fabricado o vender su producción para poder comprar la producción de otra persona.. Este argumento se basa en la suposición de que si existe un excedente de bienes o servicios, su precio caería naturalmente hasta el punto en que serían consumidos.

Dado el telón de fondo del desempleo alto y persistente durante la Gran Depresión, Keynes argumentó que no había garantía de que los bienes que producen las personas se encontrarían con una demanda efectiva adecuada, y que se podían esperar períodos de alto desempleo, especialmente cuando la economía se contraía en tamaño. Consideró que la economía era incapaz de mantenerse automáticamente en pleno empleo y creía que era necesario que el gobierno interviniera y pusiera el poder adquisitivo en manos de la población trabajadora a través del gasto público. Por lo tanto, de acuerdo con la teoría keynesiana, algunas acciones a nivel microeconómico individualmente racionales, como no invertir los ahorros en los bienes y servicios producidos por la economía, si son tomadas colectivamente por una gran proporción de individuos y empresas, pueden conducir a resultados en los que la economía opera por debajo de su producción potencial y su tasa de crecimiento.

Antes de Keynes, los economistas clásicos se referían a una situación en la que la demanda agregada de bienes y servicios no satisfacía la oferta como un exceso general, aunque había desacuerdo entre ellos sobre si un el exceso era posible. Keynes argumentó que cuando se producía un exceso, era la reacción exagerada de los productores y el despido de trabajadores lo que provocaba una caída de la demanda y perpetuaba el problema. Por lo tanto, los keynesianos abogan por una política de estabilización activa para reducir la amplitud del ciclo económico, que clasifican entre los problemas económicos más graves. Según la teoría, el gasto público puede utilizarse para aumentar la demanda agregada, aumentando así la actividad económica, reduciendo el desempleo y la deflación.

Orígenes del multiplicador

El Partido Liberal luchó en las Elecciones Generales de 1929 con la promesa de "reducir los niveles de desempleo a la normalidad en un año mediante la utilización de la fuerza laboral estancada en amplios esquemas de desarrollo nacional". David Lloyd George lanzó su campaña en marzo con un documento de política, Podemos curar el desempleo, que tentativamente afirmaba que "las obras públicas conducirían a una segunda ronda de gastos a medida que los trabajadores gastaran sus salarios".." Dos meses después, Keynes, que estaba a punto de terminar su Tratado sobre el dinero, y Hubert Henderson colaboraron en un panfleto político que buscaba "proporcionar argumentos económicos académicamente respetables" para las pólizas de Lloyd George. Se titulaba ¿Puede Lloyd George hacerlo? y respaldaba la afirmación de que "una mayor actividad comercial generaría una mayor actividad comercial... con un efecto acumulativo". Esto se convirtió en el mecanismo de la "ratio" publicado por Richard Kahn en su artículo de 1931 "La relación de la inversión en vivienda con el desempleo", descrito por Alvin Hansen como "uno de los grandes hitos del análisis económico". La "proporción" pronto fue rebautizado como el "multiplicador" por sugerencia de Keynes.

El multiplicador del artículo de Kahn se basa en un mecanismo de re-gasto familiar hoy en día en los libros de texto. Samuelson lo expresa de la siguiente manera:

Supongamos que contrato recursos desempleados para construir una cuenca de 1.000 dólares. Mis carpinteros y productores de madera recibirán un extra de $1000 de ingresos... Si todos tienen una tendencia marginal a consumir de 2/3, ahora gastarán $666,67 en nuevos productos de consumo. Los productores de estas mercancías tendrán ahora ingresos extra... a su vez gastarán 444,44... Así una cadena interminable gasto secundarioestá puesto en marcha por mi primariainversión de 1.000 dólares.

El tratamiento de Samuelson sigue de cerca el relato de Joan Robinson de 1937 y es el canal principal por el cual el multiplicador ha influido en la teoría keynesiana. Difiere significativamente del artículo de Kahn y aún más del libro de Keynes.

La designación del gasto inicial como "inversión" y el gasto creador de empleo como "consumo" se hace eco fielmente de Kahn, aunque no da ninguna razón por la cual el consumo inicial o el gasto de inversión posterior no deberían tener exactamente los mismos efectos. Henry Hazlitt, quien consideraba a Keynes tan culpable como Kahn y Samuelson, escribió que...

... en relación con el multiplicador (y la mayor parte del tiempo) a lo que Keynes se refiere como "inversión" realmente significa cualquier adición al gasto para cualquier propósito... La palabra "inversión" se utiliza en un sentido Pickwickiano o Keynesiano.

Kahn imaginó que el dinero pasaba de mano en mano, creando empleo en cada paso, hasta que llegaba a descansar en un callejón sin salida (el término de Hansen era "fuga"); los únicos culs-de-sac que reconoció fueron las importaciones y el acaparamiento, aunque también dijo que una subida de precios podría diluir el efecto multiplicador. Jens Warming reconoció que había que considerar el ahorro personal, tratándolo como una "fuga" (p. 214) mientras reconoce en la p. 217 que de hecho podría ser invertido.

El multiplicador de manual da la impresión de que enriquecer a la sociedad es lo más fácil del mundo: el gobierno solo necesita gastar más. En el artículo de Kahn, es más difícil. Para él, el gasto inicial no debe ser un desvío de fondos de otros usos, sino un aumento del gasto total: algo imposible -si se entiende en términos reales- bajo la teoría clásica de que el nivel de gasto está limitado por la economía's ingreso/producto. En la página 174, Kahn rechaza la afirmación de que el efecto de las obras públicas es a expensas de los gastos en otros lugares, admitiendo que esto podría surgir si los ingresos se obtienen mediante impuestos, pero dice que otros medios disponibles no tienen tales consecuencias. Como ejemplo, sugiere que el dinero puede obtenerse tomando prestado de los bancos, ya que...

... siempre está dentro del poder del sistema bancario para avanzar al Gobierno el costo de las carreteras sin afectar de ninguna manera el flujo de inversión a lo largo de los canales normales.

Esto supone que los bancos son libres de crear recursos para responder a cualquier demanda. Pero Kahn agrega que...

... ninguna hipótesis es realmente necesaria. Porque se demostrará más adelante en eso, pari passucon la construcción de carreteras, los fondos son liberados de varias fuentes precisamente a la tasa que se requiere para pagar el costo de las carreteras.

La demostración se basa en "la relación del Sr. Meade" (debido a James Meade) afirmando que la cantidad total de dinero que desaparece en culs-de-sac es igual al desembolso original, que en palabras de Kahn "debería traer alivio y consuelo a los que están preocupados por las fuentes monetarias" (pág. 189).

Hawtrey había propuesto anteriormente un multiplicador de gastos en un memorando del Tesoro de 1928 ("con las importaciones como la única fuga"), pero la idea fue descartada en sus propios escritos posteriores. Poco después, el economista australiano Lyndhurst Giblin publicó un análisis del multiplicador en una conferencia de 1930 (nuevamente con las importaciones como única fuga). La idea en sí era mucho más antigua. Algunos mercantilistas holandeses habían creído en un multiplicador infinito para el gasto militar (suponiendo que no hubiera 'fugas' de importaciones), ya que...

...una guerra podría apoyarse por un período ilimitado si sólo el dinero permaneciera en el país... Porque si el dinero mismo es "consumido", esto simplemente significa que pasa a la posesión de alguien más, y este proceso puede continuar indefinidamente.

Las doctrinas del multiplicador fueron posteriormente expresadas en términos más teóricos por el danés Julius Wulff (1896), el australiano Alfred de Lissa (finales de la década de 1890), el alemán/estadounidense Nicholas Johannsen (mismo período) y el danés Fr. Johannsen (1925/1927). El propio Kahn dijo que la idea se la dio su padre cuando era niño.

Debates de políticas públicas

A medida que se acercaban las elecciones de 1929, "Keynes se estaba convirtiendo en un fuerte defensor público del desarrollo del capital" como una medida pública para paliar el desempleo. Winston Churchill, el canciller conservador, adoptó el punto de vista opuesto:

Es el dogma del Tesoro ortodoxo, sostenida constantemente... [que] muy poco empleo adicional y ningún empleo adicional permanente puede, de hecho, ser creado por préstamos estatales y gastos estatales.

Keynes se abalanzó sobre una falla en la visión del Tesoro. Al interrogar a Sir Richard Hopkins, segundo secretario del Tesoro, ante el Comité Macmillan de Finanzas e Industria en 1930, se refirió a la "primera proposición" que "los esquemas de desarrollo de capital no sirven para reducir el desempleo" y preguntó si "sería un malentendido del punto de vista del Tesoro decir que mantienen la primera proposición". Hopkins respondió que 'La primera proposición va demasiado lejos. La primera proposición nos adscribiría un dogma absoluto y rígido, ¿no es así?

Más tarde ese mismo año, hablando en un Comité de Economistas recién creado, Keynes trató de usar la teoría del multiplicador emergente de Kahn para defender las obras públicas, 'pero las de Pigou y Henderson' Las objeciones de s aseguraron que no había ningún signo de esto en el producto final. En 1933 dio más publicidad a su apoyo al multiplicador de Kahn en una serie de artículos titulados "El camino a la prosperidad" en el periódico The Times.

A. C. Pigou era en ese momento el único profesor de economía en Cambridge. Tenía un interés continuo en el tema del desempleo, habiendo expresado la opinión en su popular Unemployment (1913) de que era causado por un "desajuste entre los salarios y la demanda" – una visión que Keynes pudo haber compartido antes de los años de la Teoría General. Tampoco fueron muy diferentes sus recomendaciones prácticas: "en muchas ocasiones en los años treinta" Pigou "dio apoyo público... a la acción estatal destinada a estimular el empleo". Donde los dos hombres diferían es en el vínculo entre la teoría y la práctica. Keynes buscaba construir fundamentos teóricos para sustentar sus recomendaciones de obras públicas mientras que Pigou no mostraba disposición alguna a alejarse de la doctrina clásica. Refiriéndose a él y a Dennis Robertson, Keynes preguntó retóricamente: "¿Por qué insisten en mantener teorías de las que no se pueden deducir sus propias conclusiones prácticas?"

La teoría general

Keynes expuso las ideas que se convirtieron en la base de la economía keynesiana en su obra principal, La teoría general del empleo, el interés y el dinero (1936). Fue escrito durante la Gran Depresión, cuando el desempleo aumentó al 25% en los Estados Unidos y hasta el 33% en algunos países. Es casi totalmente teórico, animado por pasajes ocasionales de sátira y comentarios sociales. El libro tuvo un profundo impacto en el pensamiento económico, y desde que se publicó ha habido debate sobre su significado.

Keynes y la economía clásica

Keynes comienza la Teoría general con un resumen de la teoría clásica del empleo, que resume en su formulación de la Ley de Say como el dicho "La oferta crea su propia demanda& #34;. También escribió que aunque su teoría se explicaba en términos de una economía de laissez faire anglosajona, su teoría también era más general en el sentido de que sería más fácil adaptarse a los "estados totalitarios& #34; de lo que lo haría una política de libre mercado.

Bajo la teoría clásica, la tasa de salario está determinada por la productividad marginal del trabajo, y tantas personas están empleadas como están dispuestas a trabajar a esa tasa. El desempleo puede surgir por fricción o puede ser "voluntario" en el sentido de que surge de una negativa a aceptar un empleo debido a "legislación o prácticas sociales... o mera obstinación humana", pero "...los postulados clásicos no admiten la posibilidad de la tercera categoría," que Keynes define como desempleo involuntario.

Keynes plantea dos objeciones al supuesto de la teoría clásica de que "las negociaciones salariales... determinan el salario real". La primera reside en el hecho de que "el trabajo estipula (dentro de ciertos límites) un salario monetario en lugar de un salario real". La segunda es que la teoría clásica asume que, "Los salarios reales del trabajo dependen de las negociaciones salariales que el trabajo hace con los empresarios" mientras que, "Si los salarios monetarios cambian, uno hubiera esperado que la escuela clásica argumentara que los precios cambiarían casi en la misma proporción, dejando el salario real y el nivel de desempleo prácticamente igual que antes". Keynes considera que su segunda objeción es la más fundamental, pero la mayoría de los comentaristas se concentran en la primera: se ha argumentado que la teoría cuantitativa del dinero protege a la escuela clásica de la conclusión que Keynes esperaba de ella.

Desempleo keynesiano

Ahorro e inversión

El ahorro es la parte de la renta que no se destina al consumo, y el consumo es la parte del gasto que no se destina a la inversión, es decir, a los bienes duraderos. Por lo tanto, el ahorro abarca el atesoramiento (la acumulación de ingresos en efectivo) y la compra de bienes duraderos. La existencia de un acaparamiento neto, o de una demanda por atesorar, no es admitida por el modelo simplificado de preferencia por la liquidez de la Teoría General.

Una vez que rechaza la teoría clásica de que el desempleo se debe a salarios excesivos, Keynes propone una alternativa basada en la relación entre ahorro e inversión. En su opinión, el desempleo surge cada vez que los empresarios' el incentivo para invertir no logra seguir el ritmo de la propensión de la sociedad a ahorrar (propensión es uno de los sinónimos de Keynes para "demanda"). Los niveles de ahorro e inversión son necesariamente iguales y, por lo tanto, la renta se mantiene a un nivel en el que el deseo de ahorrar no es mayor que el incentivo para invertir.

El incentivo para invertir surge de la interacción entre las circunstancias físicas de producción y las anticipaciones psicológicas de rentabilidad futura; pero una vez que se dan estas cosas, el incentivo es independiente de los ingresos y depende únicamente de la tasa de interés r. Keynes designa su valor en función de r como el "programa de la eficiencia marginal del capital".

La propensión a ahorrar se comporta de manera muy diferente. El ahorro es simplemente la parte del ingreso que no se dedica al consumo, y:

... la ley psicológica prevaleciente parece ser que cuando aumentan los ingresos globales, los gastos de consumo también aumentarán pero en menor medida.

Keynes añade que "esta ley psicológica fue de suma importancia en el desarrollo de mi propio pensamiento".

Preferencia de liquidez

Keynes vio la oferta monetaria como uno de los principales determinantes del estado de la economía real. La importancia que le atribuyó es una de las características innovadoras de su obra, y fue influyente en la escuela monetarista políticamente hostil.

La oferta monetaria entra en juego a través de la función preferencia de liquidez, que es la función de demanda que corresponde a la oferta monetaria. Especifica la cantidad de dinero que la gente buscará tener de acuerdo con el estado de la economía. En la primera (y más simple) descripción de Keynes, la del Capítulo 13, la preferencia por la liquidez está determinada únicamente por la tasa de interés r, que se considera como las ganancias a las que se renuncia por mantener la riqueza en forma líquida: por lo tanto, la preferencia por la liquidez puede escribirse L(r) y en equilibrio debe ser igual a la oferta monetaria fijada externamente M̂.

Modelo económico de Keynes

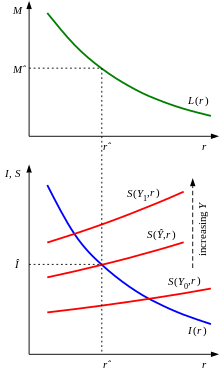

La oferta monetaria, el ahorro y la inversión se combinan para determinar el nivel de ingresos, como se ilustra en el diagrama, donde el gráfico superior muestra la oferta monetaria (en el eje vertical) frente a la tasa de interés. M̂ determina la tasa de interés vigente r̂ a través de la función de preferencia de liquidez. La tasa de interés determina el nivel de inversión Î a través del programa de la eficiencia marginal del capital, que se muestra como una curva azul en el gráfico inferior. Las curvas rojas en el mismo diagrama muestran cuáles son las propensiones a ahorrar para diferentes ingresos Y; y la renta Ŷ correspondiente al estado de equilibrio de la economía debe ser aquella para la que el nivel de ahorro implícito al tipo de interés establecido sea igual a Î.

En la teoría de la preferencia por la liquidez más complicada de Keynes (presentada en el Capítulo 15), la demanda de dinero depende tanto de la renta como de la tasa de interés y el análisis se vuelve más complicado. Keynes nunca integró completamente su segunda doctrina de preferencia por la liquidez con el resto de su teoría, dejándosela a John Hicks: vea el modelo IS-LM a continuación.

Rigidez salarial

Keynes rechaza la explicación clásica del desempleo basada en la rigidez de los salarios, pero no está claro qué efecto tiene la tasa salarial sobre el desempleo en su sistema. Trata los salarios de todos los trabajadores como proporcionales a una tasa única establecida por negociación colectiva y elige sus unidades de modo que esta tasa nunca aparezca por separado en su discusión. Está implícitamente presente en aquellas cantidades que expresa en unidades de salario, mientras que está ausente de aquellas que expresa en términos monetarios. Por lo tanto, es difícil ver si, y de qué manera, sus resultados difieren para una tasa de salario diferente, ni está claro qué pensaba al respecto.

Remedios por desempleo

Remedios monetarios

Un aumento en la oferta monetaria, según la teoría de Keynes, conduce a una caída en la tasa de interés y a un aumento en la cantidad de inversión que se puede realizar de manera rentable, trayendo consigo un aumento en el ingreso total.

Remedios fiscales

Keynes' El nombre está asociado con medidas fiscales, más que monetarias, pero reciben solo referencias pasajeras (ya menudo satíricas) en la Teoría general. Menciona "aumento de obras públicas" como un ejemplo de algo que genera empleo a través del multiplicador, pero esto es antes de que desarrolle la teoría relevante, y no continúa cuando llega a la teoría.

Más adelante en el mismo capítulo nos dice que:

Egipto antiguo fue doblemente afortunado, y sin duda debido a esta su riqueza fábula, en que poseía dos actividades, a saber, la construcción de la pirámide, así como la búsqueda de los metales preciosos, cuyos frutos, ya que no podían servir las necesidades del hombre por ser consumidos, no se quedó con abundancia. La Edad Media construyó catedrales y cantó dirgenes. Dos pirámides, dos masas para los muertos, son el doble de una; pero no tan dos ferrocarriles de Londres a York.

Pero, de nuevo, no vuelve a su recomendación implícita de participar en obras públicas, incluso si no está completamente justificado por sus beneficios directos, cuando construye la teoría. Por el contrario, más adelante nos advierte que...

... nuestra tarea final podría ser seleccionar las variables que pueden ser controladas o gestionadas deliberadamente por la autoridad central en el tipo de sistema en el que realmente vivimos...

y esto parece esperar una publicación futura en lugar de un capítulo posterior de la Teoría general.

Modelos y conceptos keynesianos

Demanda agregada

Keynes' visión del ahorro y la inversión fue su desviación más importante de la perspectiva clásica. Se puede ilustrar con la "cruz keynesiana" ideado por Paul Samuelson. El eje horizontal denota el ingreso total y la curva morada muestra C(Y), la propensión a consumir, cuyo complemento S(Y ) es la propensión a ahorrar: la suma de estas dos funciones es igual al ingreso total, que se muestra con la línea discontinua a 45°.

La línea azul horizontal I(r) es el programa de la eficiencia marginal del capital cuyo valor es independiente de Y. El programa de la eficiencia marginal del capital depende de la tasa de interés, específicamente del costo de la tasa de interés de una nueva inversión. Si la tasa de interés que cobra el sector financiero al sector productivo está por debajo de la eficiencia marginal del capital a ese nivel de tecnología e intensidad de capital entonces la inversión es positiva y crece cuanto menor sea la tasa de interés, dado el rendimiento decreciente del capital. Si la tasa de interés está por encima de la eficiencia marginal del capital, la inversión es igual a cero. Keynes interpreta esto como la demanda de inversión y denota la suma de las demandas de consumo e inversión como "demanda agregada", representada como una curva separada. La demanda agregada debe ser igual al ingreso total, por lo que el ingreso de equilibrio debe estar determinado por el punto donde la curva de demanda agregada cruza la línea de 45°. Esta es la misma posición horizontal que la intersección de I(r) con S(Y).

La ecuación I(r) = S(Y) había sido aceptada por los clásicos, quienes lo había visto como la condición de equilibrio entre la oferta y la demanda de fondos de inversión y como determinante de la tasa de interés (ver la teoría clásica del interés). Pero en la medida en que tenían un concepto de demanda agregada, habían visto que la demanda de inversión estaba dada por S(Y), ya que para ellos el ahorro era simplemente la inversión indirecta. compra de bienes de capital, con el resultado de que la demanda agregada era igual a la renta total como condición de identidad y no de equilibrio. Keynes toma nota de este punto de vista en el Capítulo 2, donde lo encuentra presente en los primeros escritos de Alfred Marshall, pero agrega que "la doctrina nunca se expresa hoy en día en esta forma cruda".

La ecuación I(r) = S(Y) es aceptada por Keynes para algunos o todos de las siguientes razones:

- Como consecuencia de la principio de la demanda efectiva, que afirma que la demanda agregada debe igualar los ingresos totales (capítulo 3).

- Como consecuencia de la identidad de ahorro con inversión (capítulo 6) junto con la suposición de equilibrio de que estas cantidades son iguales a sus exigencias.

- De acuerdo con la sustancia de la teoría clásica del mercado de fondos de inversión, cuya conclusión considera que los clásicos han malinterpretado a través del razonamiento circular (capítulo 14).

El multiplicador keynesiano

Keynes introduce su discusión sobre el multiplicador en el Capítulo 10 con una referencia al artículo anterior de Kahn (ver más abajo). Él designa el multiplicador de Kahn como el "multiplicador de empleo" a diferencia de su propio "multiplicador de inversión" y dice que los dos son solo "un poco diferentes". En consecuencia, gran parte de la literatura keynesiana ha entendido que el multiplicador de Kahn juega un papel importante en la propia teoría de Keynes, una interpretación alentada por la dificultad de comprender la presentación de Keynes. El multiplicador de Kahn da el título ('El modelo del multiplicador') a la descripción de la teoría keynesiana en Economía de Samuelson y es casi tan prominente en Alvin Hansen. 39;s Guide to Keynes y en la Introducción a la teoría del empleo de Joan Robinson.

Keynes afirma que hay...

... una confusión entre la teoría lógica del multiplicador, que mantiene el bien continuamente, sin tiempo-lag... y la consecuencia de una expansión en las industrias de bienes de capital que tienen efecto gradual, sujeto a un tiempo-lag, y sólo después de un intervalo...

e implica que está adoptando la teoría anterior. Y cuando el multiplicador finalmente emerge como un componente de la teoría de Keynes (en el Capítulo 18), resulta ser simplemente una medida del cambio de una variable en respuesta a un cambio en otra. El programa de la eficiencia marginal del capital se identifica como una de las variables independientes del sistema económico: 'Lo que [nos] dice es... el punto al que se empujará la producción de nuevas inversiones...." Entonces, el multiplicador da "la relación... entre un incremento de inversión y el correspondiente incremento de ingreso agregado".

G. L. S. Shackle consideró a Keynes' alejarse del multiplicador de Kahn como...

... un paso retrogrado... Porque cuando miramos al multiplicador como una relación funcional instantánea... estamos simplemente usando la palabra Multiplier para defender una manera alternativa de mirar la propensión marginal para consumir...

que G. M. Ambrosi cita como ejemplo de "un comentarista keynesiano al que le hubiera gustado que Keynes hubiera escrito algo menos 'retrógrado'".

El valor que Keynes asigna a su multiplicador es el recíproco de la propensión marginal a ahorrar: k = 1/S'(Y). Esta es la misma fórmula para el multiplicador de Kahn en una economía cerrada, suponiendo que todo ahorro (incluida la compra de bienes duraderos), y no solo el atesoramiento, constituye una fuga. Keynes le dio a su fórmula casi el estatus de una definición (se presenta antes de cualquier explicación). Su multiplicador es, de hecho, el valor de "la relación... entre un incremento de inversión y el correspondiente incremento de ingreso agregado" como Keynes lo derivó de su modelo de preferencia por la liquidez del Capítulo 13, que implica que el ingreso debe soportar todo el efecto de un cambio en la inversión. Pero bajo su modelo del Capítulo 15, un cambio en el programa de la eficiencia marginal del capital tiene un efecto compartido entre la tasa de interés y el ingreso en proporciones que dependen de las derivadas parciales de la función de preferencia de liquidez. Keynes no investigó la cuestión de si su fórmula para el multiplicador necesitaba revisión.

La trampa de la liquidez

La trampa de liquidez es un fenómeno que puede impedir la efectividad de las políticas monetarias para reducir el desempleo.

Los economistas generalmente piensan que la tasa de interés no caerá por debajo de cierto límite, a menudo visto como cero o un número ligeramente negativo. Keynes sugirió que el límite podría ser considerablemente mayor que cero, pero no le dio mucha importancia práctica. El término "trampa de liquidez" fue acuñada por Dennis Robertson en sus comentarios sobre la Teoría general, pero fue John Hicks en "Mr. Keynes y los clásicos" quien reconoció la importancia de un concepto ligeramente diferente.

Si la economía está en una posición en la que la curva de preferencia de liquidez es casi vertical, como debe suceder a medida que se acerca el límite inferior de r, entonces un cambio en la oferta monetaria M̂ casi no hace ninguna diferencia en la tasa de interés de equilibrio r̂ o, a menos que haya una pendiente compensatoria en las otras curvas, en el ingreso resultante Ŷ. Como dijo Hicks, "los medios monetarios no obligarán más a bajar la tasa de interés".

Paul Krugman ha trabajado extensamente en la trampa de la liquidez, afirmando que era el problema al que se enfrentaba la economía japonesa en el cambio de milenio. En sus últimas palabras:

Las tasas de interés a corto plazo eran cercanas a cero, las tasas a largo plazo eran bajas históricas, pero el gasto de inversión privado seguía siendo insuficiente para sacar a la economía de la deflación. En ese entorno, la política monetaria era tan ineficaz como lo describió Keynes. Intentos del Banco de Japón de aumentar el suministro de dinero simplemente añadido a reservas bancarias ya amplias y posesiones públicas de efectivo...

El modelo IS-LM

Hicks mostró cómo analizar Keynes' cuando la preferencia por la liquidez es una función tanto del ingreso como de la tasa de interés. La admisión de Keynes de la renta como una influencia en la demanda de dinero es un paso atrás en la dirección de la teoría clásica, y Hicks da un paso más en la misma dirección al generalizar la propensión a ahorrar para tomar ambos Y y r como argumentos. Menos clásicamente, extiende esta generalización al programa de la eficiencia marginal del capital.

El modelo IS-LM utiliza dos ecuaciones para expresar las ideas de Keynes modelo. El primero, ahora escrito I (Y, r)=S (Y,r), expresa el principio de demanda efectiva. Podemos construir un gráfico en coordenadas (Y, r) y dibujar una línea que conecte esos puntos que satisfagan la ecuación: esta es la curva IS. De la misma manera podemos escribir la ecuación de equilibrio entre la preferencia por la liquidez y la oferta monetaria como L(Y,r)= M̂ y dibuje una segunda curva, la curva LM, que conecta los puntos que la satisfacen. Los valores de equilibrio Ŷ del ingreso total y r̂ de la tasa de interés vienen dados por el punto de intersección de las dos curvas.

Si seguimos la cuenta inicial de Keynes según la cual la preferencia por la liquidez depende únicamente de la tasa de interés r, entonces la curva LM es horizontal.

Joan Robinson comentó que:

... la enseñanza moderna ha sido confundida por el intento de J. R. Hicks de reducir el Teoría General a una versión de equilibrio estático con la fórmula IS-LM. Hicks ahora se ha arrepentido y cambiado su nombre de J. R. a Juan, pero tomará mucho tiempo para que los efectos de su enseñanza se desmayen.

Hicks posteriormente recayó.

Políticas económicas keynesianas

Política fiscal activa

Keynes argumentó que la solución a la Gran Depresión era estimular al país ("incentivo para invertir") a través de una combinación de dos enfoques:

- Reducción de los tipos de interés (política monetaria) y

- Inversión gubernamental en infraestructura (política fiscal).

Si la tasa de interés a la que las empresas y los consumidores pueden pedir prestado disminuye, las inversiones que antes no eran rentables se vuelven rentables y las ventas de grandes consumidores normalmente financiadas mediante deuda (como casas, automóviles e, históricamente, incluso electrodomésticos como refrigeradores) se vuelven más asequible. Una función principal de los bancos centrales en los países que los tienen es influir en esta tasa de interés a través de una variedad de mecanismos llamados colectivamente política monetaria. Así es como se piensa que la política monetaria que reduce las tasas de interés estimula la actividad económica, es decir, "hace crecer la economía", y por eso se llama política monetaria expansiva.

La política fiscal expansiva consiste en aumentar el gasto público neto, lo que el gobierno puede lograr a) gravando menos, b) gastando más, o c) ambos. La inversión y el consumo por parte del gobierno aumentan la demanda de empresas' productos y para el empleo, revirtiendo los efectos del mencionado desequilibrio. Si el gasto deseado excede los ingresos, el gobierno financia la diferencia tomando prestado de los mercados de capital mediante la emisión de bonos del gobierno. Esto se llama gasto deficitario. Dos puntos son importantes a tener en cuenta en este punto. En primer lugar, los déficits no son necesarios para una política fiscal expansiva y, en segundo lugar, es sólo el cambio en el gasto neto lo que puede estimular o deprimir la economía. Por ejemplo, si un gobierno tuvo un déficit del 10% tanto el año pasado como este año, esto representaría una política fiscal neutral. De hecho, si tuvo un déficit del 10% el año pasado y del 5% este año, en realidad sería contractivo. Por otro lado, si el gobierno tuvo un superávit del 10% del PIB el año pasado y del 5% este año, sería una política fiscal expansiva, a pesar de que nunca tuvo ningún déficit.

Pero, contrariamente a algunas caracterizaciones críticas del mismo, el keynesianismo no consiste únicamente en el gasto deficitario, ya que recomienda ajustar las políticas fiscales de acuerdo con las circunstancias cíclicas. Un ejemplo de una política anticíclica es aumentar los impuestos para enfriar la economía y prevenir la inflación cuando hay un crecimiento abundante del lado de la demanda, y realizar un gasto deficitario en proyectos de infraestructura con uso intensivo de mano de obra para estimular el empleo y estabilizar los salarios durante las recesiones económicas.

Las ideas de Keynes influyeron en la opinión de Franklin D. Roosevelt de que el poder adquisitivo insuficiente provocó la Depresión. Durante su presidencia, Roosevelt adoptó algunos aspectos de la economía keynesiana, especialmente después de 1937, cuando, en lo más profundo de la Depresión, Estados Unidos volvió a sufrir una recesión tras la contracción fiscal. Pero para muchos, el verdadero éxito de la política keynesiana se puede ver al comienzo de la Segunda Guerra Mundial, que dio un empujón a la economía mundial, eliminó la incertidumbre y obligó a reconstruir el capital destruido. Las ideas keynesianas se hicieron casi oficiales en la Europa socialdemócrata después de la guerra y en Estados Unidos en la década de 1960.

La defensa keynesiana del gasto deficitario contrasta con el análisis económico clásico y neoclásico de la política fiscal. Admitieron que el estímulo fiscal podría impulsar la producción. Pero, para estas escuelas, no había ninguna razón para creer que esta estimulación superaría los efectos secundarios que "desplazan" inversión privada: primero, aumentaría la demanda de mano de obra y elevaría los salarios, perjudicando la rentabilidad; En segundo lugar, un déficit del gobierno aumenta el stock de bonos del gobierno, lo que reduce su precio de mercado y fomenta tasas de interés altas, lo que hace que sea más costoso para las empresas financiar la inversión fija. Por lo tanto, los esfuerzos por estimular la economía serían contraproducentes.

La respuesta keynesiana es que dicha política fiscal es apropiada solo cuando el desempleo es persistentemente alto, por encima de la tasa de desempleo que no acelera la inflación (NAIRU). En ese caso, el desplazamiento es mínimo. Además, la inversión privada se puede 'atraer': el estímulo fiscal eleva el mercado para la producción empresarial, elevando el flujo de caja y la rentabilidad, estimulando el optimismo empresarial. Para Keynes, este efecto acelerador significaba que el gobierno y las empresas podían ser complementos en lugar de sustitutos en esta situación.

En segundo lugar, a medida que se produce el estímulo, aumenta el producto interno bruto, lo que aumenta la cantidad de ahorro y ayuda a financiar el aumento de la inversión fija. Finalmente, los desembolsos del gobierno no siempre tienen por qué ser un desperdicio: la inversión del gobierno en bienes públicos que no son proporcionados por los que buscan ganancias fomenta el crecimiento del sector privado. Es decir, el gasto del gobierno en cosas como investigación básica, salud pública, educación e infraestructura podría ayudar al crecimiento a largo plazo del producto potencial.

En la teoría de Keynes, debe haber una capacidad ociosa significativa en el mercado laboral antes de que se justifique la expansión fiscal.

Los economistas keynesianos creen que aumentar las ganancias y los ingresos durante los ciclos de auge mediante recortes de impuestos y eliminar ingresos y ganancias de la economía mediante recortes en el gasto durante las recesiones tiende a exacerbar los efectos negativos del ciclo económico. Este efecto es especialmente pronunciado cuando el gobierno controla una gran parte de la economía, ya que el aumento de los ingresos fiscales puede ayudar a la inversión en empresas estatales en las recesiones, y la disminución de los ingresos e inversiones estatales perjudica a esas empresas.

Opiniones sobre el desequilibrio comercial

En los últimos años de su vida, John Maynard Keynes estuvo muy preocupado por la cuestión del equilibrio en el comercio internacional. Fue el líder de la delegación británica en la Conferencia Monetaria y Financiera de las Naciones Unidas en 1944 que estableció el sistema Bretton Woods de gestión de divisas internacionales. Fue el autor principal de una propuesta, el llamado Plan Keynes, para una Unión Internacional de Compensación. Los dos principios rectores del plan eran que el problema de liquidar los saldos pendientes debería resolverse 'creando' 'dinero internacional' adicional, y que el deudor y el acreedor deberían ser tratados casi por igual como perturbadores del equilibrio. Al final, sin embargo, los planes fueron rechazados, en parte porque "la opinión estadounidense era naturalmente reticente a aceptar el principio de igualdad de trato tan novedoso en las relaciones deudor-acreedor".

El nuevo sistema no se basa en el libre comercio (liberalización del comercio exterior) sino en la regulación del comercio internacional para eliminar los desequilibrios comerciales. Las naciones con un superávit tendrían un poderoso incentivo para deshacerse de él, lo que eliminaría automáticamente a otras naciones' déficits Keynes propuso un banco global que emitiría su propia moneda, el bancor, que se podía cambiar con monedas nacionales a tasas de cambio fijas y se convertiría en la unidad de cuenta entre las naciones, lo que significa que se usaría para medir el déficit comercial o el superávit comercial de un país. Cada país tendría un servicio de sobregiro en su cuenta bancor en la Unión Internacional de Compensación. Señaló que los superávit conducen a una demanda agregada global débil: los países que tienen superávit ejercen una "externalidad negativa" en los socios comerciales, y representaba una amenaza para la prosperidad mundial mucho más que los deficitarios. Keynes pensó que los países con superávit deberían pagar impuestos para evitar desequilibrios comerciales. En "Autoabastecimiento Nacional" La revisión de Yale, vol. 22, núm. 4 (junio de 1933), ya destacó los problemas creados por el libre comercio.

Su opinión, apoyada por muchos economistas y comentaristas de la época, era que las naciones acreedoras pueden ser tan responsables como las naciones deudoras del desequilibrio en los intercambios y que ambas deberían tener la obligación de devolver el comercio a un estado de equilibrio. El no hacerlo podría tener graves consecuencias. En palabras de Geoffrey Crowther, entonces editor de The Economist, "Si las relaciones económicas entre las naciones no se equilibran, por un medio u otro, no existe un conjunto de arreglos financieros que pueda rescatar a la economía". mundo de los resultados empobrecedores del caos."

Estas ideas fueron informadas por eventos anteriores a la Gran Depresión cuando, en opinión de Keynes y otros, los préstamos internacionales, principalmente por parte de los EE. UU., excedieron la capacidad de inversión sólida y, por lo tanto, se desviaron hacia usos no productivos y especulativos. lo que a su vez invitó al incumplimiento ya una parada repentina del proceso de préstamo.

Influenciados por Keynes, los textos económicos del período inmediatamente posterior a la guerra pusieron un énfasis significativo en el equilibrio comercial. Por ejemplo, la segunda edición del popular libro de texto introductorio, An Outline of Money, dedicó los últimos tres de sus diez capítulos a cuestiones de gestión de divisas y, en particular, al 'problema del equilibrio' 39;. Sin embargo, en años más recientes, desde el final del sistema de Bretton Woods en 1971, con la creciente influencia de las escuelas de pensamiento monetaristas en la década de 1980, y particularmente ante los grandes desequilibrios comerciales sostenidos, estas preocupaciones, y en particular las preocupaciones sobre la los efectos desestabilizadores de los grandes superávit comerciales – han desaparecido en gran medida del discurso económico dominante y Keynes' las percepciones se han deslizado de la vista. Están recibiendo algo de atención nuevamente a raíz de la crisis financiera de 2007-08.

Puntos de vista sobre el libre comercio y el proteccionismo

El punto de inflexión de la Gran Depresión

Al comienzo de su carrera, Keynes era un economista cercano a Alfred Marshall, profundamente convencido de los beneficios del libre comercio. A partir de la crisis de 1929, notando el compromiso de las autoridades británicas de defender la paridad oro de la libra esterlina y la rigidez de los salarios nominales, se adhirió gradualmente a medidas proteccionistas.

El 5 de noviembre de 1929, cuando fue escuchado por el Comité Macmillan para sacar a la economía británica de la crisis, Keynes indicó que la introducción de aranceles sobre las importaciones ayudaría a reequilibrar la balanza comercial. El informe del comité establece en una sección titulada 'Control de importaciones y ayudas a la exportación', que en una economía donde no hay pleno empleo, la introducción de aranceles puede mejorar la producción y el empleo. Así la reducción del déficit comercial favorece el crecimiento del país.

En enero de 1930, en el Consejo Asesor Económico, Keynes propuso la introducción de un sistema de protección para reducir las importaciones. En el otoño de 1930, propuso un arancel uniforme del 10% sobre todas las importaciones y subsidios de la misma tasa para todas las exportaciones. En el Tratado sobre el dinero, publicado en otoño de 1930, retomó la idea de los aranceles u otras restricciones comerciales con el objetivo de reducir el volumen de importaciones y reequilibrar la balanza comercial.

El 7 de marzo de 1931, en el Nuevo Estadista y Nación, escribió un artículo titulado Propuesta de Renta Arancelaria. Señaló que la reducción de los salarios condujo a una reducción de la demanda nacional que restringió los mercados. En cambio, propone la idea de una política expansiva combinada con un sistema arancelario para neutralizar los efectos sobre la balanza comercial. La aplicación de aranceles aduaneros le parecía "inevitable, quienquiera que sea el Ministro de Hacienda". Así, para Keynes, una política de recuperación económica sólo es plenamente efectiva si se elimina el déficit comercial. Propuso un impuesto del 15% sobre los bienes manufacturados y semimanufacturados y del 5% sobre ciertos alimentos y materias primas, quedando exentos otros necesarios para la exportación (lana, algodón).

En 1932, en un artículo titulado Los pro y antiaranceles, publicado en El oyente, contemplaba la protección de los agricultores y de determinados sectores como el del automóvil y las industrias del hierro y el acero, considerándolas indispensables para Gran Bretaña.

La crítica a la teoría de la ventaja comparativa

En la situación posterior a la crisis de 1929, Keynes consideró poco realistas los supuestos del modelo de libre comercio. Criticó, por ejemplo, el supuesto neoclásico del ajuste salarial.

Ya en 1930, en una nota al Consejo Asesor Económico, dudaba de la intensidad de la ganancia de la especialización en el caso de los bienes manufacturados. Mientras participaba en el Comité MacMillan, admitió que ya no "creía en un grado muy alto de especialización nacional" y se negó a 'abandonar cualquier industria que, por el momento, no pueda sobrevivir'. También criticó la dimensión estática de la teoría de la ventaja comparativa que, a su juicio, al fijar definitivamente las ventajas comparativas, conducía en la práctica a un despilfarro de los recursos nacionales.

En el Daily Mail del 13 de marzo de 1931, calificó el supuesto de movilidad laboral sectorial perfecta de "tontería" ya que establece que una persona en situación de paro contribuye a una reducción del salario hasta que encuentre trabajo. Pero para Keynes, este cambio de trabajo puede implicar costes (búsqueda de empleo, formación) y no siempre es posible. En términos generales, para Keynes, los supuestos de pleno empleo y retorno automático al equilibrio desacreditan la teoría de la ventaja comparativa.

En julio de 1933, publicó un artículo en el Nuevo Estadista y Nación titulado Autosuficiencia Nacional, en el que criticaba el argumento de la especialización de las economías, que es la base del libre comercio. Propuso así la búsqueda de un cierto grado de autosuficiencia. En lugar de la especialización de las economías preconizada por la teoría ricardiana de la ventaja comparativa, prefiere el mantenimiento de una diversidad de actividades para las naciones. En él refuta el principio del comercio pacificador. Su visión del comercio se convirtió en la de un sistema donde los capitalistas extranjeros compiten por nuevos mercados. Defiende la idea de producir en suelo nacional cuando sea posible y razonable y expresa simpatía por los defensores del proteccionismo. Señala en Autosuficiencia Nacional:

Un grado considerable de especialización internacional es necesario en un mundo racional en todos los casos en que está dictada por grandes diferencias de clima, recursos naturales, aptitudes nativas, nivel de cultura y densidad de la población. Pero sobre una gama cada vez más amplia de productos industriales, y tal vez de productos agrícolas también, me he puesto en duda si la pérdida económica de la autosuficiencia nacional es lo suficientemente grande para superar las otras ventajas de llevar gradualmente el producto y el consumidor dentro del ámbito de la misma organización nacional, económica y financiera. La experiencia se acumula para probar que la mayoría de los procesos modernos de producción masiva se pueden realizar en la mayoría de los países y climas con casi igual eficiencia.

También escribe en Autosuficiencia Nacional:

Por lo tanto, simpatizo con aquellos que minimizarían, en lugar de con aquellos que maximizarían, el enredo económico entre las naciones. Ideas, conocimiento, ciencia, hospitalidad, viajes, estas son las cosas que de su naturaleza deben ser internacionales. Pero dejemos que las mercancías sean puras cuando sea razonable y convenientemente posible, y, sobre todo, que las finanzas sean principalmente nacionales.

Posteriormente, Keynes mantuvo una correspondencia escrita con James Meade centrada en el tema de las restricciones a la importación. Keynes y Meade discutieron la mejor elección entre cuota y arancel. En marzo de 1944, Keynes inició una discusión con Marcus Fleming después de que este último escribiera un artículo titulado Cuotas versus depreciación. En esta ocasión, vemos que definitivamente ha tomado una postura proteccionista tras la Gran Depresión. Consideró que las cuotas podrían ser más eficaces que la depreciación de la moneda para hacer frente a los desequilibrios externos. Así, para Keynes, la depreciación de la moneda ya no era suficiente y se hicieron necesarias medidas proteccionistas para evitar los déficits comerciales. Para evitar el regreso de las crisis por un sistema económico autorregulado, le pareció fundamental regular el comercio y detener el libre comercio (desregulación del comercio exterior).

Señala que los países que importan más de lo que exportan debilitan sus economías. Cuando aumenta el déficit comercial, aumenta el desempleo y se ralentiza el PIB. Y los países con superávit ejercen una "externalidad negativa" sobre sus socios comerciales. Se enriquecen a expensas de los demás y destruyen la producción de sus socios comerciales. John Maynard Keynes creía que los productos de los países con superávit debían gravarse para evitar desequilibrios comerciales. Por lo tanto, ya no cree en la teoría de la ventaja comparativa (en la que se basa el libre comercio) que establece que el déficit comercial no importa, ya que el comercio es mutuamente beneficioso. Esto también explica su deseo de reemplazar la liberalización del comercio internacional (Libre Comercio) por un sistema regulatorio destinado a eliminar los desequilibrios comerciales en sus propuestas para el Acuerdo de Bretton Woods.

Keynesianismo de posguerra

Las ideas de Keynes se aceptaron ampliamente después de la Segunda Guerra Mundial y, hasta principios de la década de 1970, la economía keynesiana proporcionó la principal inspiración para los responsables de la política económica en los países industrializados occidentales. Los gobiernos prepararon constantemente estadísticas económicas de alta calidad y trataron de basar sus políticas en la teoría keynesiana que se había convertido en la norma. En la primera era del social liberalismo y la socialdemocracia, la mayoría de los países capitalistas occidentales disfrutaban de un desempleo bajo y estable y una inflación modesta, una era llamada la Edad de Oro del Capitalismo.

En términos de política, las herramientas gemelas de la economía keynesiana de la posguerra fueron la política fiscal y la política monetaria. Si bien estos se atribuyen a Keynes, otros, como el historiador económico David Colander, argumentan que se deben, más bien, a la interpretación de Keynes por parte de Abba Lerner en su teoría de las finanzas funcionales, y en su lugar deberían llamarse "lernerianos". 34; en lugar de "keynesiano".

A lo largo de la década de 1950, los grados moderados de demanda del gobierno impulsaron el desarrollo industrial y el uso de políticas contracíclicas fiscales y monetarias continuaron, y alcanzaron un pico en el "go go" 1960, donde a muchos keynesianos les parecía que la prosperidad ahora era permanente. En 1971, el presidente republicano de los Estados Unidos, Richard Nixon, incluso proclamó: "Ahora soy un keynesiano en economía".

A partir de fines de la década de 1960, surgió un nuevo movimiento macroeconómico clásico, crítico con los supuestos keynesianos (ver precios rígidos), y pareció, especialmente en la década de 1970, explicar mejor ciertos fenómenos. Se caracterizó por una adhesión explícita y rigurosa a los microfundamentos, así como por el uso de modelos matemáticos cada vez más sofisticados.

Con la crisis del petróleo de 1973 y los problemas económicos de la década de 1970, la economía keynesiana comenzó a caer en desgracia. Durante este tiempo, muchas economías experimentaron un desempleo alto y creciente, junto con una inflación alta y creciente, lo que contradice la predicción de la curva de Phillips. Esta estanflación hizo necesaria la aplicación simultánea de políticas expansivas (antirrecesión) y contractivas (antiinflacionarias). Este dilema condujo al final del casi consenso keynesiano de la década de 1960 y al surgimiento a lo largo de la década de 1970 de ideas basadas en análisis más clásicos, incluido el monetarismo, la economía del lado de la oferta y la nueva economía clásica.

Sin embargo, a fines de la década de 1980, ciertos fracasos de los nuevos modelos clásicos, tanto teóricos (ver Teoría del ciclo económico real) como empíricos (ver la "recesión de Volcker") aceleraron el surgimiento de la economía neokeynesiana. una escuela que buscó unir los aspectos más realistas de los supuestos keynesianos y neoclásicos y colocarlos sobre una base teórica más rigurosa que nunca.

Una línea de pensamiento, utilizada también como crítica del desempleo notablemente alto y las tasas de crecimiento del PNB potencialmente decepcionantes asociadas con los nuevos modelos clásicos a mediados de la década de 1980, fue enfatizar el bajo desempleo y el crecimiento económico máximo a costa de algo una inflación más alta (sus consecuencias se controlan mediante la indexación y otros métodos, y su tasa general se mantiene más baja y estable por políticas potenciales como la economía compartida de Martin Weitzman).

Escuelas

Actualmente existen varias escuelas de pensamiento económico que remontan su legado a Keynes, siendo las más notables la economía neokeynesiana, la economía neokeynesiana, la economía poskeynesiana y la nueva síntesis neoclásica. El biógrafo de Keynes, Robert Skidelsky, escribe que la escuela poskeynesiana se ha mantenido más cercana al espíritu del trabajo de Keynes al seguir su teoría monetaria y rechazar la neutralidad del dinero. Hoy en día, estas ideas, independientemente de su procedencia, se denominan en el mundo académico bajo la rúbrica de "economía keynesiana", debido al papel de Keynes en su consolidación, elaboración y popularización.

En la era de la posguerra, el análisis keynesiano se combinó con la economía neoclásica para producir lo que generalmente se denomina la 'síntesis neoclásica', dando como resultado la economía neokeynesiana, que dominó el pensamiento macroeconómico dominante. Aunque se sostenía ampliamente que no había una fuerte tendencia automática al pleno empleo, muchos creían que si se utilizaba la política gubernamental para asegurarlo, la economía se comportaría como predecía la teoría neoclásica. Esta dominación de la posguerra por parte de la economía neokeynesiana se rompió durante la estanflación de la década de 1970. Hubo una falta de consenso entre los macroeconomistas en la década de 1980, y durante este período se desarrolló la economía neokeynesiana, que finalmente se convirtió, junto con la nueva macroeconomía clásica, en parte del consenso actual, conocido como la nueva síntesis neoclásica.

Los economistas poskeynesianos, en cambio, rechazan la síntesis neoclásica y, en general, la economía neoclásica aplicada a la macroeconomía. La economía poskeynesiana es una escuela heterodoxa que sostiene que tanto la economía neokeynesiana como la economía neokeynesiana son incorrectas y una mala interpretación de las ideas de Keynes. La escuela poskeynesiana abarca una variedad de perspectivas, pero ha tenido mucha menos influencia que las otras escuelas keynesianas más importantes.

Las interpretaciones de Keynes han enfatizado su énfasis en la coordinación internacional de las políticas keynesianas, la necesidad de instituciones económicas internacionales y las formas en que las fuerzas económicas podrían conducir a la guerra o promover la paz.

Keynesianismo y liberalismo

En un artículo de 2014, el economista Alan Blinder argumenta que, "por razones no muy buenas," la opinión pública en los Estados Unidos ha asociado el keynesianismo con el liberalismo, y afirma que eso es incorrecto. Por ejemplo, los presidentes Ronald Reagan (1981–89) y George W. Bush (2001–09) apoyaron políticas que, de hecho, eran keynesianas, aunque ambos eran líderes conservadores. Y los recortes de impuestos pueden proporcionar un estímulo fiscal muy útil durante una recesión, tanto como el gasto en infraestructura. Blinder concluye: "Si no está enseñando a sus alumnos que el 'keynesianismo' no es ni conservador ni liberal, deberías serlo."

Otras escuelas de pensamiento macroeconómico

Las escuelas keynesianas de economía se sitúan junto a otras escuelas que tienen las mismas perspectivas sobre los problemas económicos, pero difieren en cuanto a sus causas y la mejor manera de resolverlos. Hoy en día, la mayoría de estas escuelas de pensamiento se han incluido en la teoría macroeconómica moderna.

Escuela de Estocolmo

La escuela de Estocolmo saltó a la fama casi al mismo tiempo que Keynes publicó su Teoría general y compartió una preocupación común sobre los ciclos económicos y el desempleo. La segunda generación de economistas suecos también abogó por la intervención del gobierno a través del gasto durante las recesiones económicas, aunque las opiniones están divididas sobre si concibieron la esencia de la teoría de Keynes antes que él.

Monetarismo

Hubo un debate entre monetaristas y keynesianos en la década de 1960 sobre el papel del gobierno en la estabilización de la economía. Tanto los monetaristas como los keynesianos están de acuerdo en que problemas como los ciclos económicos, el desempleo y la deflación son causados por una demanda inadecuada. Sin embargo, tenían perspectivas fundamentalmente diferentes sobre la capacidad de la economía para encontrar su propio equilibrio y el grado de intervención del gobierno que sería apropiado. Los keynesianos enfatizaron el uso de políticas fiscales y monetarias discrecionales, mientras que los monetaristas argumentaron la primacía de la política monetaria y que debería estar basada en reglas.

El debate se resolvió en gran medida en la década de 1980. Desde entonces, los economistas han estado de acuerdo en gran medida en que los bancos centrales deben asumir la responsabilidad principal de estabilizar la economía y que la política monetaria debe seguir en gran medida la regla de Taylor, que muchos economistas atribuyen a la Gran Moderación. Sin embargo, la crisis financiera de 2007–08 convenció a muchos economistas y gobiernos de la necesidad de intervenciones fiscales y destacó la dificultad de estimular las economías solo a través de la política monetaria durante una trampa de liquidez.

Economía marxista

Algunos economistas marxistas criticaron la economía keynesiana. Por ejemplo, en su evaluación de 1946, Paul Sweezy, si bien admitía que había mucho en el análisis de la demanda efectiva de la Teoría general que los marxistas podían aprovechar, describió a Keynes como un prisionero de su educación neoclásica.. Sweezy argumentó que Keynes nunca había sido capaz de ver el sistema capitalista como una totalidad. Sostuvo que Keynes consideró la lucha de clases con descuido y pasó por alto el papel de clase del estado capitalista, al que trató como un deus ex machina, y algunos otros puntos. Si bien Michał Kalecki estaba generalmente entusiasmado con la revolución keynesiana, predijo que no duraría en su artículo "Aspectos políticos del pleno empleo". En el artículo, Kalecki predijo que el pleno empleo generado por la política keynesiana eventualmente conduciría a una clase trabajadora más asertiva y al debilitamiento de la posición social de los líderes empresariales, lo que provocaría que la élite usara su poder político para forzar el desplazamiento de la política keynesiana a pesar de que las ganancias serían mayores que bajo un sistema de laissez faire: La erosión del prestigio social y el poder político sería inaceptable para las élites a pesar de las mayores ganancias.

Elección pública

James M. Buchanan criticó la economía keynesiana sobre la base de que, en la práctica, es poco probable que los gobiernos implementen políticas teóricamente óptimas. El supuesto implícito subyacente a la revolución fiscal keynesiana, según Buchanan, era que la política económica la harían hombres sabios, que actuarían sin tener en cuenta las presiones u oportunidades políticas, y estarían guiados por tecnócratas económicos desinteresados. Argumentó que se trataba de una suposición poco realista sobre el comportamiento político, burocrático y electoral. Buchanan culpó a la economía keynesiana por lo que consideró un declive en la disciplina fiscal de Estados Unidos. Buchanan argumentó que el gasto deficitario evolucionaría hacia una desconexión permanente entre el gasto y los ingresos, precisamente porque genera ganancias a corto plazo, por lo que termina institucionalizando la irresponsabilidad en el gobierno federal, la institución más grande y central de nuestra sociedad.

Martin Feldstein argumenta que el legado de la economía keynesiana (el diagnóstico erróneo del desempleo, el miedo al ahorro y la intervención gubernamental injustificada) afectó las ideas fundamentales de los formuladores de políticas. Milton Friedman pensó que el legado político de Keynes era perjudicial por dos razones. En primer lugar, pensó que cualquiera que sea el análisis económico, es probable que, tarde o temprano, una dictadura benévola conduzca a una sociedad totalitaria. En segundo lugar, pensó que las teorías económicas de Keynes atraían a un grupo mucho más amplio que los economistas principalmente por su vínculo con su enfoque político. Alex Tabarrok argumenta que la política keynesiana, a diferencia de las políticas keynesianas, ha fracasado prácticamente cada vez que se ha intentado, al menos en las democracias liberales.

En respuesta a este argumento, John Quiggin escribió sobre estas teorías... implicaciones para un orden democrático liberal. Pensó que si se acepta generalmente que la política democrática no es más que un campo de batalla para grupos de interés en competencia, entonces la realidad llegará a parecerse al modelo. Paul Krugman escribió: 'No creo que debamos tomar eso como un hecho inmutable de la vida; pero aún así, ¿cuáles son las alternativas?" Daniel Kuehn, criticó a James M. Buchanan. Argumentó, "si tienes un problema con los políticos, critica a los políticos" no Keynes. También argumentó que la evidencia empírica deja bastante claro que Buchanan estaba equivocado. James Tobin argumentó que si se asesora a funcionarios gubernamentales, políticos, votantes, no les corresponde a los economistas jugar con ellos. Keynes rechazó implícitamente este argumento, en 'tarde o temprano son las ideas, no los intereses creados, las que son peligrosas para el bien o el mal'.

Brad DeLong ha argumentado que la política es el principal motivador detrás de las objeciones a la opinión de que el gobierno debe tratar de desempeñar un papel macroeconómico estabilizador. Paul Krugman argumentó que un régimen que en general permite que los mercados funcionen, pero en el que el gobierno está listo tanto para controlar los excesos como para luchar contra las recesiones es intrínsecamente inestable, debido a la inestabilidad intelectual, la inestabilidad política y la inestabilidad financiera.

Nueva clásica

(feminine)Otra influyente escuela de pensamiento se basó en la crítica de Lucas a la economía keynesiana. Esto requería una mayor coherencia con la teoría microeconómica basada en la teoría de la elección racional y, en particular, enfatizaba la idea de las expectativas racionales. Lucas y otros argumentaron que la economía keynesiana requería un comportamiento notablemente tonto y miope de las personas, lo que contradecía totalmente la comprensión económica de su comportamiento a un nivel micro. La nueva economía clásica introdujo un conjunto de teorías macroeconómicas que se basaban en optimizar el comportamiento microeconómico. Estos modelos se han desarrollado en la teoría del ciclo económico real, que argumenta que las fluctuaciones del ciclo económico pueden explicarse en gran medida por perturbaciones reales (en contraste con las nominales).

A partir de fines de la década de 1950, los nuevos macroeconomistas clásicos comenzaron a estar en desacuerdo con la metodología empleada por Keynes y sus sucesores. Los keynesianos enfatizaron la dependencia del consumo del ingreso disponible y, también, de la inversión de las ganancias actuales y el flujo de efectivo actual. Además, los keynesianos propusieron una curva de Phillips que vinculaba la inflación de los salarios nominales con la tasa de desempleo. Para respaldar estas teorías, los keynesianos generalmente rastrearon los fundamentos lógicos de su modelo (usando la introspección) y respaldaron sus suposiciones con evidencia estadística. Los nuevos teóricos clásicos exigieron que la macroeconomía se basara en los mismos fundamentos que la teoría microeconómica, las empresas que maximizan los beneficios y los consumidores racionales que maximizan la utilidad.

El resultado de este cambio en la metodología produjo varias divergencias importantes con respecto a la macroeconomía keynesiana:

- Independencia del consumo y de los ingresos corrientes (hipótesis de ingresos permanentes del ciclo de vida)

- Irrelevancia de los beneficios actuales a la inversión (Modigliani-Miller theorem)

- La larga independencia de la inflación y el desempleo (tipo natural de desempleo)

- La incapacidad de la política monetaria para estabilizar la producción (esperanzas racionales)

- Irrelevancia de impuestos y déficits presupuestarios al consumo (equivalencia vascular)

Contenido relacionado

Nordea

Oferta monetaria

Dolar de Nueva Zelanda