Banco de la Reserva Federal

Un Banco de la Reserva Federal es un banco regional del Sistema de la Reserva Federal, el sistema bancario central de los Estados Unidos. Hay doce en total, uno para cada uno de los doce Distritos de la Reserva Federal que fueron creados por la Ley de la Reserva Federal de 1913. Los bancos son conjuntamente responsables de implementar la política monetaria establecida por el Mercado Abierto Federal. Comité, y se dividen de la siguiente manera:

- Banco Federal de Reserva de Boston

- Banco Federal de Reserva de Nueva York

- Federal Reserve Bank of Philadelphia

- Federal Reserve Bank of Cleveland

- Federal Reserve Bank of Richmond

- Banco Federal de Reserva de Atlanta

- Banco Federal de Reserva de Chicago

- Federal Reserve Bank of St. Louis

- Federal Reserve Bank of Minneapolis

- Federal Reserve Bank of Kansas City

- Banco Federal de Reserva de Dallas

- Banco Federal de Reserva de San Francisco

Algunos bancos también poseen sucursales, y todo el sistema tiene su sede en el edificio Eccles en Washington, D.C.

Historia

Los Bancos de la Reserva Federal son las instituciones más recientes que el gobierno de los Estados Unidos ha creado para brindar funciones de un banco central. Las instituciones anteriores han incluido el Primer (1791–1811) y el Segundo (1818–1824) Bancos de los Estados Unidos, el Tesoro Independiente (1846–1920) y el Sistema Bancario Nacional (1863–1935). Han surgido varias cuestiones de política con estas instituciones, incluido el grado de influencia de los intereses privados, el equilibrio de las preocupaciones económicas regionales, la prevención de pánicos financieros y el tipo de reservas utilizadas para respaldar la moneda.

Una crisis financiera conocida como el Pánico de 1907 amenazó con la quiebra a varios bancos de Nueva York, un resultado que se evitó gracias a los préstamos organizados por el banquero J. P. Morgan. Morgan logró restaurar la confianza en la comunidad bancaria de Nueva York, pero el pánico reveló debilidades en el sistema financiero de EE. UU., de modo que un banquero privado podría dictar los términos de supervivencia de un banco. En otras partes del país, las cámaras de compensación emitieron brevemente sus propios billetes de dinero para realizar negocios. En respuesta, el Congreso formó la Comisión Monetaria Nacional para investigar opciones para proporcionar moneda y crédito en futuros pánicos. Con base en los hallazgos de la Comisión y otras propuestas, el Congreso estableció el Sistema de la Reserva Federal en el que varios Bancos de la Reserva Federal proporcionarían liquidez a los bancos en diferentes regiones del país. Los Bancos de la Reserva Federal abrieron sus puertas en noviembre de 1914.

Estado legal

Los Bancos de la Reserva están organizados como corporaciones autofinanciadas y están facultados por el Congreso para distribuir moneda y regular su valor según las políticas establecidas por el Comité Federal de Mercado Abierto y la Junta de Gobernadores. Su estructura corporativa refleja los intereses concurrentes del gobierno y los bancos miembros, pero ninguno de estos intereses equivale a la propiedad absoluta.

Los casos legales que involucran a los Bancos de la Reserva Federal han concluido que son "privados", pero pueden ser retenidos o considerados como "gubernamentales" dependiendo de la ley particular en cuestión. En United States Shipping Board Emergency Fleet Corporation v. Western Union Telegraph Co., la Corte Suprema de EE. UU. declaró: "Instrumentos como los bancos nacionales o los bancos de la reserva federal, en los que hay intereses privados, no son departamentos del gobierno. Son corporaciones privadas en las que el gobierno tiene interés." Los Estados Unidos tienen un interés en los Bancos de la Reserva Federal como instrumentos creados por el gobierno federal exentos de impuestos cuyas ganancias pertenecen al gobierno federal, pero este interés no es propietario. En Lewis v. Estados Unidos, la Corte de Apelaciones del Noveno Circuito de los Estados Unidos declaró que: "Los Bancos de la Reserva no son instrumentos federales a los efectos de la FTCA [la Ley Federal de Reclamos por Daños], pero son corporaciones independientes, de propiedad privada y controladas localmente." Sin embargo, la opinión continuó diciendo que: "Los Bancos de la Reserva han sido propiamente considerados instrumentos federales para algunos fines" como la ley antisoborno. Otra decisión relevante es Scott v. Federal Reserve Bank of Kansas City, en la que se hace una distinción entre los Bancos de la Reserva Federal, que son instrumentos creados por el gobierno federal, y la Junta de Gobernadores, que es una agencia federal.

La Ley de la Reserva Federal original proporcionaba capital inicial para los Bancos de la Reserva al requerir que los bancos participantes compraran acciones en un Banco de la Reserva en proporción a sus activos. Esta acción paga un dividendo de las ganancias del Banco de la Reserva, pero por lo demás es bastante diferente de las acciones comunes en una corporación privada. No puede negociarse, transferirse ni tomarse prestado, y no otorga la propiedad del superávit del Banco de la Reserva. La propiedad de acciones de un banco no le otorga un poder de voto proporcional para elegir a los directores del Banco de la Reserva; en cambio, cada banco miembro recibe tres votos clasificados para seis de los nueve directores del Banco de la Reserva, que están sujetos a las calificaciones definidas en la Ley de la Reserva Federal. Si alguna vez se disolviera o liquidara un Banco de la Reserva, la Ley establece que los miembros serían elegibles para redimir sus acciones hasta su valor de compra, mientras que cualquier excedente restante pertenecería al gobierno federal.

Con respecto a la relación estructural entre los doce bancos de la Reserva Federal y los bancos comerciales (miembros), el profesor de ciencias políticas Michael D. Reagan explica que,

la "propiedad" de los Bancos de Reserva por los bancos comerciales es simbólica; no ejercen el control propietario asociado con el concepto de propiedad ni compartir, más allá del dividendo estatutario, en el Banco de Reserva "beneficios".... Por lo tanto, la propiedad bancaria y las elecciones en la base no tienen importancia sustantiva, a pesar de la apariencia superficial del control bancario privado que crea el acuerdo formal.

Función

Los Bancos de la Reserva Federal ofrecen varios servicios al gobierno federal y al sector privado:

- Actuando como depósitos de reservas bancarias

- Asesoramiento a los bancos para cubrir déficits de fondos a corto plazo, ciclos de negocios estacionales o demandas de liquidez extraordinarias (es decir, carreras)

- Recogida y liquidación de pagos entre bancos

- Notas bancarias posteriores para la circulación general como moneda

- Administrar las cuentas de depósito del gobierno federal

- Realización de subastas y comprobaciones de la deuda federal

- Obligaciones de compra de entidades no bancarias mediante instalaciones de crédito de emergencia autorizadas por la Junta de Gobernadores

Históricamente, los Bancos de la Reserva compensaron a los bancos miembros por mantener reservas en depósito (y, por lo tanto, no disponibles para prestar) pagándoles un dividendo de las ganancias, limitado por ley al 6 por ciento. La Ley de Estabilización Económica de Emergencia (EESA) de 2008 autorizó además a los Bancos de la Reserva a pagar intereses sobre las reservas de los bancos miembros, mientras que la Ley FAST de 2015 impuso un límite de dividendo adicional igual al rendimiento determinado en la subasta más reciente de Bonos del Tesoro a 10 años.

Aunque todos los Bancos de la Reserva tienen la autoridad legal para realizar operaciones de mercado abierto, en la práctica solo lo hace el Banco de la Reserva de Nueva York. Administra el Sistema de Cuentas de Mercado Abierto (SOMA), una cartera de valores emitidos o garantizados por el gobierno que se comparte entre todos los Bancos de la Reserva.

Finanzas

Los Bancos de la Reserva Federal financian sus propias operaciones, principalmente mediante la distribución de las ganancias de la Cuenta de Mercado Abierto del Sistema. Los gastos y dividendos pagados suelen ser una pequeña fracción de los ingresos del Banco de la Reserva Federal cada año. Los bancos pueden retener parte de sus ganancias en sus propios fondos excedentes que están limitados a $ 7.5 mil millones, en todo el sistema. El resto debe ser transferido a través de la Junta de Gobierno al Secretario de Hacienda, quien luego lo deposita en el fondo general de Hacienda. Cuando las ganancias de un Banco de la Reserva son insuficientes para cubrir sus gastos y dividendos, introduce un activo diferido en sus libros para realizarlo con ganancias futuras.

Los Bancos de la Reserva se capitalizaron históricamente a través de depósitos de oro, y en 1933 todo el oro monetario privado se les transfirió bajo la Orden Ejecutiva 6102. Este oro a su vez se transfirió al Tesoro bajo la Ley de Reserva de Oro de 1934 a cambio de certificados de oro que no pueden redimirse según la legislación vigente. Los Bancos de la Reserva continúan informando estos certificados como activos, pero no representan la propiedad directa de oro y la Junta de Gobernadores ha declarado que "la Reserva Federal no posee oro".

Aunque los Bancos de la Reserva operan como entidades financieras distintas, participan cada mes de abril en un proceso de liquidación interdistrital que tiene tres propósitos: liquidar los saldos de pago que los Bancos de la Reserva se deben entre sí; asignar la propiedad de la cartera SOMA; y establecer un certificado de respaldo de oro uniforme para los billetes de la Reserva Federal. Este proceso conecta los Bancos de la Reserva' diferentes funciones (política monetaria, compensación de pagos y emisión de moneda) como un sistema integrado.

Los bancos de la Reserva Federal realizan auditorías internas continuas de sus operaciones para garantizar que sus cuentas sean precisas y cumplan con los principios contables del Sistema de la Reserva Federal. Los bancos también están sujetos a dos tipos de auditoría externa. Desde 1978, la Oficina de Responsabilidad Gubernamental (GAO, por sus siglas en inglés) ha realizado auditorías periódicas de los bancos' operaciones. Las auditorías de la GAO se informan al público, pero es posible que no revisen las decisiones de política monetaria de un banco ni las divulguen al público. Desde 1999, cada banco también debe someterse a una auditoría anual por parte de una firma contable externa, que produce un informe confidencial para el banco y un resumen del informe anual del banco. Algunos miembros del Congreso continúan abogando por una auditoría de la GAO más pública e intrusiva del Sistema de la Reserva Federal, pero los representantes de la Reserva Federal apoyan las restricciones existentes para evitar la influencia política sobre las decisiones económicas a largo plazo.

Bancos

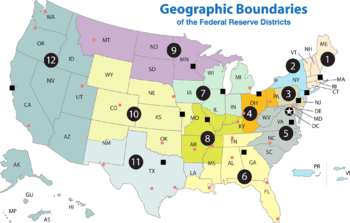

La Reserva Federal identifica oficialmente los distritos por número y ciudad del Banco de la Reserva.

- Primer Distrito (A): Banco de Reserva Federal de Boston

- Segundo Distrito (B): Banco Federal de Reserva de Nueva York

- Tercer Distrito (C): Banco Federal de Reserva de Filadelfia

- 4to Distrito (D): Banco Federal de la Reserva de Cleveland, con sucursales en Cincinnati, Ohio y Pittsburgh, Pennsylvania

- 5to Distrito (E): Banco Federal de la Reserva de Richmond, con sucursales en Baltimore, Maryland y Charlotte, Carolina del Norte

- 6th District (F): Federal Reserve Bank of Atlanta, with branches in Birmingham, Alabama; Jacksonville, Florida; Miami, Florida; Nashville, Tennessee; and New Orleans, Louisiana

- 7th District (G): Federal Reserve Bank of Chicago, with a branch in Detroit, Michigan.

- 8o Distrito (H): Banco Federal de Reserva de San Luis, con sucursales en Little Rock, Arkansas; Louisville, Kentucky; y Memphis, Tennessee

- 9o Distrito (I): Banco Federal de Reserva de Minneapolis, con una sucursal en Helena, Montana

- 10th District (J): Federal Reserve Bank of Kansas City, with branches in Denver, Colorado; Oklahoma City, Oklahoma; and Omaha, Nebraska

- Distrito 11 (K): Banco Federal de Reserva de Dallas, con sucursales en El Paso, Texas; Houston, Texas; y San Antonio, Texas

- Distrito 12 (L): Banco Federal de Reserva de San Francisco, con sucursales en Los Ángeles, California; Portland, Oregon; Salt Lake City, Utah; y Seattle, Washington

El distrito de la Reserva Federal de Nueva York es el más grande por valor de activos. San Francisco, seguido de Kansas City y Minneapolis, representan los distritos geográficos más grandes. Missouri es el único estado que tiene dos Bancos de la Reserva Federal (Kansas City y St. Louis). California, Florida, Missouri, Ohio, Pennsylvania, Tennessee y Texas son los únicos estados que tienen dos o más sucursales del Banco de la Reserva Federal ubicadas dentro de sus estados, y Missouri, Pennsylvania y Tennessee tienen sucursales en dos distritos diferentes dentro del mismo estado. En el distrito 12, la sucursal de Seattle atiende a Alaska y el banco de San Francisco atiende a Hawái. Nueva York, Richmond y San Francisco son los únicos bancos que supervisan territorios de estados no estadounidenses. El Sistema atiende a estos territorios de la siguiente manera: el Banco de Nueva York atiende al Estado Libre Asociado de Puerto Rico y las Islas Vírgenes de EE. UU.; el Richmond Bank atiende al Distrito de Columbia; el Banco de San Francisco atiende a Samoa Americana, Guam y la Mancomunidad de las Islas Marianas del Norte. La Junta de Gobernadores revisó por última vez los límites de las sucursales del Sistema en febrero de 1996.

Activos

| Federal Reserve Bank | Total de activos en millones de dólares |

|---|---|

| Nueva York | 4.826.442 dólares |

| San Francisco | 893.210 dólares |

| Chicago | $618,213 |

| Atlanta | $584,538 |

| Richmond | 545.399 dólares |

| Dallas | 458.222 dólares |

| Cleveland | 300.969 dólares |

| Boston | 192.866 dólares |

| Philadelphia | 179.965 dólares |

| St. Louis | 146.484 dólares |

| Kansas City | 135.711 dólares |

| Minneapolis | $73,831 |

| Todos los bancos | $8,955,851 |

Lista de presidentes y directores ejecutivos actuales de los bancos de la Reserva Federal

| Federal Reserve Bank | Comúnmente conocido como | Incumbent president & CEO | Situación |

|---|---|---|---|

| Nueva York | New York Fed | John Williams | Vice Chairman, Federal Open Market Committee (FOMC) Permanent FOMC Miembro |

| San Francisco | San Francisco Fed | Mary Daly | 2023 FOMC Miembro suplente 2024 FOMC Miembro |

| Atlanta | Atlanta Fed | Raphael Bostic | 2023 FOMC Miembro suplente 2024 FOMC Miembro |

| Richmond | Richmond Fed | Thomas Barkin | 2023 FOMC Miembro suplente 2024 FOMC Miembro |

| Chicago | Chicago Fed | Austan Goolsbee | 2022 FOMC Miembro suplente 2023 FOMC Miembro 2024 FOMC Miembro suplente 2025 FOMC Miembro |

| Dallas | Dallas Fed | Lorie K. Logan | 2022 FOMC Miembro suplente 2023 FOMC Miembro |

| Cleveland | Cleveland Fed | Loretta Mester | 2022 FOMC Miembro 2023 FOMC Miembro suplente 2024 FOMC Miembro |

| Philadelphia | Philly Fed | Patrick Harker | 2022 FOMC Miembro suplente 2023 FOMC Miembro |

| Boston | Boston Fed | Susan M. Collins | 2024 FOMC Miembro suplente 2025 FOMC Miembro |

| St. Louis | St. Louis Fed | James Bullard | 2022 FOMC Miembro 2024 FOMC Miembro suplente 2025 FOMC Miembro |

| Kansas City | Kansas City Fed | Esther George | 2022 FOMC Miembro 2024 FOMC Miembro suplente 2025 FOMC Miembro |

| Minneapolis | Minneapolis Fed | Neel Kashkari | 2022 FOMC Miembro suplente 2023 FOMC Miembro |

Fuentes generales y citadas

- Page, Walter Hines; Page, Arthur Wilson (Mayo 1914). "La Marcha de los Eventos: Los Distritos de la Reserva Federal". El trabajo del mundo: una historia de nuestro tiempo. XLIV 1): 10 a 11. Retrieved 4 de agosto 2009.

La primera pieza nueva de maquinaria para el nuevo sistema de divisas se proporciona ahora.

Contenido relacionado

Chicos de chicago

Economía de Rusia

Economía del Reino Unido