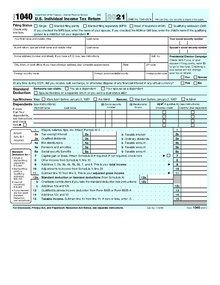

Formulário 1040

Formulário 1040 (oficialmente, a "Declaração de Imposto de Renda Individual dos EUA") é um formulário de imposto do IRS usado para declarações de imposto de renda federal de pessoas físicas apresentadas por residentes nos Estados Unidos. O formulário calcula o rendimento tributável total do contribuinte e determina quanto deve ser pago ou reembolsado pelo governo.

As declarações de imposto de renda para contribuintes individuais do ano civil são devidas até o Dia do Imposto, que geralmente é 15 de abril do próximo ano, exceto quando 15 de abril cair em um sábado, domingo ou feriado legal. Nessas circunstâncias, as devoluções vencem no próximo dia útil. Uma extensão automática até 15 de outubro para arquivar o Formulário 1040 pode ser obtida preenchendo o Formulário 4868.

O formulário 1040 consiste em duas páginas (23 linhas no total) sem contar os anexos. A primeira página coleta informações sobre o(s) contribuinte(s) e dependentes. Em particular, o contribuinte especifica seu status de declaração nesta página. A segunda página relata a renda, calcula as deduções e créditos permitidos, calcula o imposto devido com base na renda ajustada e aplica os fundos já retidos de salários ou pagamentos estimados feitos para o passivo fiscal. No lado direito da primeira página está o check-off do fundo da campanha eleitoral presidencial, que permite aos indivíduos designar que o governo federal doe $ 3 do imposto que recebe ao fundo da campanha eleitoral presidencial. Ao todo, foram entregues 142 milhões de declarações de imposto de renda de pessoas físicas no ano fiscal de 2018 (temporada de declaração de 2019), 92% das quais foram feitas eletronicamente.

Requisitos de arquivamento

Quem deve arquivar?

O formulário 1040 (ou uma variante dele) é o principal formulário de imposto preenchido por pessoas físicas consideradas residentes nos Estados Unidos para fins fiscais. O formulário principal correspondente apresentado pelas empresas é o Formulário 1120, também chamado de Declaração de Imposto de Renda Corporativa dos EUA.

Um indivíduo é considerado residente nos Estados Unidos para fins tributários se for cidadão dos Estados Unidos ou estrangeiro residente nos Estados Unidos para fins tributários. Um indivíduo é um estrangeiro residente nos Estados Unidos se passar no Teste de Presença Substancial ou no Teste do Green Card, embora também existam alguns outros casos; os indivíduos que têm renda tributável nos Estados Unidos, mas falham nos critérios para serem estrangeiros residentes, devem registrar-se como estrangeiros não residentes para fins fiscais. Enquanto os residentes dos Estados Unidos para fins fiscais preenchem o Formulário 1040, os estrangeiros não residentes devem preencher o Formulário 1040NR ou 1040NR-EZ. Há também um "alienígena de status duplo" para estrangeiros cujo status mudou durante o ano.

Estrangeiros residentes nos Estados Unidos para fins fiscais geralmente devem registrar se sua renda ultrapassar um limite em que sua renda tributável provavelmente será positiva, mas há muitos outros casos em que pode ser legalmente desejável arquivar. Por exemplo, mesmo que não seja obrigatório, os indivíduos podem apresentar uma declaração para receber um reembolso sobre a renda retida ou para receber certos créditos (por exemplo, crédito de imposto de renda).

Modalidades de arquivamento

O formulário pode ser preenchido em papel ou online.

Arquivo de papel

O arquivamento em papel é o método de arquivamento universalmente aceito. O formulário 1040, juntamente com suas variantes, cronogramas e instruções, pode ser baixado como PDFs no site do Internal Revenue Service. As versões finalizadas dos formulários para o ano fiscal (que nos EUA é igual ao ano civil) são lançadas perto do final de janeiro do ano seguinte.

Os formulários em papel podem ser preenchidos e salvos eletronicamente usando um leitor de PDF compatível e depois impressos. Dessa forma, é fácil manter cópias eletrônicas dos formulários preenchidos, apesar do preenchimento em papel. Alternativamente, eles podem ser impressos e preenchidos à mão. Uma combinação das abordagens também pode ser usada, com algum conteúdo preenchido eletronicamente e conteúdo adicional escrito à mão. Como regra geral, sempre que possível, faz sentido preencher eletronicamente, mas em alguns casos o preenchimento à mão pode ser necessário (por exemplo, se notas adicionais de explicação precisarem ser adicionadas ou se a fonte usada para preenchimento eletrônico for muito grande para ajuste as informações no espaço fornecido.

As únicas partes do formulário que não podem ser preenchidas eletronicamente são as linhas de assinatura.

O Formulário 1040 em papel, juntamente com todos os cronogramas relevantes e formulários adicionais, deve ser enviado em um único pacote por correio ou correio para um endereço do IRS determinado pelo estado dos EUA do qual o contribuinte está arquivando e independentemente de um pagamento estar incluído ou não.

O IRS aceita devoluções grampeadas ou presas com clipes. No entanto, qualquer cheque ou comprovante de pagamento, bem como o Formulário 1040-V que o acompanha, não deve ser grampeado ou preso com o restante da devolução, pois os pagamentos são processados separadamente.

Arquivo eletrônico

O IRS permite que residentes nos EUA, para fins fiscais, enviem arquivos eletronicamente de três maneiras:

- Aqueles com rendimentos de US $ 66,000 ou menos podem arquivar eletronicamente usando o arquivo livre do IRS, uma ferramenta de e-filing livre (há algumas outras condições necessárias para ser elegível para o depósito livre; em particular, alguns tipos de renda e deduções não podem ser manuseadas pelo depósito livre).

- É possível preparar o retorno fiscal usando um software de conformidade fiscal aprovado pelo IRS e ter o arquivo de software o retorno eletronicamente.

- Pode-se usar um profissional fiscal que foi aceito pelo IRS para a apresentação eletrônica.

Muitos preparadores fiscais pagos são obrigados a arquivar declarações fiscais individuais eletronicamente, e a maioria dos softwares de conformidade fiscal arquiva eletronicamente em nome do contribuinte. Mesmo os preparadores fiscais que não são obrigados a fazê-lo devem apresentar o Formulário 8948 se optarem pelo arquivamento em papel, explicando por que não estão preenchendo eletronicamente.

Comparação

Se alguém não for elegível para o IRS Free File, pode custar centenas de dólares arquivar eletronicamente, enquanto o arquivamento em papel não tem custos além dos custos de impressão e envio. Além disso, as opções de arquivamento eletrônico existentes podem não oferecer flexibilidade suficiente com relação a organizar a declaração de imposto de renda, adicionar anexos ou colocar notas explicativas por escrito que podem ajudar a antecipar questões do IRS. O preenchimento eletrônico também expõe os dados do contribuinte ao risco de perda acidental ou roubo de identidade.

Requisito de assinatura

O formulário 1040 deve ser assinado e datado para ser considerado válido. Se o depósito for feito em conjunto com o cônjuge, ambos devem assinar e datar. Se um retorno for enviado eletronicamente, os indivíduos devem usar um PIN de auto-seleção ou um PIN de profissional.

Devolução substituta

Se um indivíduo decidir não apresentar uma declaração, o IRS pode (depois de enviar vários lembretes) apresentar uma declaração substituta.

Variantes

Para preencher a declaração regular de impostos, além do formulário padrão 1040, existem atualmente três variantes: o 1040-NR 1040-SR e o 1040-X.

Formulário 1040-NR é usado por contribuintes que são considerados "estrangeiros não residentes" para fins fiscais.

Formulário 1040-SR é usado por contribuintes com 65 anos ou mais. Sua criação foi determinada pela Lei Orçamentária Bipartidária de 2018 e foi usada pela primeira vez para a declaração de impostos para o ano fiscal de 2019. Os idosos podem continuar a usar o padrão 1040 para declaração de impostos, se preferirem.

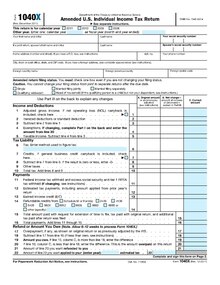

Formulário 1040-X (oficialmente, a "Declaração de imposto individual dos EUA alterada") é usado para fazer correções no Formulário 1040, Formulário 1040A e Formulário 1040EZ foram arquivados anteriormente (observação: os formulários 1040-A e 1040-EZ foram descontinuados a partir do ano fiscal de 2018, mas um 1040X ainda pode ser arquivado alterando um desses formulários fiscais arquivados para anos anteriores).

Acompanhamento de pagamentos

Formulário 1040-V

O 1040-V (oficialmente, o "Comprovante de Pagamento para o Formulário 1040") é usado como um comprovante de pagamento opcional a ser enviado junto com o pagamento de qualquer saldo devedor no campo "Valor que você deve" linha do 1040.

O formulário é totalmente opcional. O IRS aceitará o pagamento sem o formulário 1040V. No entanto, incluir o 1040-V permite que o IRS processe os pagamentos com mais eficiência.

O formulário 1040-V e qualquer pagamento que o acompanha devem ser incluídos no mesmo pacote que a declaração de impostos, mas não devem ser grampeados ou presos com clipe junto com a declaração de impostos, pois são processados separadamente.

Horários e formulários extras

Desde 1961, o Formulário 1040 tem vários anexos separados ao formulário. Esses anexos são geralmente chamados de "agendas" porque antes de 1961, as seções relacionadas eram tabelas no formulário principal identificadas por carta. O formulário 1040 possui atualmente 20 anexos, que podem precisar ser arquivados dependendo do contribuinte. Para 2009 e 2010 havia um formulário adicional, Schedule M, devido ao "Making Work Pay" disposição da Lei Americana de Recuperação e Reinvestimento de 2009 ("o estímulo").

A partir de 2018, o 1040 foi "simplificado" separando 6 novos números de cronogramas do Schedule 1 ao Schedule 6 para tornar opcionais as partes do formulário principal. Os novos horários tinham os antigos números de linha de 1040 para facilitar a transição.

Além dos cronogramas listados, existem dezenas de outros formulários que podem ser exigidos ao preencher uma declaração de imposto de renda pessoal. Normalmente, eles fornecerão detalhes adicionais para deduções realizadas ou receitas auferidas listadas no formulário 1040 ou em seus cronogramas subsequentes.

| Tipo | Explicação | Linhas onde o horário é referenciado ou necessário no formulário 1040 ou cronograma numerado associado (2021) |

|---|---|---|

| Programação A | Identifica deduções permitidas contra a renda; em vez de preencher o Anexo A, os contribuintes podem optar por tomar uma dedução padrão de entre $6,300 e $12,600 (para o ano fiscal de 2015), dependendo da idade, status de arquivamento, e se o contribuinte e/ou cônjuge é cego. | 12a |

| Programação B | Enumera juros e/ou dividendos de renda, e é necessário se qualquer interesse ou dividendos recebidos durante o ano fiscal exceder US $ 1.500 de todas as fontes ou se o arquivo tivesse certas contas estrangeiras. | 3b |

| Programação C | Lista renda e despesas relacionadas ao autoemprego, e é usado por proprietários exclusivos. | Sch. 1 linha 3 |

| Programação D | É usado para calcular ganhos de capital e perdas incorridas durante o ano fiscal. | 7 |

| Programação E | É usado para relatar renda e despesas decorrentes do aluguel de imóveis, royalties ou de entidades pass-through (como trusts, propriedades, parcerias ou corporações S). | Sch. 1 linha 5 |

| Programação EIC | É usado para documentar a elegibilidade de um contribuinte para o Crédito de Renda Ganhou. | 27 |

| Programação F | É usado para relatar renda e despesas relacionadas à agricultura. | Sch. 1 linha 6 |

| Programação G | (Até 1986) Foi utilizado para o rendimento com uma média superior a quatro anos até ser eliminado pela Lei de Reforma Tributária de 1986. | N/A |

| Programação H | (Desde 1995) É usado para relatar impostos devido ao emprego de ajuda doméstica. Anteriormente, estes foram relatados no formulário 942. | Sch. 2 linha 9 |

| Programação J | É usado quando uma média de renda agrícola durante um período de três anos. | 16. |

| Programação L | (Até 2010) foi usado para figurar uma dedução padrão aumentada em certos casos. | N/A |

| Programação M | (2009 e 2010) foi usado para reivindicar o crédito de imposto pago de trabalho (6,2% ganhou crédito de renda, até $400). | N/A |

| Programação R | É usado para calcular o Crédito para o Idoso ou o Desativado. | Sch. 3 linha 6d |

| Programação SE | É usado para calcular o imposto de auto-emprego devido a renda de auto-emprego (como em um Calendário C ou Programação F, ou em uma parceria). | Sch. 2 linha 4 |

| Calendário 1 | Renda adicional e ajustes à renda - Linhas antigas 1-36 que foram movidas de 1040 com as mantidas em 1040 omitidos. | 8 |

| Programação 2 | Imposto - Linhas antigas 38-47 que foram movidas de 1040 com as mantidas em 1040 omitidos. Desde 2019, este formulário inclui o conteúdo da programação 4, obsoletando-o. | 17. |

| Programação 3 | Créditos não reembolsáveis - Antigas linhas 48-55 que foram movidos de 1040 com aqueles mantidos em 1040 omitidos. Desde 2019, este formulário também é usado para créditos não reembolsáveis, cronograma obsoleto 5. | 20, 31 |

| Programação 4 | (2018) Outros Impostos - Linhas antigas 57-64 que foram movidas de 1040 com as mantidas em 1040 omitidos. | N/A |

| Programação 5 | (2018) Outros Pagamentos e Créditos Reembolsáveis - Linhas antigas 65-75 que foram movidas de 1040 com as mantidas em 1040 omitidos. | N/A |

| Programação 6 | (2018) Endereço Estrangeiro e Designee de Terceiros. Desde 2019, isso faz parte do cabeçalho do 1040, assim é obsoleto. | N/A |

| Programação 8812 | É usado para calcular o crédito fiscal infantil. (De 1998-2011, este foi chamado de Form 8812 em vez de Schedule 8812.) | 19, 28 |

Em 2014, houve duas adições ao Formulário 1040 devido à implementação do Affordable Care Act — o crédito fiscal premium e o mandato individual.

Na maioria das situações, outros formulários do Internal Revenue Service ou da Administração da Previdência Social, como o Formulário W-2, devem ser anexados ao Formulário 1040, além dos cronogramas do Formulário 1040. Existem mais de 100 outros formulários especializados que podem precisar ser preenchidos juntamente com os Anexos e o Formulário 1040. No entanto, o Formulário 1099 não precisa ser anexado se nenhum imposto foi retido. Em geral, os formulários enviados pelo empregador são usados para fundamentar reivindicações de retenção, portanto, apenas os formulários que envolvem retenção precisam ser anexados.

Pagamentos estimados e retenção

Para a maioria das pessoas, a retenção na fonte é a principal forma de pagamento dos impostos. No entanto, a renda que não está sujeita à retenção deve ser estimada usando o Formulário 1040-ES. (Pode ser possível evitar o preenchimento do Formulário 1040-ES aumentando a retenção na fonte e, em vez disso, preenchendo um Formulário W-4.)

Os pagamentos estimados podem ser feitos usando o Sistema Eletrônico de Pagamento de Impostos Federais.

Pagamentos, reembolsos e multas

Existe um limite de três anos para quando os indivíduos podem reivindicar uma restituição de impostos. No entanto, os pagamentos devidos devem ser pagos imediatamente.

Além disso, é possível aplicar os reembolsos aos impostos do próximo ano e também mudar de ideia posteriormente.

Uma extensão automática até 15 de outubro para arquivar o Formulário 1040 pode ser obtida preenchendo o Formulário 4868. Há uma penalidade por não preencher uma declaração de imposto até 15 de abril que depende se o indivíduo obteve uma extensão de arquivamento e o valor dos impostos não pagos. No entanto, como a multa máxima é de 25% dos impostos não pagos, se uma pessoa física tiver pago todos os seus impostos, não há multa por não declarar.

Além de garantir que a pessoa pague os impostos do ano até o Dia do Imposto, também é importante garantir que pagou impostos parciais ao longo do ano fiscal na forma de pagamentos estimados de impostos ou empregador retenção de imposto. Se alguém não o fez, então uma penalidade fiscal pode ser aplicada. O valor mínimo de impostos estimados que precisam ser pagos para evitar multas depende de vários fatores, incluindo a renda do indivíduo no ano fiscal em questão, bem como a renda do ano anterior (em geral, se alguém pagar 90% da obrigação fiscal do ano atual ou 100% da obrigação fiscal do ano anterior durante o ano fiscal, não estará sujeito à penalidade fiscal estimada, mesmo que este ano os impostos são mais altos, mas há algumas ressalvas a essa regra). A retenção do empregador também é tratada de forma diferente do pagamento estimado do imposto, pois para o último, importa a época do ano em que o pagamento foi feito, enquanto para o primeiro, tudo o que importa é quanto foi retido até o final do ano (embora existam outras restrições sobre como ajustar o padrão de retenção na fonte que precisam ser aplicadas pelo empregador).

Ao preencher o Formulário 1040, a penalidade por falta de pagamento de impostos estimados deve ser incluída no formulário (na linha 79) e incluída no total na linha 78 (se for devido um pagamento líquido). O contribuinte não é obrigado a computar outros juros e multas (como multa por atraso na entrega ou atraso no pagamento de impostos). Se o contribuinte optar por calculá-los, a multa calculada pode ser listada na margem inferior da página 2 do formulário, mas não deve ser incluída na linha do valor devido (linha 78).

Relação com declarações fiscais estaduais

Cada estado tem códigos de impostos separados, além dos impostos federais. O formulário 1040 é usado apenas para impostos federais, e os impostos estaduais devem ser arquivados separadamente com base no formulário de cada estado. Alguns estados não têm imposto de renda. Embora os impostos estaduais sejam arquivados separadamente, muitas declarações fiscais estaduais farão referência a itens do Formulário 1040. Por exemplo, o formulário de Imposto de Renda Residente 540 da Califórnia faz referência à linha 37 do Formulário 1040 na linha 13.

Certos softwares de declaração de impostos, como o TurboTax, apresentarão simultaneamente as declarações de impostos estaduais usando as informações preenchidas no formulário 1040.

O governo federal permite que os indivíduos deduzam o imposto de renda estadual ou o imposto estadual sobre vendas do imposto federal por meio do Anexo A do Formulário 1040, mas não ambos. Além de deduzir o imposto de renda ou o imposto sobre vendas, um indivíduo pode deduzir ainda quaisquer impostos estaduais sobre imóveis ou impostos sobre propriedade privada.

Controvérsia do número de controle OMB

Um argumento usado por manifestantes de impostos contra a legitimidade do Formulário 1040 é o número de controle OMB do argumento da Lei de Redução da Burocracia. Os manifestantes fiscais afirmam que o Formulário 1040 não contém um "Número de Controle OMB" que é emitido pelo Escritório de Administração e Orçamento dos EUA sob a Lei de Redução de Papelada.

As cláusulas relevantes da Lei de Redução da Burocracia afirmam que:

- § 1320.6 Protecção pública.

- a) Não obstante qualquer outra disposição de direito, nenhuma pessoa estará sujeita a qualquer penalidade por não cumprir uma recolha de informações sujeitas aos requisitos desta parte se:

- (1) A coleta de informações não mostra, de acordo com §1320.3(f) e §1320.5(b)(1), um número de controle OMB atualmente válido atribuído pelo Diretor de acordo com a Lei...

- (e) A proteção fornecida pelo parágrafo (a) desta seção não impede a imposição de uma penalidade em uma pessoa por não cumprir com uma coleção de informações que é imposta à pessoa por estatuto - por exemplo, 26 U.S.C. §6011(a) (requisito estatístico para pessoa apresentar uma devolução fiscal)...

Os tribunais responderam aos argumentos do número de controle do OMB com os seguintes argumentos. 1) Formulário 1040, declaração de imposto de renda individual dos EUA contém o número de controle OMB desde 1981. 2) Conforme determinado em vários casos, a ausência de um número de controle OMB não elimina a obrigação legal de arquivar ou pagar impostos.

Casos envolvendo o argumento do número de controle OMB incluem:

- Estados Unidos v. Wunder

O Tribunal de Apelações do Sexto Circuito dos Estados Unidos argumenta que as disposições da Lei de Redução da Papelada não são relevantes, pois a lei se aplica apenas a solicitações de informações feitas após 31 de dezembro de 1981 e declarações fiscais a partir de 1981 continham um Número de Controle OMB.

- Estados Unidos v. Patridge

O Tribunal de Apelações do Sétimo Circuito dos Estados Unidos rejeitou o argumento do número de controle OMB do contribuinte condenado declarando "Finalmente, não temos dúvidas de que o IRS cumpriu a Lei de Redução da Burocracia". O formulário 1040 possui um número de controle do OMB, assim como os outros formulários que o IRS normalmente distribui aos contribuintes. O fato de esse número ter permanecido constante desde 1981 não significa que a OMB tenha se esquivado de seu dever."

- Estados Unidos v. Lawrence

Neste caso, os agentes do IRS que calcularam a responsabilidade fiscal do Sr. Lawrence cometeram um erro e descobriram que o Sr. Lawrence devia menos impostos do que originalmente determinado. Lawrence pediu ao tribunal de primeira instância que ordenasse ao governo que o reembolsasse por seus honorários advocatícios, ao que o tribunal de primeira instância decidiu contra ele. Ele apelou para o Tribunal de Apelações dos Estados Unidos para o Sétimo Circuito, alegando que a conduta do governo contra ele havia sido "vexatória, frívola ou de má-fé". e também levantando o argumento do número de controle OMB.

O Tribunal de Apelações dos Estados Unidos para o Sétimo Circuito rejeitou o argumento do OMB afirmando que

De acordo com Lawrence, a Lei de Redução de Papel de 1995 (PRA) exigiu que o Serviço de Receita Interna exibisse números válidos do Escritório de Gestão e Orçamento (OMB) em seu formulário 1040.... Lawrence argumenta que a PRA por seus termos proíbe o governo de impor uma pena criminal a um cidadão para a incapacidade de completar uma forma onde o pedido de informação em questão não cumpre com o PRA... No entanto, Lawrence admitiu na argumentação oral que nenhum caso deste circuito estabelece tal proposição, e na verdade Lawrence cita nenhuma jurisprudência de qualquer jurisdição que assim detém. Em contraste, o governo referiu vários casos apoiando sua posição de que o PRA não apresenta uma defesa a uma ação criminosa por não apresentar impostos de renda."

História

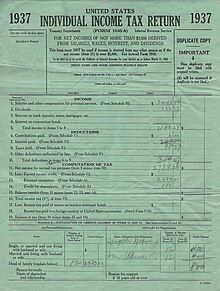

Estrutura do formulário original e taxas de impostos

O primeiro Formulário 1040 foi publicado para uso nos anos fiscais de 1913, 1914 e 1915; o número 1040 era simplesmente o próximo número na numeração sequencial de formulários. Para 1913, os impostos aplicados apenas de 1º de março a 31 de dezembro. O Formulário 1040 original, disponível no site do IRS e em outros lugares, tem três páginas e 31 linhas, com a primeira página focada no cálculo do imposto de renda., a segunda página focada em documentação mais detalhada da renda de alguém e a terceira página descrevendo deduções e incluindo uma área de assinatura. Há uma página adicional de instruções. As principais regras eram:

- O rendimento tributável foi calculado a partir do rendimento bruto, subtraindo as despesas relacionadas com os negócios para obter renda líquida e, em seguida, subtrair isenções específicas (geralmente $3,000 ou $4,000). Em outras palavras, as pessoas com renda líquida abaixo de $3,000 teriam que pagar nenhum imposto de renda. A calculadora de inflação utilizada pelo Bureau of Labor Statistics estima o valor correspondente em 2015 dólares como $71,920.

- A taxa de imposto de renda base sobre o rendimento tributável foi de 1%.

- Altos ganhadores tiveram que pagar impostos adicionais. O primeiro suporte tributário de alta renda, US $ 20.000 - US $ 50.000, tem um imposto adicional de 1% por parte da renda líquida acima de US $ 20.000. Assim, alguém com uma renda tributável de US $ 50.000 (mais de um milhão de dólares em 2015 dólares de acordo com o BLS) pagaria um total de US $ 800 (1% de US $ 50.000 + 1% de US $ (50.000 - 20.000) em imposto de renda federal. Na época (quando os Estados Unidos como um todo eram muito mais pobres) esses impostos mais elevados aplicados a menos de 0,5% dos residentes dos Estados Unidos.

Pouco mais de 350.000 formulários foram arquivados em 1914 e todos foram auditados.

Alterações subsequentes

Para 1916, o Formulário 1040 foi convertido em um formulário anual (ou seja, atualizado a cada ano com o novo ano fiscal impresso no formulário). Inicialmente, o IRS enviava os livretos de impostos (Formulário 1040, instruções e anexos mais comuns) para todas as residências. À medida que os métodos de entrega alternativos (CPA/Advogados, formulários da Internet) aumentaram em popularidade, o IRS passou a enviar menos pacotes pelo correio. Em 2009 esta prática foi descontinuada.

Com o Current Tax Payment Act de 1943, foi introduzida a retenção do imposto de renda. A Lei do Imposto de Renda Individual de 1944 criou deduções padrão no 1040.

O prazo da declaração de impostos foi originalmente definido em 1º de março. Isso foi alterado para 15 de março na Lei da Receita de 1918 e, no Código da Receita Federal de 1954, o prazo da declaração de impostos foi alterado para 15 de abril de 15 de março, como parte de uma revisão em larga escala do código tributário. A razão para 1º de março não foi explicada na lei, mas presumivelmente foi para dar tempo após o final do ano fiscal (e civil) para preparar as declarações fiscais. A extensão de duas semanas de 1º a 15 de março ocorreu depois que a Lei da Receita de 1918 foi aprovada em fevereiro de 1919, com apenas algumas semanas para concluir as devoluções de acordo com a nova lei. A prorrogação do mês de 15 de março para 15 de abril foi para dar mais tempo aos contribuintes e contadores para preparar os impostos, devido ao código tributário mais complexo, e também ajudou a estender o trabalho do IRS por mais tempo, pois receberia retornos em um período mais tempo.

O 1040A foi introduzido na década de 1930 para simplificar o processo de registro e descontinuado após o ano fiscal de 2017. Ele era limitado a contribuintes com renda tributável abaixo de $ 100.000 que faziam a dedução padrão em vez de discriminar as deduções.

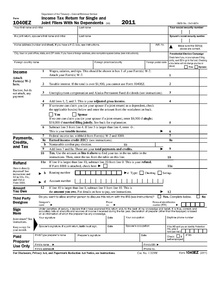

O 1040EZ foi usado para os anos fiscais de 1982-2017. Seu uso era limitado a contribuintes sem dependentes a declarar, com renda tributável abaixo de US$ 100.000, que fazem a dedução padrão em vez de discriminar as deduções.

O arquivamento eletrônico foi introduzido de forma limitada em 1986, com a aprovação da Lei de Reforma Tributária de 1986 e, a partir de 1992, os contribuintes que deviam dinheiro podiam arquivar eletronicamente. O Sistema de Pagamento Eletrônico de Impostos Federais, administrado em conjunto pela Receita Federal e pelo Serviço de Gestão Financeira, começou em 1996 e permitiu que as pessoas fizessem pagamentos estimados.

Com a aprovação do Tax Cuts and Jobs Act de 2017, um novo e redesenhado Formulário 1040 foi lançado para o ano fiscal de 2018. Ele reduziu o número de linhas de 79 para 23, removeu duas das variantes (1040A e 1040EZ) em favor do Formulário 1040 redesenhado e redesenhou os horários suplementares.

Mudanças na complexidade e taxas de impostos

A complexidade e a carga de conformidade do formulário e suas instruções associadas aumentaram consideravelmente desde 1913. O Sindicato Nacional dos Contribuintes documentou o aumento constante da complexidade de um formulário de 34 linhas em 1935 para um formulário de 79 linhas em 2014, diminuindo para 23 linhas em 2018. Quartz criou um GIF animado mostrando as mudanças graduais na estrutura e complexidade do formulário. A tabela NTU está abaixo com dados até 2014:

| Ano fiscal | Linhas, Formulário 1040 | Páginas, Formulário 1040 | Páginas, Formulário 1040 Manual de Instrução |

|---|---|---|---|

| 2018 | 23 | 2 | 221 |

| 2017 | 79 | 2 | 220 220 |

| 2016 | 79 | 2 | 215 |

| 2015 | 79 | 2 | 211 |

| 2014 | 79 | 2 | 209 |

| 2013 | 77 | 2 | 206 |

| 2012 | 77 | 2 | 214 |

| 2011 | 77 | 2 | 189 |

| 2010 | 77 | 2 | 179 |

| 2005 | 76 | 2 | 142 |

| 2000 | 70 | 2 | 117 |

| 1995 | 66 | 2 | 84 |

| 1985 | 68 | 2 | 52 |

| 1975 | 67 | 2 | 39 |

| 1965 | 54 | 2 | 17. |

| 1955 | 28 | 2 | 16. |

| 1945 | 24. | 2 | 4 |

| 1935 | 34 | 1 | 2 |

O número de páginas da lei tributária federal cresceu de 400 em 1913 para mais de 72.000 em 2011. O aumento da complexidade pode ser atribuído a um aumento no número e variedade de atividades tributadas, um aumento no número de isenções, créditos e deduções disponíveis, um aumento da sutileza das regras que regem a tributação e os casos extremos explicitamente explicitados com base na experiência histórica e um aumento da base de contribuintes tornando necessário oferecer instruções mais longas e explícitas para menos sofisticados contribuintes. Por exemplo, enquanto as versões iniciais do Formulário 1040 vinham apenas com uma tabela de taxas incluída no próprio formulário de imposto, o IRS agora publica uma tabela de impostos completa para renda tributável de até US$ 100.000, para que as pessoas possam consultar diretamente sua responsabilidade fiscal em seus renda tributável sem ter que fazer cálculos aritméticos complicados com base na tabela de taxas. O IRS ainda publica sua tabela de taxas para que as pessoas possam calcular rapidamente sua obrigação tributária aproximada e permite que pessoas com renda superior a $ 100.000 calculem seus impostos diretamente usando a planilha de cálculo de impostos.

Além de um aumento na complexidade do formulário, as taxas de impostos também aumentaram, embora o aumento das taxas de impostos não tenha sido constante (com grandes altos e baixos) em contraste com o aumento constante da complexidade tributária.

Custo de arquivamento

Para a preparação da declaração de impostos, os americanos gastaram cerca de 20% do valor arrecadado em impostos (estimar os custos de conformidade e os custos de eficiência é difícil porque nem o governo nem os contribuintes mantêm contas regulares desses custos). Em 2013, havia mais preparadores fiscais nos EUA (1,2 milhão) do que policiais (765 mil) e bombeiros (310.400) juntos. O Sindicato Nacional dos Contribuintes estimou o custo de conformidade de 2018 em 11 horas por formulário 1040 contra 12 horas em 2017, com um total de US$ 92,5 bilhões gastos em conformidade com o imposto de renda individual contra US$ 94,27 bilhões em 2017.

Em 2008, 57,8 por cento das declarações fiscais foram arquivadas com a ajuda de preparadores fiscais pagos, em comparação com cerca de 20 por cento dos contribuintes que empregavam um preparador pago na década de 1950.

Contenido relacionado

Tratado de Mísseis Antibalísticos

Economia de Alberta

Economia da Samoa Americana