Banco da Inglaterra

O Bank of England é o banco central do Reino Unido e o modelo no qual se baseiam os bancos centrais mais modernos. Estabelecido em 1694 para atuar como banqueiro do governo inglês e ainda um dos banqueiros do governo do Reino Unido, é o oitavo banco mais antigo do mundo. Foi propriedade privada de acionistas desde a sua fundação em 1694 até ser nacionalizada em 1946 pelo ministério Attlee.

O banco tornou-se uma organização pública independente em 1998, de propriedade integral do Procurador do Tesouro em nome do governo, com mandato para apoiar as políticas econômicas do governo da época, mas com independência na manutenção da estabilidade de preços.

O banco é um dos oito bancos autorizados a emitir notas no Reino Unido, detém o monopólio da emissão de notas na Inglaterra e no País de Gales e regula a emissão de notas por bancos comerciais na Escócia e na Irlanda do Norte.

O Comitê de Política Monetária do banco delegou a responsabilidade pela gestão da política monetária. O Tesouro tem poderes reservados para dar ordens ao comitê "se forem exigidas pelo interesse público e por circunstâncias econômicas extremas", mas o Parlamento deve endossar tais ordens dentro de 28 dias. Além disso, o Comitê de Política Financeira do banco foi criado em 2011 como um regulador macroprudencial para supervisionar o setor financeiro do Reino Unido.

A sede do banco está no principal distrito financeiro de Londres, a City of London, na Threadneedle Street, desde 1734. Às vezes é conhecida como A Velha Senhora da Threadneedle Street um nome tirado de um desenho satírico de James Gillray em 1797. O entroncamento da estrada do lado de fora é conhecido como Bank Junction.

Como regulador e banco central, o Banco da Inglaterra não oferece serviços bancários ao consumidor há muitos anos, mas ainda administra alguns serviços voltados ao público, como a troca de notas bancárias substituídas. Até 2016, o banco oferecia serviços bancários pessoais como um privilégio para os funcionários.

História

Fundação

A derrota esmagadora da Inglaterra para a França, a potência naval dominante, em confrontos navais que culminaram na Batalha de Beachy Head em 1690, tornou-se o catalisador para a Inglaterra se reconstruir como uma potência global. O governo de Guilherme III queria construir uma frota naval que rivalizasse com a da França; no entanto, a capacidade de construir essa frota foi prejudicada tanto pela falta de fundos públicos disponíveis quanto pelo baixo crédito do governo inglês em Londres. Essa falta de crédito impossibilitou o governo inglês de tomar emprestado os £ 1.200.000 (a 8% ao ano) que desejava para construir a frota.

Para induzir a assinatura do empréstimo, os assinantes deveriam ser constituídos pelo nome do Governador e Companhia do Banco da Inglaterra. O banco recebeu posse exclusiva dos saldos do governo e foi a única corporação de responsabilidade limitada autorizada a emitir notas bancárias. Os credores dariam dinheiro ao governo (barras) e emitiriam notas contra os títulos do governo, que poderiam ser emprestados novamente. Os £ 1,2 milhão foram arrecadados em 12 dias; metade disso foi usado para reconstruir a marinha.

Como efeito colateral, o enorme esforço industrial necessário, incluindo o estabelecimento de siderúrgicas para fazer mais pregos e avanços na agricultura alimentando a força quádrupla da marinha, começou a transformar a economia. Isso ajudou o novo Reino da Grã-Bretanha - a Inglaterra e a Escócia foram formalmente unidas em 1707 - a se tornar poderoso. O poder da marinha fez da Grã-Bretanha a potência mundial dominante no final do século XVIII e início do século XIX.

A criação do banco foi idealizada por Charles Montagu, 1º Conde de Halifax, em 1694. O plano de 1691, proposto por William Paterson três anos antes, ainda não havia sido posto em prática. Cinquenta e oito anos antes, em 1636, o financista do rei, Philip Burlamachi, havia proposto exatamente a mesma ideia em uma carta endereçada a Francis Windebank. Ele propôs um empréstimo de £ 1,2 milhão ao governo; em troca, os assinantes seriam incorporados como The Governor and Company of the Bank of England com privilégios bancários de longo prazo, incluindo a emissão de notas.

A carta régia foi concedida em 27 de julho através da aprovação da Tonnage Act 1694. As finanças públicas estavam em condições tão difíceis na época que os termos do empréstimo previam que seria pago a uma taxa de 8% ao ano ano, e havia também uma taxa de serviço de £ 4.000 por ano para a gestão do empréstimo. O primeiro governador foi John Houblon (que mais tarde foi retratado em uma nota de £ 50).

O banco inicialmente não tinha prédio próprio, inaugurado em 1º de agosto de 1694 em Mercers' Salão em Cheapside. No entanto, isso foi considerado muito pequeno e, a partir de 31 de dezembro de 1694, o banco operou na Grocers' Hall, localizado então em Poultry, onde permaneceria por quase 40 anos.

Século XVIII

Em 1700, a Hollow Sword Blade Company foi comprada por um grupo de empresários que desejavam estabelecer um banco inglês concorrente (em uma ação que hoje seria considerada uma "lista de porta dos fundos"). O monopólio inicial do Banco da Inglaterra sobre os bancos ingleses deveria expirar em 1710. No entanto, foi renovado e a empresa Sword Blade não conseguiu atingir seu objetivo.

A South Sea Company foi fundada em 1711. Em 1720 tornou-se responsável por parte da dívida nacional do Reino Unido, tornando-se um grande concorrente do Banco da Inglaterra. Enquanto a "Bolha do Mar do Sul" desastre logo se seguiu, a empresa continuou administrando parte da dívida nacional do Reino Unido até 1853.

O Banco da Inglaterra mudou-se para sua localização atual em Threadneedle Street em 1734 e, a partir daí, lentamente adquiriu terras vizinhas para criar o local necessário para erguer a casa original do banco neste local, sob a direção de seu arquiteto-chefe John Soane, entre 1790 e 1827. (A reconstrução do banco por Herbert Baker na primeira metade do século 20, demolindo a maior parte da obra-prima de Soane, foi descrita pelo historiador da arquitetura Nikolaus Pevsner como "o maior crime arquitetônico, na City de Londres, do século XX".)

O foral do banco foi novamente renovado em 1742 e 1764.

A crise de crédito de 1772 foi descrita como a primeira crise bancária moderna enfrentada pelo Banco da Inglaterra. Toda a cidade de Londres ficou em alvoroço quando Alexander Fordyce foi declarado falido. Em agosto de 1773, o Banco da Inglaterra auxiliou o EIC com um empréstimo. A pressão sobre as reservas do Banco da Inglaterra não diminuiu até o final do ano.

Quando a ideia e a realidade da dívida nacional surgiram durante o século XVIII, esta também foi amplamente gerida pelo banco.

Durante a Guerra da Independência Americana, os negócios do banco foram tão bons que George Washington permaneceu como acionista durante todo o período.

Pela renovação do alvará do banco em 1781, era também a herança dos banqueiros. banco - mantendo ouro suficiente para pagar suas notas à vista até 26 de fevereiro de 1797, quando a guerra diminuiu tanto as reservas de ouro que - após um susto de invasão causado pela Batalha de Fishguard dias antes - o governo proibiu o banco de pagar em ouro pela passagem da Lei de Restrição Bancária de 1797. Essa proibição durou até 1821.

Século XIX

Em 1825–26, o banco conseguiu evitar uma crise de liquidez quando Nathan Mayer Rothschild conseguiu fornecê-lo com ouro.

O Bank Charter Act de 1844 vinculou a emissão de notas às reservas de ouro e deu ao banco direitos exclusivos com relação à emissão de notas na Inglaterra. Os bancos privados que anteriormente tinham esse direito o mantiveram, desde que sua sede fosse fora de Londres e que depositassem garantia contra as notas que emitiram.

O banco atuou como credor de última instância pela primeira vez no pânico de 1866.

Século 20

O último banco privado na Inglaterra a emitir suas próprias notas foi o banco Fox, Fowler and Company de Thomas Fox em Wellington, que se expandiu rapidamente até se fundir com o Lloyds Bank em 1927. Eles tiveram curso legal até 1964. Lá restam nove notas em circulação; um está alojado em Tone Dale House, Wellington. (Os bancos privados escoceses e da Irlanda do Norte continuam a emitir notas reguladas pelo banco.)

A Grã-Bretanha estava no padrão-ouro, o que significa que o valor da libra esterlina era fixado pelo preço do ouro, até 1931, quando o Banco da Inglaterra teve que tirar a Grã-Bretanha do padrão-ouro devido aos efeitos da Grande Depressão que se espalharam pela Europa.

Durante o governo de Montagu Norman, de 1920 a 1944, o banco fez esforços deliberados para se afastar do banco comercial e se tornar um banco central.

Durante a Segunda Guerra Mundial, mais de 10% do valor nominal das notas de libra esterlina em circulação eram falsificações produzidas pela Alemanha.

Em 1946, logo após o fim do mandato de Montagu Norman, o banco foi nacionalizado pelo governo trabalhista.

O banco perseguiu os múltiplos objetivos da economia keynesiana depois de 1945, especialmente o "dinheiro fácil" e taxas de juros baixas para sustentar a demanda agregada. Ele tentou manter uma taxa de câmbio fixa e tentou lidar com a inflação e a fraqueza da libra por meio de controles de crédito e câmbio.

A "nota de 10 bob" foi retirado de circulação em 1970 em preparação para o Dia Decimal em 1971.

Em 1977, o Banco criou uma subsidiária integral chamada Bank of England Nominees Limited (BOEN), uma agora extinta sociedade anônima privada, com duas de suas cem ações de £ 1 emitidas. De acordo com seu memorando de constituição, seus objetivos eram: "Atuar como Representante ou agente ou advogado, única ou conjuntamente com outros, para qualquer pessoa ou pessoas, parceria, empresa, corporação, governo, estado, organização, soberano, província, autoridade ou órgão público, ou qualquer grupo ou associação deles". O Bank of England Nominees Limited recebeu uma isenção por Edmund Dell, Secretário de Estado do Comércio, dos requisitos de divulgação da Seção 27(9) da Lei das Sociedades de 1976, porque "foi considerado indesejável que os requisitos de divulgação se aplicassem a certas categorias de acionistas". O Banco da Inglaterra também é protegido por seu status de carta real e pela Lei de Segredos Oficiais. O BOEN era um veículo para governos e chefes de estado investirem em empresas do Reino Unido (sujeito à aprovação do Secretário de Estado), desde que se comprometessem a "não influenciar os negócios da empresa". Em seus últimos anos, a BOEN não estava mais isenta dos requisitos de divulgação da lei societária. Embora seja uma empresa inativa, a dormência não impede que uma empresa opere ativamente como acionista nomeado. A BOEN tinha dois acionistas: o Banco da Inglaterra e o Secretário do Banco da Inglaterra.

O requisito de reserva para os bancos manterem uma proporção fixa mínima de seus depósitos como reservas no Banco da Inglaterra foi abolido em 1981: consulte requisito de reserva § Reino Unido para obter mais detalhes. A transição contemporânea da economia keynesiana para a economia de Chicago foi analisada por Nicholas Kaldor em The Scourge of Monetarism.

A transferência da política monetária para o banco tornou-se um pilar fundamental da política dos Liberais Democratas. política econômica para as eleições gerais de 1992. O parlamentar conservador Nicholas Budgen também propôs isso como um projeto de lei de membro privado em 1996, mas o projeto de lei falhou porque não tinha o apoio do governo nem da oposição.

O governo do Reino Unido abandonou o caro Mecanismo Europeu de Taxas de Câmbio em setembro de 1992, em uma ação que custou ao Tesouro britânico mais de £ 3 bilhões. Isso levou a uma comunicação mais próxima entre o governo e o banco.

Em 1993, o banco produziu seu primeiro Relatório de Inflação para o governo, detalhando tendências e pressões inflacionárias. Este relatório produzido anualmente continua sendo uma das principais publicações do banco. O sucesso das metas de inflação no Reino Unido foi atribuído ao foco do banco na transparência. O Banco da Inglaterra tem sido um líder na produção de formas inovadoras de comunicar informações ao público, especialmente por meio de seu Relatório de Inflação, que muitos outros bancos centrais emularam.

O banco comemorou seu tricentenário em 1994.

Em 1996, o banco produziu sua primeira Revisão de Estabilidade Financeira. Esta publicação anual ficou conhecida como Relatório de Estabilidade Financeira em 2006. Também naquele ano, o banco criou seu sistema de liquidação bruta em tempo real (LBTR) para melhorar a liquidação sem risco entre os bancos do Reino Unido.

Em 6 de maio de 1997, após as eleições gerais de 1997 que levaram um governo trabalhista ao poder pela primeira vez desde 1979, foi anunciado pelo Chanceler do Tesouro, Gordon Brown, que o banco obteria independência operacional sobre a política monetária política. Sob os termos da Lei do Banco da Inglaterra de 1998 (que entrou em vigor em 1º de junho de 1998), o Comitê de Política Monetária (MPC) do banco recebeu a responsabilidade exclusiva de definir as taxas de juros para atender aos preços de varejo do governo. Índice (RPI) meta de inflação de 2,5%. A meta mudou para 2% desde que o Índice de Preços ao Consumidor (IPC) substituiu o Índice de Preços no Varejo como índice de inflação do Tesouro. Se a inflação ultrapassar ou ficar abaixo da meta em mais de 1%, o Governador deve escrever uma carta ao Chanceler do Tesouro explicando o motivo e como ele remediará a situação.

Bancos centrais independentes que adotam uma meta de inflação são conhecidos como bancos centrais de Friedman. Essa mudança na política trabalhista foi descrita por Skidelsky em O Retorno do Mestre como um erro e como uma adoção da hipótese das expectativas racionais promulgada por Alan Walters. As metas de inflação combinadas com a independência do banco central foram caracterizadas como um "mata a fera" estratégia criando falta de dinheiro no setor público.

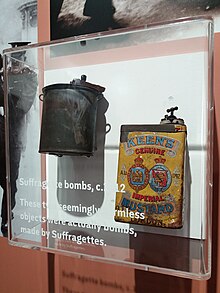

Tentativa de bombardeio de 1913

Um atentado terrorista foi tentado do lado de fora do prédio do Banco da Inglaterra em 4 de abril de 1913. Uma bomba foi descoberta fumegando e pronta para explodir próximo às grades do lado de fora do prédio. A bomba foi plantada como parte da campanha de bombas e incêndios criminosos sufragistas, na qual a União Social e Política das Mulheres (WSPU) lançou uma série de ataques a bomba e incêndios criminosos com motivação política em todo o país como parte de sua campanha pelas mulheres.;s sufrágio. A bomba foi desativada antes que pudesse detonar, naquela que era então uma das ruas públicas mais movimentadas da capital, o que provavelmente evitou muitas vítimas civis. A bomba foi plantada um dia depois que a líder da WSPU, Emmeline Pankhurst, foi condenada a três anos de prisão. prisão por atentar contra a casa do político David Lloyd George.

Os restos da bomba, que foi construída em uma batedeira de leite, estão agora em exibição no City of London Police Museum.

Século 21

Mervyn King tornou-se governador do Banco da Inglaterra em 30 de junho de 2003.

Em 2009, uma solicitação feita ao HM Treasury sob a Lei de Liberdade de Informação buscou detalhes sobre os 3% das ações do Banco da Inglaterra pertencentes a acionistas não identificados cuja identidade o banco não tem liberdade de divulgar. Em uma carta de resposta datada de 15 de outubro de 2009, o HM Treasury explicou que "Alguns dos 3% das ações do Tesouro que foram usadas para compensar os antigos proprietários de ações do Banco não foram resgatados. No entanto, os juros são pagos duas vezes ao ano e não é o caso de que eles sejam acumulados e compostos."

A Lei de Serviços Financeiros de 2012 deu ao banco funções e órgãos adicionais, incluindo um Comitê de Política Financeira (FPC) independente, a Autoridade de Regulação Prudencial (PRA) e mais poderes para supervisionar os provedores de infraestrutura do mercado financeiro.

O canadense Mark Carney assumiu o cargo de governador do Banco da Inglaterra em 1 de julho de 2013. Ele cumpriu um mandato inicial de cinco anos, em vez dos oito típicos. Ele se tornou o primeiro governador a não ser cidadão do Reino Unido, mas desde então recebeu a cidadania. A pedido do governo, seu mandato foi prorrogado até 2019 e novamente até 2020. Em janeiro de 2014, o banco também tinha quatro vice-governadores.

A BOEN foi dissolvida, após liquidação, em julho de 2017.

Andrew Bailey sucedeu Carney como governador do Banco da Inglaterra em 16 de março de 2020.

Funções

Duas áreas principais são abordadas pelo banco para garantir que ele desempenhe essas funções com eficiência:

Estabilidade monetária

Preços estáveis e confiança na moeda são os dois principais critérios para a estabilidade monetária. Os preços estáveis são mantidos buscando garantir que os aumentos de preços atendam à meta de inflação do governo. O banco pretende atingir essa meta ajustando a taxa básica de juros, que é decidida pelo Comitê de Política Monetária, e por meio de sua estratégia de comunicação, como a publicação de curvas de juros.

Manter a estabilidade financeira envolve proteger contra ameaças a todo o sistema financeiro. As ameaças são detectadas pelas funções de vigilância e inteligência de mercado do banco. As ameaças são então tratadas por meio de operações financeiras e outras, tanto no país quanto no exterior. Em circunstâncias excepcionais, o banco pode atuar como credor de último recurso, concedendo crédito quando nenhuma outra instituição o fizer. O banco trabalha em conjunto com outras instituições para garantir a estabilidade monetária e financeira, incluindo:

- HM Tesouro, departamento do Governo responsável pela política financeira e económica; e

- Outros bancos centrais e organizações internacionais, com o objectivo de melhorar o sistema financeiro internacional.

O memorando de entendimento de 1997 descreve os termos sob os quais o banco, o Tesouro e a FSA trabalham em direção ao objetivo comum de aumentar a estabilidade financeira. Em 2010, o novo chanceler anunciou sua intenção de fundir a FSA de volta ao banco. A partir de 2012, o atual diretor de estabilidade financeira é Andy Haldane.

O banco atua como banqueiro do governo e mantém a conta do Fundo Consolidado do governo. Ele também administra as reservas de divisas e ouro do país. O banco também atua como o banco dos banqueiros. banco, especialmente na qualidade de credor de última instância.

O banco detém o monopólio da emissão de notas na Inglaterra e no País de Gales. Os bancos escoceses e da Irlanda do Norte mantêm o direito de emitir suas próprias cédulas, mas devem ser respaldadas uma a uma com depósitos no banco, exceto alguns milhões de libras representando o valor das cédulas que tinham em circulação em 1845. O banco decidiu vender suas operações de impressão de cédulas para De La Rue em dezembro de 2002, sob a orientação da Close Brothers Corporate Finance Ltd.

Desde 1998, o Comitê de Política Monetária (MPC) tem a responsabilidade de definir a taxa de juros oficial. No entanto, com a decisão de conceder independência operacional ao banco, a responsabilidade pela gestão da dívida do governo foi transferida em 1998 para o novo Debt Management Office, que também assumiu a gestão de caixa do governo em 2000. A Computershare assumiu o cargo de registrador de títulos do governo do Reino Unido (gilt títulos com margem ou 'gilts') do banco no final de 2004.

O banco costumava ser responsável pela regulamentação e supervisão dos setores bancário e de seguros. Essa responsabilidade foi transferida para a Autoridade de Serviços Financeiros em junho de 1998, mas após a crise financeira de 2008, a nova legislação bancária transferiu a responsabilidade pela regulamentação e supervisão dos setores bancário e de seguros de volta para o banco.

Em 2011, o Comitê Interino de Política Financeira (FPC) foi criado como um comitê espelho do MPC para liderar o novo mandato do banco sobre estabilidade financeira. O FPC é responsável pela regulamentação macroprudencial de todos os bancos e seguradoras do Reino Unido.

Para ajudar a manter a estabilidade econômica, o banco tenta ampliar a compreensão de seu papel, tanto por meio de discursos regulares e publicações de figuras seniores do Banco, um Relatório semestral de Estabilidade Financeira, quanto por meio de uma estratégia de educação mais ampla voltada para o público em geral. Atualmente mantém um museu gratuito e realizou a competição Target Two Point Zero para alunos de nível A, encerrada em 2017.

Mecanismo de compra de ativos

O banco opera, desde janeiro de 2009, um Asset Purchase Facility (APF) para comprar "ativos de alta qualidade financiados pela emissão de títulos do Tesouro e pelas operações de gestão de caixa da DMO" e, assim, melhorar a liquidez nos mercados de crédito. Desde março de 2009, também forneceu o mecanismo pelo qual a política de flexibilização quantitativa (QE) do banco é alcançada, sob os auspícios do MPC. Juntamente com a gestão dos fundos QE, que foram £ 895 bilhões no pico, a APF continua a operar suas instalações corporativas. Ambos são realizados por uma empresa subsidiária do Banco da Inglaterra, o Bank of England Asset Purchase Facility Fund Limited (BEAPFF).

O QE foi concebido principalmente como um instrumento de política monetária. O mecanismo exigia que o Banco da Inglaterra comprasse títulos do governo no mercado secundário, financiados pela criação de novo dinheiro do banco central. Isso teria o efeito de aumentar os preços dos ativos dos títulos adquiridos, reduzindo assim os rendimentos e amortecendo as taxas de juros de longo prazo. O objetivo da política era inicialmente aliviar as restrições de liquidez no sistema de reservas em libras esterlinas, mas evoluiu para uma política mais ampla para fornecer estímulo econômico.

O QE foi aprovado em seis parcelas entre 2009 e 2020. Em seu pico em 2020, o portfólio totalizou £ 895 bilhões, incluindo £ 875 bilhões em títulos do governo do Reino Unido e £ 20 bilhões em títulos comerciais de alto grau.

Em fevereiro de 2022, o Banco da Inglaterra anunciou sua intenção de começar a reduzir o portfólio de QE. Inicialmente, isso seria alcançado pela não substituição de tranches de títulos vincendos e, posteriormente, seria acelerado por meio de vendas ativas de títulos.

Em agosto de 2022, o Banco da Inglaterra reiterou sua intenção de acelerar a redução do QE por meio de vendas ativas de títulos. Esta política foi confirmada em uma troca de cartas entre o Banco da Inglaterra e o Chanceler do Tesouro do Reino Unido em setembro de 2022. Entre fevereiro de 2022 e setembro de 2022, um total de £ 37,1 bilhões em títulos do governo venceu, reduzindo o estoque em circulação de £ 875,0 bn no final de 2021 para £ 837,9 bilhões. Além disso, um total de £ 1,1 bilhão em títulos corporativos venceu, reduzindo o estoque de £ 20,0 bilhões para £ 18,9 bilhões, com as vendas do estoque restante planejadas para começar em 27 de setembro.

Emissões de notas

O banco emite notas desde 1694. As notas foram originalmente escritas à mão; embora tenham sido parcialmente impressas a partir de 1725, os caixas ainda tinham que assinar cada nota e torná-las pagáveis a alguém. As notas foram totalmente impressas a partir de 1855. Até 1928 todas as notas eram "Notas Brancas", impressas em preto e com o verso em branco. Nos séculos 18 e 19, as Notas Brancas foram emitidas em denominações de £ 1 e £ 2. Durante o século 20, as Notas Brancas foram emitidas em denominações entre £ 5 e £ 1.000.

Até meados do século XIX, os bancos comerciais podiam emitir suas próprias notas, e as notas emitidas por empresas bancárias provinciais eram comumente circuladas. O Bank Charter Act de 1844 iniciou o processo de restringir a emissão de notas ao banco; novos bancos foram proibidos de emitir suas próprias notas, e os bancos emissores existentes não foram autorizados a expandir sua emissão. À medida que as empresas bancárias provinciais se fundiram para formar bancos maiores, elas perderam o direito de emitir notas, e as notas privadas inglesas acabaram desaparecendo, deixando o banco com o monopólio das emissões de notas na Inglaterra e no País de Gales. O último banco privado a emitir suas próprias notas na Inglaterra e no País de Gales foi Fox, Fowler and Company em 1921. No entanto, as limitações da Lei de 1844 afetaram apenas os bancos na Inglaterra e no País de Gales, e hoje três bancos comerciais na Escócia e quatro na Irlanda do Norte continuam a emitir suas próprias cédulas, reguladas pelo banco.

No início da Primeira Guerra Mundial, foi aprovada a Lei da Moeda e das Notas Bancárias de 1914, que concedeu poderes temporários ao HM Treasury para a emissão de notas bancárias nos valores de £ 1 e 10/- (dez xelins). As notas do Tesouro tinham curso legal completo e não eram conversíveis em ouro pelo banco; eles substituíram a moeda de ouro em circulação para evitar uma corrida à libra esterlina e permitir a compra de matéria-prima para a produção de armamento. Essas notas apresentavam uma imagem do rei George V (as notas do Banco da Inglaterra não começaram a exibir uma imagem do monarca até 1960). O texto de cada nota era:

REINO UNIDO DE GRANDE GRATUITO E IRLANDA – Notas de moeda são Tender Legal para o pagamento de qualquer quantia – Emitido pelos Senhores Comissários do Tesouro de Sua Majestade sob a Autoridade de Ato do Parlamento (4 & 5 Geo. V c.14).

As notas do Tesouro foram emitidas até 1928, quando a Lei da Moeda e das Notas Bancárias de 1928 devolveu os poderes de emissão de notas aos bancos. O Banco da Inglaterra emitiu notas de dez xelins e uma libra pela primeira vez em 22 de novembro de 1928.

Durante a Segunda Guerra Mundial, a Operação Bernhard alemã tentou falsificar valores entre £ 5 e £ 50, produzindo 500.000 notas por mês em 1943. O plano original era lançar o dinheiro de pára-quedas no Reino Unido em uma tentativa de desestabilizar os britânicos economia, mas foi considerado mais útil usar as notas para pagar agentes alemães que operam em toda a Europa. Embora a maioria tenha caído nas mãos dos Aliados no final da guerra, as falsificações freqüentemente apareceram nos anos seguintes, o que levou as notas acima de £ 5 a serem retiradas de circulação.

Em 2006, mais de £ 53 milhões em cédulas pertencentes ao banco foram roubadas de um depósito em Tonbridge, Kent.

As cédulas modernas são impressas por contrato com a De La Rue Currency em Loughton, Essex.

Cofre de ouro

O banco é o depositário das reservas oficiais de ouro do Reino Unido e de cerca de 30 outros países. Em abril de 2016, o banco detém cerca de 5.134 toneladas (5.659 toneladas) de ouro, no valor de £ 141 bilhões. Essas estimativas sugerem que o cofre pode conter até 3% das 171.300 toneladas de ouro extraídas ao longo da história da humanidade.

Governação do Banco da Inglaterra

Governadores

A seguir está uma lista dos governadores do Banco da Inglaterra desde o início do século XX:

| Nome | Período |

|---|---|

| Samuel Gladstone | 1899–1901 |

| Augusto Prevost | 1901–1903 |

| Samuel Morley | 1903–1905 |

| Alexander Wallace | 1905–1907 |

| William Campbell | 1907–1909 |

| Reginald Eden Johnston | 1909–1911 |

| Alfred Cole | 1911–1913 |

| Walter Cunliffe | 1913–1918 |

| Brien Cokayne | 1918–1920 |

| Montagu Norman | 1920-1944 |

| Thomas Catto | 1944-1949 |

| Cameron Cobbold | 1949–1961 |

| Rowland Baring (3o Conde de Cromer) | 1961–1966 |

| Leslie O'Brien | 1966–1973 |

| Gordon Richardson | 1973-1983 |

| Robert Leigh-Pemberton | 1983-1993 |

| Edward George. | 1993-2003 |

| Mervyn Rei | 2003–2013 |

| Mark Carney. | 2013–2020 |

| Andrew Bailey | 2020–presente |

Tribunal de Administração

O Tribunal de Administração é um conselho unitário responsável por definir a estratégia e o orçamento da organização e tomar decisões importantes sobre recursos e nomeações. É composto por cinco membros executivos do banco e até 9 membros não executivos, todos nomeados pela Coroa. O Chanceler escolhe o Presidente do Tribunal de entre os membros não executivos. O Tribunal deve reunir-se pelo menos sete vezes por ano.

O Governador atua por um período de oito anos, os Vice-Governadores por cinco anos e os membros não executivos por um período de até quatro anos.

| Nome | Função |

|---|---|

| David Roberts | Presidente do Tribunal de Justiça |

| Andrew Bailey | Governador, Banco da Inglaterra |

| Benjamin Broadbent | Vice-Governador, Política Monetária |

| Sir Jon Cunliffe | Governador adjunto, Estabilidade Financeira |

| Sam Woods | Governador adjunto, Regulamento Prudential e Chefe Executivo da Autoridade do Regulamento Prudential |

| Sir Dave Ramsden | Governador adjunto, mercados e bancos |

| Jitesh Gadhia | Diretor não executivo |

| Anne Glover | Diretor não executivo |

| Diana Noble | Diretor não executivo |

| Sir Ron Kalifa | Diretor não executivo |

| Frances O'Grady | Diretor não executivo |

| Tom Shropshire | Diretor não executivo |

| Dorothy Thompson | Diretor não executivo e diretor independente sênior |

Outros funcionários

Desde 2013, o banco conta com um Chief Operating Officer (COO). A partir de 2017, o COO do banco passou a ser Joanna Place.

A partir de 2021, o economista-chefe do banco é Huw Pill.

Contenido relacionado

Centavo

Economia da República Centro-Africana

Demografia das Ilhas Virgens Britânicas